【ライブ配信】広瀬隆雄氏「2022年の米国株市場はどうなる!?広瀬隆雄の相場見通しと注目銘柄アップデート」(12月3日開催)の備忘メモです。ざっくりとしたメモになっています。詳しくは番組をご確認ください。

本記事は情報の整理を目的としております。

- じっちゃま(広瀬隆雄さん)メモ 2021年12月3日

- 今日は2022年の米国株どうなる、という話をさせていただきます。

- PXD パイオニアナショナルリソーセズ

- FANG ダイヤモンドバックエナジー

- FLNG フレックスLNG

- TRMD トーム

- ENPH エンフェーズエナジー

- 質疑

- AI シースリーエーアイ

- 金利上昇が株価に織り込まれバリュエーションの圧縮が起こるタイミングは?

- 今は買い場とのことだが、2022年は荒れるとの認識、荒れた相場からの上昇は時間かかるか、2022年は力強い相場観??VTIを持っています。

- QCOM クアルコム 決算べた褒めしていたが、AAPL アップル、サムスンが自社モデムチップ製造をはじめ、今後穴埋めは出来る?

- 2022年S&P500の上昇率は良くないなら現金比率は高めがいい?

- VTIの年間上昇率はどのくらい?

- CRWD クラウドストライク

- パウエル議長の time to retire the word transitory inflationという発言について

- ±0%だったら買う意味はない?

じっちゃま(広瀬隆雄さん)メモ 2021年12月3日

今日は2022年の米国株どうなる、という話をさせていただきます。

今日は2022年の米国株どうなる、という話をさせていただきます。

今日の話に入る前に、今週、来週あたりの相場に対する取り組みに断っておくと、今は買い場です。今は買い場です。今は買い場です。積極的に相場に取り組んでください。

12月、1月は例年1年で最もアメリカ株が強いので、取り逃す理由は全然ない、今年も当てはまると思う。目先は買ってください。

2022年の投資戦略は米国株式は±0%くらいで1年を終わる、落胆すべきパフォーマンスと考える。

その場合でも投資をやめてしまうのではなく、継続したほうがいいと思う。

今回の景気拡大局面は2020年4月始まったばかり。まだ景気拡大局面は若いということ。ふつう、最近の景気拡大局面は8年~10年くらい続くケースが多い。

今みたいな若い景気サイクルをアーリーサイクルという。

景気拡大局面が何年も続いた後、FRBが繰り返し利上げをした後で、マーケットが崩れるときは大きな景気サイクルが終わってしまう局面で、たとえば2008年のリーマンショック、2000年のドットコムバブル崩壊のように何年もマーケットがグズグズするリスクはあると思う。

しかし、今回は違う。

まだ利上げすら始まっていないわけで、景気拡大局面は端緒についたばかり。2022年中にアメリカの景気が腰折れするリスクは非常に小さいと思う。

とりわけ、現在のアメリカ経済を見ると、家計部門が非常に健全。雇用市場は改善が著しい。消費者は自分の職の確保に非常に自信を抱いている。賃金は上昇している。米国のGDPの70%が消費なので、消費が強ければ米国経済は安泰。

だから、いまは景気の腰折れを心配すべきでないと考える。

しかし、先月から債券買い入れプログラム縮小、テーパーが開始している。それを、2022年の前半のなるべく早い段階で切り上げていくべきだとFRBは考え始めている。

そして、それが終わればいよいよ利上げが始まる。来年の年内に2回、ないしは3回の利上げがあると思う。それは何を意味するかというと、株式のバリュエーションは圧迫を受けやすいということと思う。

つまり、2022年の株式市場の足踏みは実体経済が悪いから、企業収益が悪いからではなく、投資家が株式に対して払ってもいいと考える妥当PERのマルチプルが下がることによるスピード調整と理解すべきと思う。

これは一過性のこと。これでアメリカ経済は終わった、ということではない。だから、スピード調整が完了したら株式は再び、2023年から買っていけると考えている。

セクター的にはエネルギーとか、経済再開関連に注目している。

2021年は米国株に投資するにあたり、マーケット全体を買う、例えばVTIのようなETFがアウトパフォームしたと思う。別の言い方をすれば、個別株やセクターをトレードするより、マーケット全体に網をかけて投資したほうがパフォーマンスが良かった。

今日までの時点でVTIは1年で+25%くらいのパフォーマンスが出ていると思う。それは立派なパフォーマンス。

しかし来年はガラッと様変わりし、指数は儲からないかもしれないと覚悟している。むしろ、割安なセクターをガッツリ買ったほうが儲かりやすいのではないか。今年のストラテジーと来年のストラテジーは真逆にすべきだ、と考えている。

もう少し詳しく米国経済を見ていく。

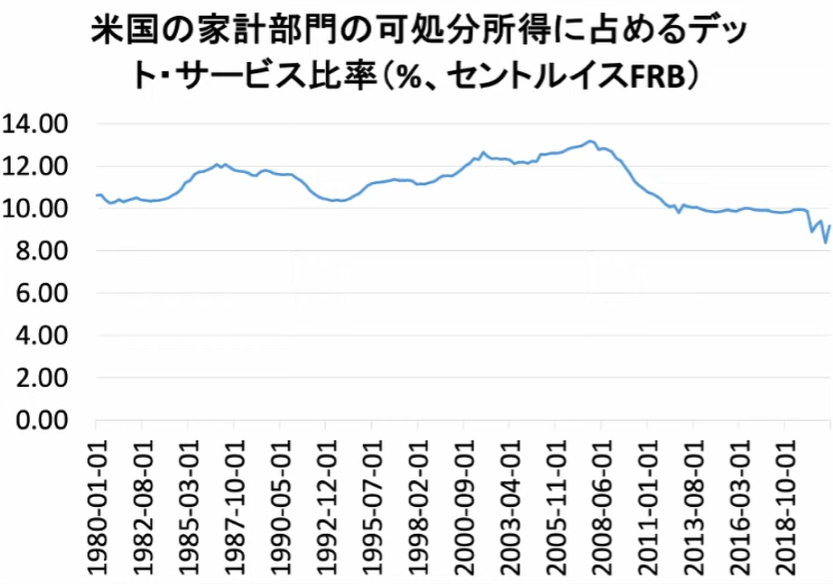

米国の家計部門の可処分所得に占めるデッドサービス比率を見せます。一言で言えば米国民の借金返済負担の重さを示すチャート。チャートが下になればなるほど借金の負担が軽くなっているということを示す。

2008年のリーマンショック以降アメリカの国民は借金返済を進めてきた。加えて昨今の低金利で借金のコストが下がってきている。それがデッドサービスの負担が非常に低くなっている。それは消費に向かいやすいということと思う。

アメリカの消費者は全然困っていない、中身は健全、そういう話をしている。

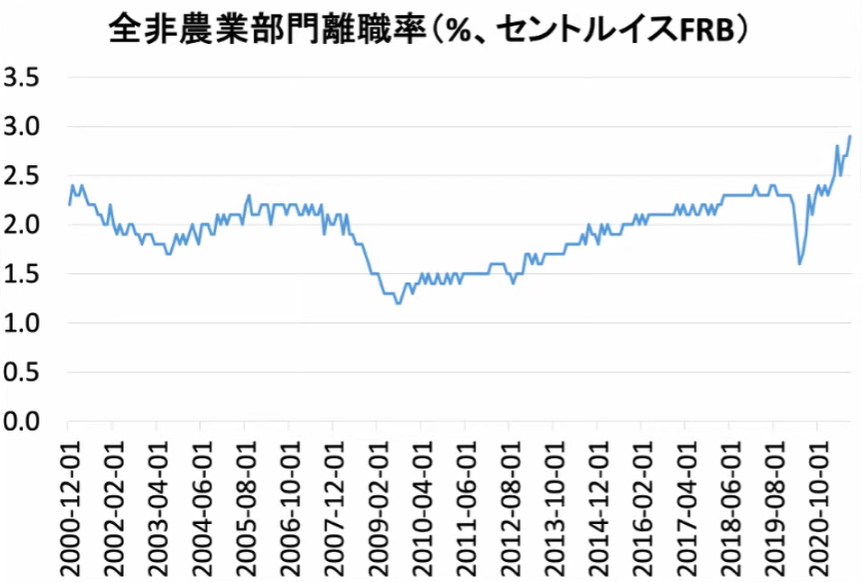

全非農業部門求人倍率。これはアメリカの企業がどのくらい積極的に人を採用しようとしているかの尺度。いま、空前の高水準。求人ブームが起こっている。

それに呼応する形で、全非農業部門離職率もスルスル上がっている。離職率はなんだ、という話だが労働者が自分の意思で離職するという比率。(クビではない)

今勤めている会社より転職したほうが給料が上がるのでは。という心の動きを示す。空前の離職ブームが起こっている。

じっさい、転職組に対する給料は1つの会社に残っている人の昇給ペースを上回る。転職したほうが有利な状況がアメリカで起こっている。労働者は自分の職、自分の将来の収入に自信を深めているということ。

消費に対して僕が、心配していません、旅行の復活に心配していません、多分復活する、空前の旅行ブームが来ると思います、と言っている理由はアメリカの消費者の懐が非常に健全だから。

ただし、懸念材料が無いのか、というと少しはある。

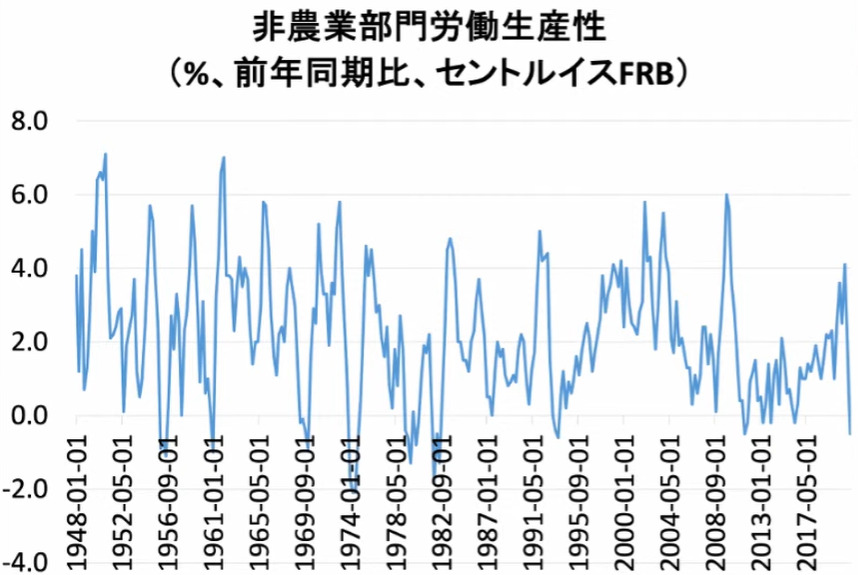

一つは、非農業部門労働生産性。生産性は上がっていない。生産性が上がっていない状況で賃金だけがどんどん上がると、賃金物価スパイラルを引き起こす。

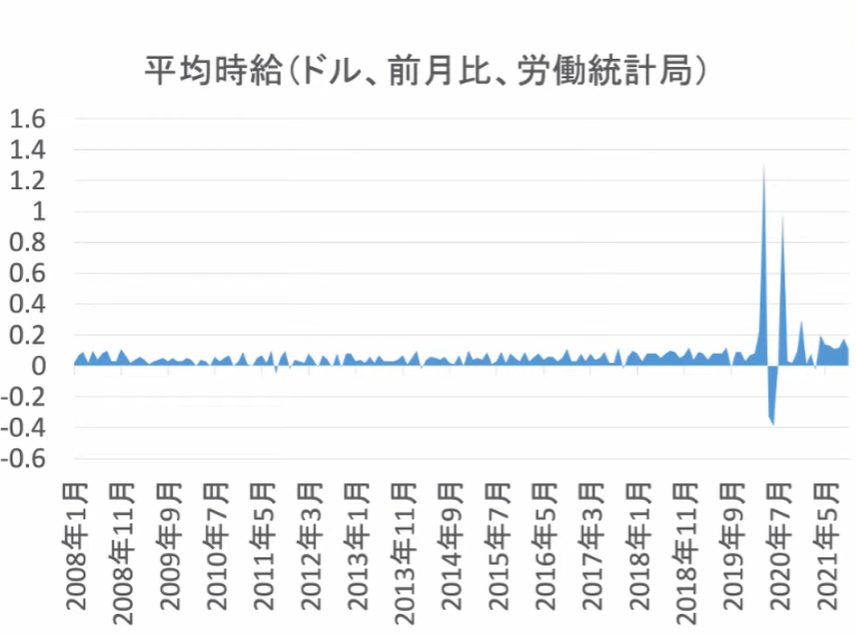

平均時給のチャートを見ると近年だんだん上がってきているということが見て取れる。

コロナの直後はものすごく乱高下したが、最近のトレンドはコロナ前と比べ、着実に平均時給が上がっている。

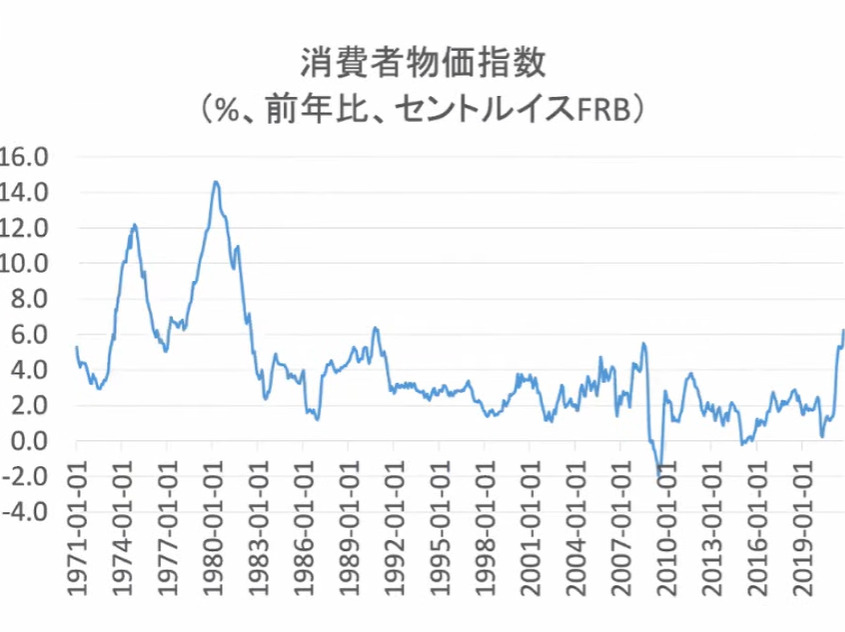

いっぽう、消費者物価指数はこのところ5%を超える水準でインフレになっている。

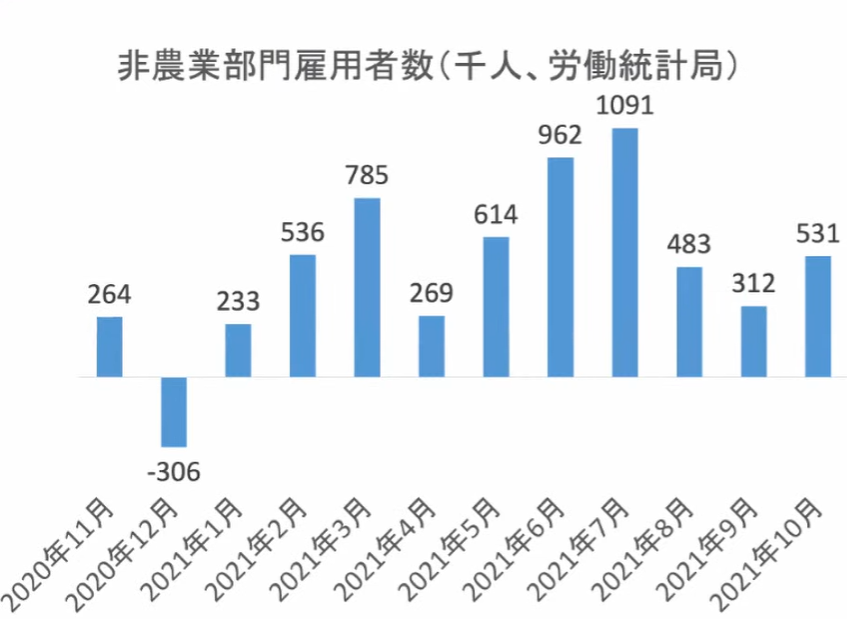

さらに非農業部門雇用者数の数字もしっかり伸びている。

これらのデータが何を意味するか。FRBはなるべく早くテーパリングを完了し、利上げしなければいけないということを意味する。

そして利上げが始まると市場はギクシャクするかもしれない。

思い出してみれば9・10月にアメリカのマーケットがギクシャクした。あれは何だったのかというとテーパーが始まることに対する投資家の覚悟。

それを決めなければいけないのでマーケットはギクシャクしたと解釈している。

2022年のどこかでテーパーが終了して、利上げに移るなら、そこでも利上げへの移行をめぐって相場がギクシャクする場面があると思う。

ところで2022年は中間選挙の年。中間選挙は大統領選挙から2年後に行われるが、そこでは下院のすべての議席と、上院の32議席くらいが改選になる。

バイデン大統領は民主党。現在の下院は民主党、現在の上院も民主党が優勢。

大統領、下院、上院のすべてを民主党がコントロールしている。

しかし、一つの政党が、すべての下院と大統領府をコントロールしているとき、有権者の行動は反対票を入れることが起こりやすい。その意味において2022年の中間選挙は民主党にとってイージーな戦いでないということ。

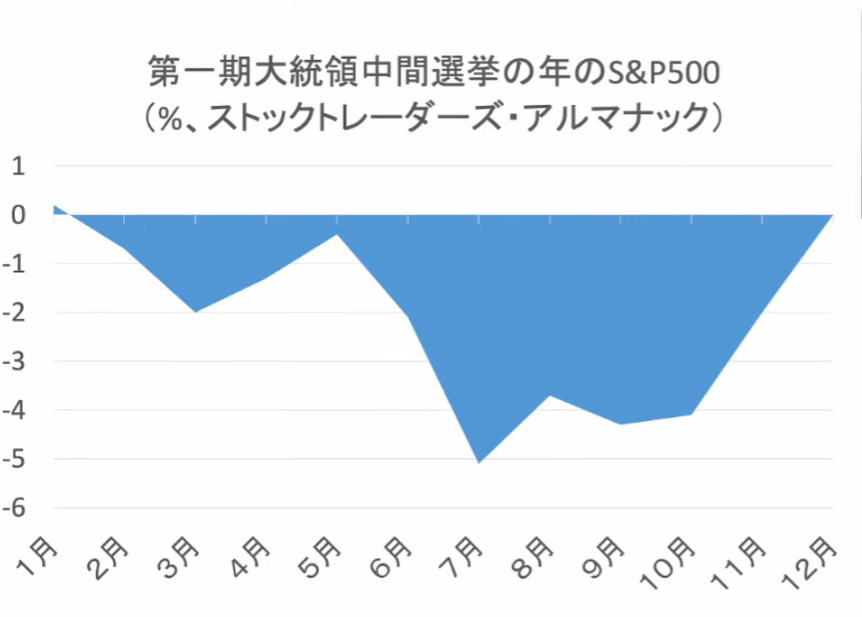

加えて新しい大統領が最初に迎える中間選挙、今回の場合バイデンがトランプに勝って新しい大統領になったが、新大統領の1回目の中間選挙時の過去のS&P500指数は1年間にわたりぐずぐずしてきた。

そのチャートがこれ。1年のほとんどの機関を水面下で過ごし、年末にかけてやっとこさプラスに戻る、というのが過去の経験則。

ここまでをまとめると2022年の米湖株式市場は±0を予想している。その場合でも米国株から足を洗ってはいけない。引き続きVTIのようなETFはコアとして持ってください。だいたいポートフォリオの半分くらいはVTIでいいと思う。

その一方で普段より多いアロケーションをサテライトに回して下さい。

そしてサテライト投資はエネルギー株とか、旅行関連株とかそういったものが良いと思う。

次に個別の銘柄の解説に入っていく。

PXD パイオニアナショナルリソーセズ

シェールの会社。シェールオイルの会社。

テキサス州アーヴィングに本社がある。一言で形容すれば非常に毛並みのいいシェール企業。

ピュアプレイのシェール会社においては貴公子のような優良株。

最近パースリーエナジーという会社を買収し、コークを新しく確保した。その直後でこの会社がやったのは泡沫的なシェールコークを全部売却し、コアの魅力的なローコストのシェールコークに特化する形で自社のポートフォリオをシャキッとした。

非常に王道の経営。バランスシートはしっかりしている。株主への利益の還元にものすごく、ものすごく、力を入れている。

もしシェール企業1社だけ買うなら、PXD パイオニアナショナルリソーセズが一番立派な会社だと僕は思う。

FANG ダイヤモンドバックエナジー

同じくシェール企業。シェールオイル中心。

テキサス州ミッドランド本社。ミッドランドはテキサス州で一番西の方、ニューメキシコ州近くの田舎町。

でもミッドランドは街のすぐ下が大きなシェールコーク。シェール開発のメッカのど真ん中に本社がある。

シェールにはいろんな地層があるが、スプラベリー、ウルフキャンプと呼ばれる最近とりわけ注目されていて、集中的に開発が行われている地層にFANG ダイヤモンドバックエナジーは特化している。

別の言い方をすれば今シェールの業界の中で一番旬な部分は何か、人気のストラテジーは、そういうものをスッと取りに行くアグレッシブな経営をしているのはFANG ダイヤモンドバックエナジー。

これは先ほどのPXD パイオニアナショナルリソーセズにも当てはまるが、FANG ダイヤモンドバックエナジーも今年来年の設備投資はやや絞り込んでいる。

それはどうしてかというと、アメリカのシェール開発は1990年代くらいからゆっくりスタートしていたが、それが怒涛のようなブームになったのは2010年以降。

しかしあまりにもたくさんの会社がシェールの手法を模倣しはじめ、新規参入の会社がどんどん増え、2014年くらいから増産に次ぐ増産で自らシェール企業が市況を崩してしまうことが起こった。

それいこう、ちょっと原油価格とか天然ガスの価格が上昇すると集中豪雨的な追加投資があって、それが清算するころにはまた市況が悪くなる、悪循環の繰り返しだった。

機関投資家はそれを見て、もっと自制しろよ、と非常にシェール企業に圧力をかけた。その結果今年はシェール企業の株式市場からの資金調達はほとんどなかった。

シェール企業が儲けた場合も本業に再投資していない。そうではなく、右から左に株主に還元している。

シェール企業の経営者の顔が向いている方向が、これまでは生産、生産、生産だけを考えていたが、いまは株主の顔色をうかがいながら、株主をハッピーにさせることを最優先として経営している。

それは何を意味するかというと、シェールオイルの供給は昔のように雨後の筍のように増えないということを意味している。

もっと言えば原油価格は上を見ている。2022年は原油価格は上がると思う。

その一方でアメリカ国外の状況を見ると、ごく一部の国、サウジアラビアなんかを除いて、ほとんどの産油国で過少投資、自分のところの油田開発をないがしろにする資本政策を敷いている国がほとんど。

もし原油価格が2022年に上昇した場合、臨機応変に増産できるのは、サウジアラビア、あるいは米国のシェール企業しかない。その2つのファクターが秩序立てた生産計画で生産すれば原油価格が崩れるシナリオは考えにくい。ということ。

FLNG フレックスLNG

もともとノルウェー、海運業の盛んな国としてしられるが、そこのファミリーが起こした船会社で、会社の登記はバミューダ。

比較的新しい会社でLNGタンカー=液化天然ガスタンカーに特化している。

13隻の最新鋭のLNG船を運航している。一番古い船でも建造した年は2018年。だから平均船齢2年、ピカピカの新しい船しか持っていない。

いまLNGのマーケットは比較的ダイナミックに変化している。

主に天然ガスはパイプラインを通じて生産地から消費地に送られてきた。

しかし、それだと陸続きでないところでパイプラインを引くのは大変なので、いい方法はないか、と考え、一度天然ガスを気体から液体に冷却し、超低温で冷却した天然ガスを冷凍タンカーに積み込んで消費地まで運び、消費地でもう一度気化したらいいのでは、というのがLNG。

LNGが可能にしたのは生産地から遠く離れた消費地でも天然ガスを買うことができる、ロケーションのフレキシビリティが確保された。

例えば日本はLNGの輸入国として非常に大きな存在だが、日本のLNGの大部分はカタールもしくはオーストリアから来ている。カタールは遠いが、それでもLNGを買っている。

それに加えて最近ではアメリカにLNGの輸出ターミナルがたくさん建設されている。ルイジアナ州サビンパスにシェニエールエナジーという若い企業があってそれがLNGの液化プラントに莫大な先行投資をした。

そういった関係でアメリカで生産されたシェールガスが初めて輸出市場に回すことができるようになっている。だからLNGタンカーの活躍の場所は、近年になって凄く増えてきたと言える。

かつては例えばカタールが日本にLNGを輸出するときは超長期で金額を固定した契約が中心だった。しかし最近はすこしスポットマーケットの比重が増えている。

それはアメリカの例で示されるように新しいLNGの供給者が増えているから。

たとえばロシアでいえばサハリンの天然ガス開発からも天然ガスを輸出できるファシリティがいま建設されている。そういった形でプレーヤーの数がだんだん増えている。それに呼応する形で安心してLNGに燃料源を切り替えてもいいんだな、と考える電力会社も増えている。

それだけマーケットの懐が広くなった。すそ野が広がった。

これまでは主に長期契約中心だったLNG船の供給契約も最近はスポットがだんだん増えてきている。

FLNG フレックスLNG に関して言えば13隻あるLNG船の4隻はスポット戦で運航している。そのスポットマーケットは今すごくホット。

長期契約の場合長期安定収入が見込めるが、価格は安い。

スポット市場はその時の市況によって儲かったり儲からなかったりするが今は市況はすこぶる良い。そういう構図になっている。

今アメリカのヘンリーハブと呼ばれる銘柄の天然ガス価格は5ドルくらい。

それを液化してアジアにもっていって気化するとスポット市場では30ドルくらいで売れる。5ドルの物が30ドルで売れるのでアービトラージの機会はすごく大きい。

スポットマーケットが人気になっているのはそういう理由。

誰がスポットマーケットの買い手かというとそれは中国。

中国はLNGへの参入が比較的最近で、日本や韓国のような長期契約の比率が少ない。だから慌ててスポット市場で調達していて、中国が値段を釣り上げている背景となっている。

TRMD トーム

タンカーの会社。タンカーにはいろいろ種類があって、原油タンカー、プロダクトタンカー(精油した後の完成品を運ぶ会社)があるが、TRMD トームはプロダクトタンカーの会社。

非常に歴史の古い会社で操業は1889年。本社はデンマークのコペンハーゲン。でも会社の登記はイギリス。持っているプロダクトタンカーの規模は世界最大級の53隻。MR(ミッドレンジ)タンカーを持っている。21隻のLRタンカーを持っている。

それらのタンカーはいずれもプロダクトタンカーで、ジェット燃料・ガソリンなどいろいろな精製品を運ぶ。それは加工していない原油を生産したときにタンカーに詰め込んで運ぶ原油タンカーとは違う。

規模でいうと原油タンカーの方がはるかにスケールが大きい。

VLCC、つまり凄く大きな船の略があるが、32万DWT(デットウエイトトン)があるが、MRタンカーはわずか4.5万DWTしかない。

世界で今起こっていることを言うと、例えば日本、あるいはアメリカのカリフォルニア州で新しい石油コンビナートを建てる、というと住民が「環境に悪い石油コンビナートをなぜうちの近所に建てなきゃいけない?」と反対運動が起こると思う。

先進国で石油精製工場を建てるということは今すごく難しくなっている。

むしろ逆にドンドン旧式な石油精製工場が閉められている。

じゃあどこに製油所を建てればいいのか、というと石油が取れる生産国の近く。たとえばクウェート、あるいはナイジェリアそういうところで超大型の石油精製工場が建設されている。

それは何を意味するかというと、生産地精製するわけだから原油タンカーはあまり必要なくなる代わりにプロダクトタンカーは今以上に必要になるということ。

プロダクトタンカーと原油タンカーでは少し構造が違う。なぜかというと精製されたジェット燃料とかのほうが、爆発したら大惨事になるから、安全基準の面でプロダクトタンカーの方が高度なものが要求される。

しかしプロダクトタンカーに要求されないのはものすごくたくさんの物を輸送するスケールメリット。

なぜかというとそもそも付加価値の高いものを運んでいるので、単位当たり運搬コストの問題はそれほど重要でないということ。

同じタンカーの会社と言っても原油タンカーとプロダクトタンカーの経営では目の付け所が少し違う、という話。

そしてTRMD トームという会社が世界最大級のプロダクトタンカーという会社。

そして、需給関係は現在の株価が示しているよりはるかに高いと思う。なぜかというとプロダクトタンカーの建造、新造船の供給は過去最低の水準だから。

その一方で需要は新型コロナの直後は激減したが今は需要がV字型に回復してきている。ある時点でプロダクトタンカーはものすごくブームが来ると思う。

ENPH エンフェーズエナジー

ソーラーパネルがつくる直流電流を交流電流に変換するマイクロインバーターという装置を製造する会社。

ソーラーパネルの据え付けの仕方は、例えば家の屋根にソーラーパネル配置するときは10個置いたとすると、そこから出てくる直流電流を1か所に集め、一つの大きなインバーターで交流に変換して家庭につなぐ、あるいは電気メーターにつないで、それがスマートメーターという形で家庭につなぐと余った電気を電力会社に売り返すことができる。

もっと言うと電気メーターで回っているカウンターが余った電流を流すと逆に回り始め、消費者が将来の電力消費に対して、電力会社にお金を貸しているような状況が出来る。

ソーラーパネルは25年くらい使える耐久消費財だが、ソーラーパネルの信頼性は個々のパネルのうち一つでも欠陥があれば全体が影響を受ける、という仕組みだった。

1か所に直流電流を集め、交流に変換していたため。

エンフェースエナジーのイノベーションは2つある。

1つめは全体のソーラーパネルからまとめてインバーターにつなぐのではなく、個々のパネルからインバーターにつなぐ、その代わりインバーターのサイズは弁当箱くらいに小さくする。ということ。

それがソーラーパネルシステム前提の信頼性をアップするかというと、交流電流であれば一つのソーラーパネルがダウンしても他を全部1か所に集められるので、全体としてソーラーパネルシステムが電気を供給できなくなることはない。

それが信頼性の大幅アップにつながった。

もう一つ、エンフェースエナジーがやったイノベーションは、IoTで個々のマイクロインバーターの状態がどうなのかをインターネットでワイヤレスで配信して、それをエンフェースエナジーのソフトウェアが受け止めて、それをiPhoneのアプリで受け止めて、今自分の屋根の上の10枚のソーラーパネルの3番目の発電量が少ない、これ、パネルが古くなっているのでは?とエンフェースエナジーに問い合わせるとする。そうするとソーラーパネル会社の社員が個々の家庭のソーラーパネルのIoTデータを衛星写真と照らし合わせる。今あなたのパネルの衛星写真を見ているが、家の前の植木が陰になっているのでは?植木屋を呼んだほうがいいのでは、と人工衛星とIoTをかけ合わせることによってソーラーパネルのエンジニアがリモートで診断できるということをやっている会社。

エンフェーズの取引先は全米にあるいろいろなソーラーパネルの設置サービス会社、たとえばサンラン、などが顧客。

つい2-3週前にビルドバックベターと題された歳出法案が下院を通過して上院に回された。これは1.75兆ドルくらいの規模だが、その歳出法案の中のいろんな項目の中で、一番大きいのがソーラーパネルに対する補助金。

その法案が可決すればソーラーパネルブームが長く続くと思う。

その恩恵を被る最大の企業がエンフェースエナジーだと思う。

質疑

質疑応答に移っていきたい。

AI シースリーエーアイ

今回の決算はいつもより良かった。本当に久しぶりに割合まともな決算が出たと考える。

Q2 EPS予想-29セント 結果-23セント

売上高予想5695万ドル 結果5826万ドル(前年+40.9%)これまでより加速している。

サブスクリプション売上高 4740万ドル (+32%)

顧客数104顧客 (前年+63%)

既存顧客とのビジネス拡大ではカーギル、ジョンソンコントロールズ、シェルあたりが商談を大きくした。新規の顧客獲得ではCNH(ヨーロッパの建機メーカーと思う)、リバティーミューチャルがあげられる

Q3ガイダンス

売上高予想6564万ドル 新ガイダンス6600-6800万ドル

2022年

売上高予想2.46億ドル 新ガイダンス2.48-2.51億ドル

シースリーエーアイという会社がやっていることは大上段に構えたIoTを絡ませたAIシステム。

例えばボーイングのジェット機に搭載しているGEのジェットエンジンの金属疲労の状態をリモートでモニターして、そろそろ部品を変えたほうがいいのでは、と診断し、飛行機が空港に到着したら部品を持って待ち構えてメンテナンスする、とかそういうタイプのアプリケーションに強い会社。

AIと言っても色んなAIがある。グーグルが広告を表示するときにもAIが使われていると思う。

でもシースリーエーアイのAIは工業セクターの実際のフィジカルなもの、ツール、機械を巻き込んだアプリケーションが多い。その関係でシースリーエーアイの最大顧客はベイカーヒューズ、もとGEのオイルフィールドサービス部門が大口顧客になっている。そんなようなアプリケーション。

それが何を意味するかというと、顧客の数は他のインターネット企業に比べ少なく、104社しか顧客がいない。1回の成約案件の規模はバカでかい。契約を取ったとなると、センサーとかを実際に配置する下準備にかかる時間はものすごく長い。

使ってみませんか、と営業をするセールスサイクルはものすごく長い。ビジネスがテイクオフするまでにものすごく労力がかかるタイプのしんどい営業になるということ。

だからIPO後全然シースリーエーアイの株価がさえない、ネット企業の感覚とノリが違うよね、と感じた方が多いと思うが、それは顧客が違う、製品の価値提案がちょっと違うから。

今回はスッキリした決算発表でした。だけれどもこれまでは何回も決算ズッコケている。今回1回であく抜けになるかというと僕的には自信が無い。

金利上昇が株価に織り込まれバリュエーションの圧縮が起こるタイミングは?

いい質問。実際に利上げが始まるのは多分5月か6月くらいじゃないかと思っている。その前後がきついんじゃない?それと今2022年度中の利上げ回数が2回になるのか、3回になるのか、その利上げのペースがポン、ポン、ポン、と秩序だった形になるのか、ポポポポポン、と急に上がっていくのかが議論されているが、結論をいえばポポポポポン、と連続で利上げするのはあまり良くない。ハチャメチャ感が出るから。

パウエル議長はそれを避けたいと思っていると思うが、状況によっては狂乱インフレとかが来ればそうならざるを得ないかもしれない。

典型的な例ではポールボルカ―という以前の議長がものすごくマネーサプライを絞りこみ、金利を釣り上げ、インフレの息の根を止める、とやったが経済の息の根も止まった。

秩序だった利上げじゃないケースでは株式の投資家はおよよよ、と凄く不安に思うと思う。

今何をめぐって株式市場参加者がせめぎあいをしているかというと、それをめぐっている。

ちょっと待ってください。今回のテーパリングのペース、前回のリーマンショックの2倍ですか?とみんな思っている。

それに加え、こんなに短いインターバルでの利上げって、ちょっと焦っていません?とおもっている。

利上げが始まることに関しては投資家は観念している。しかしハチャメチャな形でそれが起こることは嫌、と考えている。

だから、来年の利上げ回数を問題にしている理由はそういうことと思う。

それは何月に判明する問題というより、今後回数が増えたり変わるかもしれない、その押したり引いたりが株式市場にとってマイナスでは、と僕は思う。

今は買い場とのことだが、2022年は荒れるとの認識、荒れた相場からの上昇は時間かかるか、2022年は力強い相場観??VTIを持っています。

今週、来週の話をすれば今は買い場と思う。ひょっとしたら向こう1年で最後の買い場かもしれない。分からないけれども。

なので今はプレーするかしないかでいうと僕はプレーします。思いっきりプレーしたい。でも来年に関しては微妙な部分があるのでひょっとしたらそんなに儲からないかもしれないと思っている。

だからVTIを抱いていて、去年儲かったから今年も20%くらい儲かるだろ、と決めてかかったら間違いだと思う。

もっというと、Stock Trader’s Almanac アルマナックとは農家の人が1年のうちにいつ種まき、狩り取するかを書いている暦を言うが、アメリカでは Stock Trader’s Almanac というのは非常に人気でいろんなデータが出ている。

それを読むと2019年のS&P500は+29%、2020年は+16%、2021年は多分+25%くらいかも。

そうすると3年連続で2ケタ上がってきている。これは全然当たり前ではなく非常に珍しいケースと思う。そんな風に毎年毎年株式市場が良かったケースをさかのぼると、1995年~1999年にかけて、1995年+34%、1996年+20%、1997年+31%、1998年+27%、1999年が+19.5%と5年連続で凄く良い年だったがドットコムバブルの真っ盛りだった。

それ以前に3年連続でパフォーマンスが良かった時は強いて言えば1985年~1989年にかけて、その期間が株式市場が2ケタ成長するのが多い期間だった。

その2つの例を除けば、3年連続で相場が高かったことなんて全然ない。ずーっと昔までさかのぼらないとない。

ことし、去年までの相場がノーマルと決めつけないでほしい。

とりわけ、これから利上げがあるから一度スピード調整をしたほうがいい。だけれども利上げが始まるということは相場が終わりになることを意味しない。

普通景気拡大局面は8年くらい続いてしかるべきだから。

今回の景気拡大局面は2020年4月が起点。まだ1年ちょっとしか経っていない。相場は若い。だけれども今はスピード調整を必要とする。

じゃあ来年は株式市場から洗うのか、というと僕は足を洗いません。

VTIは持ったままにします。だけれども普段よりエネルギー株とか旅行株とか、そういうのをたくさん個別で投資したいと思う。なぜかというとバリュエーションの格差が今、ものすごく開いているから。

割安なセクターはほんの少しの好材料で株価が上がります。でも割高なセクターはもう投資家がぱんぱんに目いっぱいバラ色のシナリオを株価に織り込んでいるので、ちょっとやそっとニュースが良かっただけではもう株価はあまり動かない。

例えば昨日決算発表のあったDOCU ドキュサイン。立派な会社で業績もずっと良かったが、今回ガイダンスがほんのちょっと悪かった。それでアフターマーケットの気配は-29%。ボコボコに売られている。

高バリュエーション株であることは、無理ゲー。ハイパーグロース株は無理ゲーだよ、ということを心に銘記してください。

それよりもっと楽して儲かるところがいくつでもある。そこらへん見回してみろよ、あっちもこっちも儲かっているだろ。君だけだよ、儲かっていないのは、という状況になるかもしれない。

同様のことは新興国にも言えると思う。

一部の新興国株は凄く、凄く、凄く安いです。だからむしろ無理ゲーになっているハイパーグロース株あたりを一生懸命研究するのではなく、新興国とかやったほうが楽勝でねー、と僕は感じている。

その意味で2022年は本当に玄人っぽい相場を張らないといけない年になるんじゃないかと思う。

QCOM クアルコム 決算べた褒めしていたが、AAPL アップル、サムスンが自社モデムチップ製造をはじめ、今後穴埋めは出来る?

良くご覧になっている。ミリ波向けチップはこの前のQCOM クアルコムの決算でも言及があった。今凄く良い感じで出ているとコメントがあった。とりわけ日本におけるミリ波のデザインウィンが非常に多いというコメントがあった。

実際にガイダンスが上方修正されているわけだからアップルとかサムスンがモデムチップを内製することも加味してガイダンスを出していると思う。心配するには及ばない、クアルコムはいいと思う。

2022年S&P500の上昇率は良くないなら現金比率は高めがいい?

僕だったら例えばVTIを50%くらい持って、残りの50%をセクターあるいは個別株に突っ込む。そのセクター、個別株の選別に関してはかなりアグレッシブにメリハリをつけてエネルギーとか旅行関連とかそういったものをこんもりと持ちたいと思う。

キャッシュは必要ないんじゃない。キャッシュ比率は必要ないと思う。

どういう風にしてアウトパフォーマンス業界用語でいうα、他人を出し抜くことをするか、それは逆張り、みんなが見ていないところを見るということ。

ことしは旅行関連株が非常にひどかった。去年まではエネルギー株が非常にひどかった。あとひょっとしたら銀行かもしれない。

なんでエネルギーに注目しているかというと、S&P500のアップサイドに貢献しているのは圧倒的にポジティブで貢献しているのはエネルギー。そしてダウンサイドサプライズに貢献しているのはかなりテクノロジーなんだよね。

えーっ、と思ったが、例えばこの前のアップルの決算良くなかった。M1チップが製造できなかったという一過性の理由で悪かったと思うが。あるいはアマゾンの決算なんて箸にも棒にも掛からぬ悪い決算。

実は超大型株が決算をしくじっているというかクソ情けない体たらくを示している。

そういったものに対してだんだん投資家が多めに見ない、そういったことを許さない世界が来るのではと思っている。

当てずっぽうにエネルギーがいいのではと言っているのではなく、もう既にエネルギーの決算の良さはファクトセットのデータとかを見ると火を見るよりも明らかに実績として出始めている。

だからその辺に注目する必要があるなと感じている。

VTIの年間上昇率はどのくらい?

プラスマイナスゼロでしょうね。

CRWD クラウドストライク

昨日決算発表していていい決算だったと思う。

Q3決算発表 EPS予想10セント 結果17セント 売上高予想3.64億ドル 結果3.8億ドル(前年+63.5%)

サブスクリプション売上前年+67%、3.57億ドル、

ARR前年+67% 15.1億ドル うち今期追加分1.7億ドル

営業キャッシュフロー1.59億ドル(前年8,850万ドル)

フリーキャッシュフロー1.24億ドル(前年7,610万ドル)

売上高が3.8億ドルでフリーキャッシュフローが1.24億ドルある。キャッシュフローの鬼ですよね子の会社は。

Q4ガイダンス EPS予想16セント 新ガイダンス19-21セント 売上高予想4.01億ドル 新ガイダンス4.07-4.12億ドル

2022年度 EPS予想47セント 新ガイダンス57-59セント 売上高予想14億ドル 新ガイダンス14.27-14.33億ドル

クラウドストライクの決算は全然ほころび、破綻の無いしっかりした内容だった。

こんなピカピカの決算をもってしても株価がぶっ飛ぶかというと、戻りがイマイチと物足りなさを感じる人がいるかもしれないが、そういうこと。

もっと言えばここら辺の非常に高いバリュエーションの株は来年は難しいということだと思う。それはどうしてかというと、金利上昇局面で一番パフォーマンスが苦しくなるのは高PER、高PSRの株。

そこらへんがこの辺のセクターをあまり強調したくないと僕が考える理由。

パウエル議長の time to retire the word transitory inflationという発言について

トランジトリー=一過性・つかの間の、ということ。

これまFRBは足元のインフレ、それは5%を超えているがそれに関してはサプライチェーンのボトルネックが引き起こした一過性のものだ、という態度を堅持してきたが、1か月くらい前からトランジトリーという言葉をだんだん使わなくなってきている。

3日前だっけ?ジャネットイエレン財務舞踏と一緒に議会の前でスピーチしたときにパウエルが非常にタカ派だったとブルームバーグとかが報道してマーケットが下げたが、その報道の根拠がトランジトリー、問言葉を削除するということだったと思う。

それはもうすでに2日前に株価に織り込まれたことで材料としてのインパクトを失っていると思う。だからもう心配しなくていい。それより大事なのは来年の利上げ回数とかにフォースをうつしていくべきだと思う。

僕が一番注目しているのはあたふたした、取り乱した、取っ散らかったオーラが出るかどうか。僕のドタ勘ではパウエル議長はそういったことはせずに秩序だった粛々とした引き締めのオーラを出してくると思う。だからそれほど憂慮していないが、まだわからない状況。

±0%だったら買う意味はない?

僕はこの意見に正反対。0%でも投資し続ける意味はあると思う。

株式市場で儲けられない大きな理由の一つが株式市場から足を洗うから。株式で一番儲かるのは誰が見ても相場が上がっているというときに飛びいて儲かる瞬間ではない。

そうではなく、株で一番儲かる瞬間は、「あれ、気づいたらひたひた来てるじゃん」という、自分がふっと目を離したすきにひたひた儲かっている、これが株式投資で一番おいしい瞬間。

株式投資から足を洗っちゃうと、そこが取れない。だから0%のパフォーマンスでも株に突っ込んでおいてください、儲かるかもしれないから、気が付いたときに儲かっているかもしれない。それは来年じゃないかもしれないけれども。っていう風にお願いしているのはそういうこと。

上手い人はそういう「ひたひた」という言葉にものすごく反応する。素人ほどひたひた来る、エキサイティングじゃないよね、と反応しない。

僕は昔セールスをやっていたが、営業のコツではファンドマネージャーとかと話していて、「この株ひょっとしたらひたひた来るパターンかもしれないですね」と言ったとしたら、ファンドマネージャーの耳がピーンと立つ。

そのくらい相場を取るということは難しい。

いいとこどりだけをしよう、上がらないならさよなら、また1年経ったら来ます、そういうことを繰り返していると、海岸で砂のお城を作るように、せっかくお城を作っても波が来たらザーッと流れてまた0から始めなければならない。そういう徒労というか無駄な努力というか、そもそも積み上げを全然していない。だから個人投資家はいつまでも成長が無い。

でも例えば今日僕が説明したように、指数が儲からないのか、でも相場の取り方は1種類ではない。

there is more than one way to skin a cat という表現が英語であるが、相場を取ろうと思ったら料理の仕方は一通りではない。そういう別のアプローチもあるということをこの際勉強したらいいんじゃないですか。

そうすると、あっ、なるほどな、今年は指数でいうと儲けさせてくれなかったが、セクターで言ったら超楽勝だったよね、という年も実は多い。ものすごく多い。あるセクターだけが勝利がものすごく多い。

ドットコムバブルのピークのころ、ちょうど今と一緒でハイテク株やってもやっても儲からない。みんなが、いやームズイね今年の相場は、と言っているがふっと横を見るとグラマンのような防衛関連株とかオールドエコノミーがこれでもか、これでもか、これでもか、という具合にグワングワンに、楽勝で儲かっていたことがある。

だから相場で勝つパターンは1つではない。そして今年買った方程式が来年も通用するとは限らない。むしろある年にパフォーマンスが良かったセクターやストラテジーはその後、翌年、翌翌年にはダメだ、というストラテジーすらある。

だから猫の目のようにコロコロ、コロコロ物色の対象は変わっていくもの。それが相場というもの。

そういうことが分かっているから、去年と同じアプローチを僕は勧めていない。それは30年の敬遠で分かっているからこういうお話をしています。

コメント