2020年12月9日IPOとなるC3.ai(シースリー・エーアイ)のIPO売り出し目論見書をもとに記事を書いています。

※後から気になった情報を随時追加しています。

投資にはリスクが伴いますので自己判断・自己責任にてお願いいたします。

- AI シースリーエーアイ リアルタイムチャート

- 概要(時間がない人向け)

- 米国株 C3.ai 売り出し目論見書 簡易レビュー

- 幹事企業

- 経営者 トーマス・M・シーベル(トム・シーベル)が強い

- どんな会社?C3aiはAIをSAASとして販売する会社。

- C3aiが販売している商品・サービス

- 市場は?成長市場で大きい。2024年2,710億$に拡大する見込み。

- シースリーエーアイの売り上げ推移

- 売上の大部分(80%以上)がサブスクリプション。販売エリアは7割アメリカ。

- 営業キャッシュフロー

- 契約単価1,000万$以上。デカい。

- 契約時は、事前に請求書を発行、期間に応じた収益認識+期間中は使用量に応じたランタイムフィーによる収益。

- 年度の売り上げの26%や36%などの大部分を2つの顧客などで占めている。1つの顧客あたりの売り上げがデカい

- セールスサイクル 販売のサイクル 5~16週の有償トライアル後の契約が多い

- 売上・利益の予測が立ちにくい 個別企業の構成比が高いことと、契約によるリスク

- AI予測の競合について 現状の競合はない。

- C3 AI Ex Machina 中小規模向け商品

- 2020年4月30日時点での累積赤字2億9,360万ドル

- 上場後の出来事

AI シースリーエーアイ リアルタイムチャート

概要(時間がない人向け)

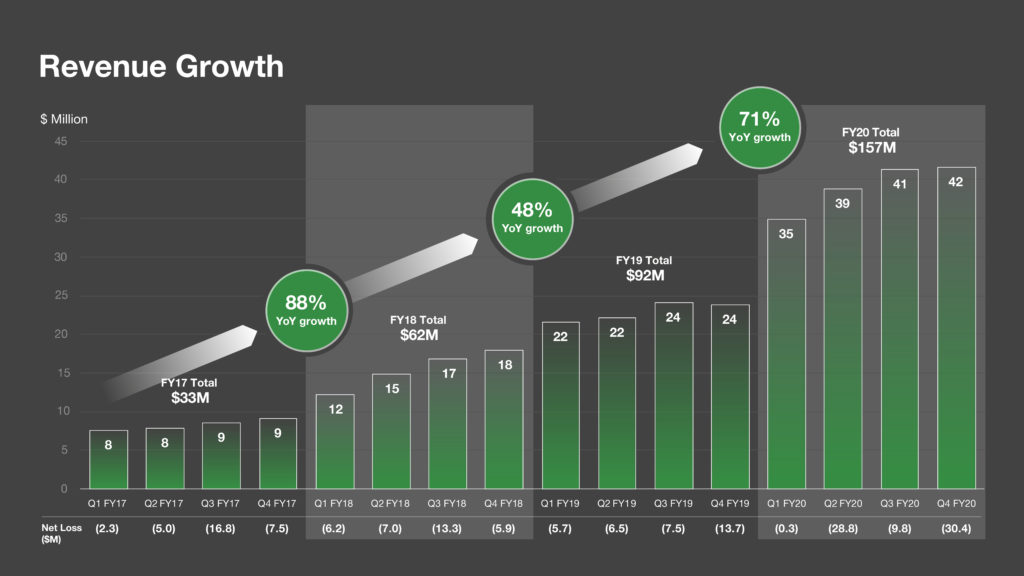

- 2020年の売上の増加年率71%(2017年33M$→2018年62M$→2019年92M$→2020年157M$)

- サブスクリプションの売上86%

- 2024年の潜在市場2,710億$

- 1日の予測数1.1億回

AIを使って多くの企業に対するソリューションを行うことが可能な企業です。

公募価格は日本時間の12/7時点 $31-34→$36-38に引き上げられているようです。

C3ai シースリーエーアイ 上場後の株価は?

この項目は目論見書記載内容ではないです。

かなり激しい値動きです。

※12月12日追記、1月9日追記

12月9日の初値は100ドル、一時は115ドルの値を付けましたが、最終取引額は92.49ドル。翌日の12月10日には130ドルに上昇しました。

2020年の最高取引値は12月23日の183.6ドル、2020年12月31日終値は138.75ドル。

取り扱い証券会社 マネックス証券・SBI証券・楽天証券

楽天証券米国株 C3.ai 売り出し目論見書 簡易レビュー

これからはもう少し先まで読んだ内容を記載します。

幹事企業

- Morgan Stanley & Co. LLC

- J.P. Morgan Securities LLC

- BofA Securities, Inc.

- Deutsche Bank Securities Inc.

- Canaccord Genuity LLC

- JMP Securities LLC

- KeyBanc Capital Markets Inc.

- Needham & Company, LLC

- Piper Sandler & Co.

- Wedbush Securities Inc.

経営者 トーマス・M・シーベル(トム・シーベル)が強い

トーマス・M・シーベル

イケメンですが今は68歳で渋い感じになっているようです。

オラクルの初代営業部長でゴリゴリに営業のできる方だったようです。

1:30頃からどんな人かは一緒に働いたこともある「じっちゃま」が語っています。

仰っていることはこちらの記事に抜粋して書いています。

こちらの動画を見る限りでは相当に知力・戦闘力の高い人物であるように感じます。

オラクルでCRMシステムについて提案をするも却下。→退社後、シーベルシステムという会社を設立→オラクルにシーベルシステムを売却

という気合の入った経営者のように思えます。

どんな会社?C3aiはAIをSAASとして販売する会社。

AIのSAAS銘柄です。2009年に創業、エネルギー管理のエンタープライズソフトフェアを提供する企業でした。

現在はAIを用いた、エネルギー管理、メンテナンス時期の予測、マネーロンダリング(金融洗浄)防止、在庫の最適化、CRMなどのエンタープライズAIソフトウェアプラットフォームとアプリケーションを提供し、サブスクリプション式での契約で売り上げを上げています。

Azure、Amazon Web Services(AWS)、IBMクラウド、Google クラウド プラットフォームで使うことのできるアプリケーションを持っています。

C3aiが販売している商品・サービス

※商品については「ホームページ」をご覧になられるとよりイメージがしやすいと思います。細かい内容より、ものすごい規模(範囲)で物事が行われている会社であると実感できるかと思います。

ざっくりいうと「アプリケーションを作るもの」、「アプリケーション」、「従来からあるビジネス分析ソフト」の3つがあります。以下の3つです。

C3 AI Suite

エンタープライズAIアプリケーションを迅速に開発、展開、運用することができるものです。

C3AI アプリケーション

すぐにダウンロード、使用可能な(ターンキーAIソリューション)成長分野の商品。

C3.aiのホームページでコロナウイルス情報のデータについて、研究者が関心のあるデータを探索できるシステムが見られます。これがC3AI アプリケーションの一例です。

C3.ai Ex Machina

分析可能なデータへ簡単なアクセスを提供。

データサイエンスのトレーニングを受けていないビジネスアナリストが、AIモデルの構築、設定、トレーニングなどのデータサイエンスタスクを迅速に実行できるようにする、ノーコードソリューションです。2017年2月C3 AIアプリケーションとして、2020年11月にスタンドアロン製品として発売済み。

市場は?成長市場で大きい。2024年2,710億$に拡大する見込み。

エンタープライズAIソフトウェア(2020年に180億ドル→2024年に440億ドルに成長見込み、年率+24%成長)を含む、エンタープライズ・インフラストラクチャ・ソフトウェアや-エンタープライズ・アプリケーション(分析やCRM)などの市場に対応しており、ターゲットとなる市場はトータルで2020年には1,740億ドル、2024年には2,710億ドルに成長すると推定されます。

大規模かつ急成長中の市場にサービスを提供する企業と言えます。

シースリーエーアイの売り上げ推移

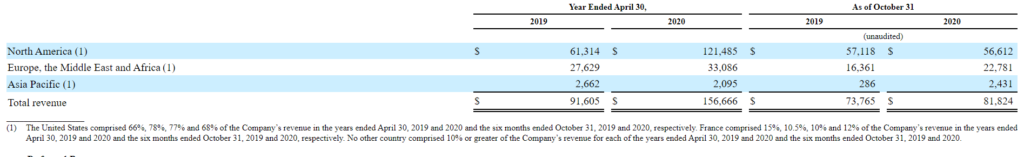

~2020年4月30日の1年間総収入1億5,670万ドル、同期比71%増、

~2020年10月31日の6ヶ月間の総収入は8,180万ドルで、前年同期比11%増。

サブスクリプション収入は

~2020年4月30日の1年間で1億3,540万ドル 前年同期比75%増

~2020年10月31日の6ヶ月間で7,150万ドル、前年同期比12%増。

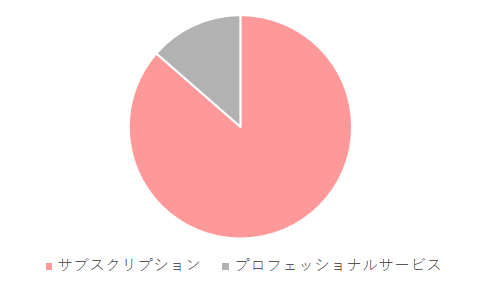

売上の大部分(80%以上)がサブスクリプション。販売エリアは7割アメリカ。

2020年4月までの1年間で売り上げの86.4%135,394千$がサブスクリプションによるもので直近~10月もほぼ同様のバランスになっています。

残りの「プロフェッショナルサービス」というのはC3.aiの提供するAIを企業がうまく使えるようなトレーニングやサポートによる売り上げのようです。

主にソフトウェアのサブスクリプションの販売から収益を得ています。

~2019年4月30日の1年で85%

~2020年4月30日の1年で86%

~2019年10月31日の6か月で87%

~2020年10月31日の6ヶ月で87%

をサブスクリプションによる収益が占めています。

販売のエリアについては7割前後がアメリカです。

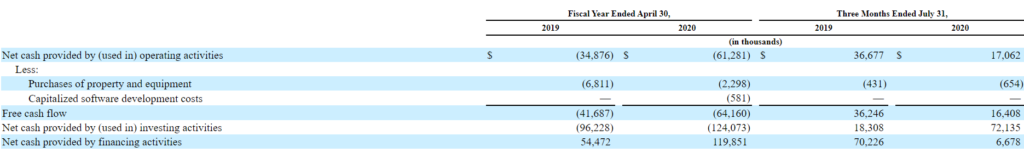

営業キャッシュフロー

契約単価1,000万$以上。デカい。

2020年の平均契約単価は1,210万ドルでした。12億円以上が平均の契約単価ってすごいですね。2019年度は平均1620万だったようですが、これはサービス単価がおちたのではなく、顧客ごとに契約内容が大きく異なるであろうことと、特定の顧客によるインパクトが大きいことが原因ではないかと思います。

後者の特定顧客のインパクトについては後で述べます。

米国空軍や、米国防イノベーション部門、ロイヤルダッチシェルなどの大きな顧客を持っています。

契約時は、事前に請求書を発行、期間に応じた収益認識+期間中は使用量に応じたランタイムフィーによる収益。

2020年4月30日に終了する会計年度の2年間にC3 AI SuiteとC3 AI Applicationsを一緒にまたは単独で購入した事業体の平均契約総額は1,410万ドルで、同期間の平均契約総額は130万ドルでした。

契約総額は、サブスクリプション契約総額に有償トライアル、期間12ヶ月未満の契約増額分、および毎月の実際の使用料を加えたものです。

通常、顧客に毎年事前に請求書を発行し、主に契約期間に応じて収益を認識しています。さらに、お客様は、C3 AI SuiteおよびC3 AI Applicationsの本番環境での使用に対して、使用量に応じたランタイム・フィーを支払います。

クラウド環境でソフトウェアを実行することを選択したお客様は、クラウドプロバイダーから請求されるホスティング費用を支払います。

年度の売り上げの26%や36%などの大部分を2つの顧客などで占めている。1つの顧客あたりの売り上げがデカい

いろいろな期間で区切っていますが、売り上げや売掛金の大部分が特定の顧客によるものであるということが言えます。

リスクファクターの項目でもベイカーヒューズやエンジー(フランス)の売り上げに占める構成比が高いと書いており、過去の顧客の中では利用を減らしたり、契約更新をしなかったりした顧客もいる。

と書いてあるので、これらの顧客に関しては支払うだけの価値を感じなかったという理解もできます。エンジ―に関しては2019年に契約を再度3年間延長することになったようですが、仮にこういった大口顧客の契約が延長されないという事態になると、次の3年間は苦しくなるということは想像できます。

上位2顧客(2つの会社や政府機関など)などで1/4強の売上を占めていて直近6か月でも29%の収益(=売上)が2つの顧客からもたらされることを考えると、もし仮にこの2社が契約を切ることで収益の30%くらいが吹っ飛ぶということになります。

2019年4月30日に終了した年度の収益のうち、2つの別個の顧客がそれぞれ14%および12%を占めています。2020年4月30日に終了する会計年度の収益のうち、2つの別個の顧客がそれぞれ26%および10%を占めています。2019年10月31日に終了した6ヶ月間の収益のうち、2つの別個の顧客がそれぞれ28%および10%を占めています。2020年10月31日に終了した6ヶ月間の収益のうち、2つの別個の顧客がそれぞれ17%および12%を占めました。2019年4月30日現在、3つの別個の顧客が売掛金の32%、27%、16%を占めています。2020年4月30日現在の売掛金のうち、3つの別個の顧客が33%、19%、15%を占めています。2020年10月31日現在の売掛金のうち、区分けした3社が22%、16%、11%を占めております。

F-10 Concentration of Riskより

セールスサイクル 販売のサイクル 5~16週の有償トライアル後の契約が多い

技術的なプレゼンテーションを顧客に行った後、5~16週間のトライアル(有償)を行います。例えば会社にシステムが導入される場合のテスト期間を想定いただければよいかと思います。

その後多くのケースで1種類以上のアプリケーションのライセンス取得(=本契約)となるのが通常の流れになります。

売上・利益の予測が立ちにくい 個別企業の構成比が高いことと、契約によるリスク

個別企業の構成比が大きいことに加えて、契約の関係でこれら企業とサブスクリプション契約は交わしているものの、売り上げ計上できないリスクが存在するということを述べています。

一つの契約が大きいということで何らかの支払いが遅れる、あるいは契約内容の見直しなどが決算への影響を及ぼしかねないということが書かれています。

どちらかというと一つの顧客の契約の維持、拡大による変動リスクが多いことがリスクと思います。

AI予測の競合について 現状の競合はない。

※12/12追記 この項目は「書かなければいけないので書いている」というレベル感のようなのであまり重要な記載ではないようです。

「AIの唯一のピュア―プレイ銘柄」ということを「じっちゃま」広瀬隆雄さんも言っていたので他に大手はない、あるいは投資できないものだと思っていますが、リスクファクターには加速度的に進むこの分野においてより進化した競合サービスについてはリスクと述べられています。

データ管理、機械学習、分析を行うオープンソース・ソフトウェア・プロバイダーや社内IT部署までいろんなものが競合になり得るということも書かれています。それだけ広範にわたるビジネスであるとも言えます。

サブスクと言えど企業側も安くないコストを払うわけなので、契約更新をしつつ顧客数を増やせるかがポイントのようです。

C3 AI Ex Machina 中小規模向け商品

中小規模向けのノーコード製品のC3 AI Ex Machinaというものがあり、これらの浸透は大手企業との大口やり取りでは発生しないような大きさのリスクを抱えているかも。ということが書かれています。

2020年4月30日時点での累積赤字2億9,360万ドル

2020年4月30日時点(2020年度)2億9,360万ドルの累積赤字を計上しています。

これらの損失と累積赤字は、新規の顧客獲得、AIスイートとAIアプリケーションの商品化、およびAIスイートとAIアプリケーションの開発を継続する投資によるものです。

上場後の出来事

上場後の出来事について記載します。

上場後初決算 EPS・売上・ガイダンスOK 2021年3月1日

上場後初の決算は2021年3月1日にありました。

3Q売り上げは4,910万ドル、前年同期比19%増、サブスクリプション売り上げが4,270万ドル(〃23%増)、プロフェッショナルサービス6,400万ドル(〃▲4パーセント)

売り上げのうちのサブスクの構成比が84%→87%に増加。

Non-GAAPの営業損失1,850万ドル(前年1,040万ドル)

でした。

2021年度4Q決算 EPS・売上・ガイダンスOK 2021年6月2日

$AI

— 𝐓@投資勉強中 (@dangerousteee) June 2, 2021

良い決算

2021年4Q(2-4月)決算

EPS予想$-0.26 結果-$0.24

売上予想$50.6M 結果$52.3M(前年+26%)

2022年1Qガイダンス

売上予想50.54M 新$50M-52M

2022年

売上予想$181.54M 新$243M-$247M

2022年度1Q決算 EPS×・売上〇・ガイダンス△

$AI

— 𝐓🇺🇸投資勉強中 (@dangerousteee) September 1, 2021

シースリーエーアイ

EPS予想$-0.28結果$-0.37

売上予想$51.16M 結果$52.46M(+29%)

Q3売上予想$56.12M 新$56-68M

FY2021売上予想245.4M $ 新$243-247M pic.twitter.com/6o3OA4Rt5w

コメント