フロンティア航空はLCCを超えた超低コスト(ULCC、ウルトラローコストキャリアー)低運賃が売りの航空会社です。ティッカーも「ULCC」というところがちょっと面白いですね。

本記事は情報の整理を目的としており、投資・その他の行動を勧誘する目的で作成したものではございません。投資の判断はご自身の意思と決定でお願いします。本記事の内容は主にIPO目論見書S-1をもとに作成していますが、翻訳における誤りや、具体的解釈の内容についての保証は致しかねます。

大手ネット証券会社は郵送不要で自宅からでも口座開設が可能です。

フロンティア航空 ULCC IPO目論見書 S-1まとめ 注目のIPO銘柄

- 約110の空港のネットワーク

- 乗客2019年約2,300万人→2020年1,100万人

- 燃料除く2019年CASM5.44¢は米国大手で最安

- アメリカ国内中心、旅行客中心

日本での取り扱い証券会社:(SBI証券・楽天証券・マネックス証券)

SBI証券(取り扱いあり)

楽天証券(取り扱いあり)マネックス証券(取り扱いあり)

DMM 株 (DMMドットコム証券)(不明)

リンクから口座開設できます。

必ずしもすべての証券会社が気になる銘柄を取り扱うわけでは無いです。複数の口座を持っておくことで、心配は減ります。

上場予定日はいつ?株価は? ULCCのIPO公募価格、上場初値は?(公開価格19-21ドル) (上場初値18.61ドル)上場市場:NASDAQ 上場日:2021年4月1日

上場後18.61ドルで開け、終値は19ドルでした。

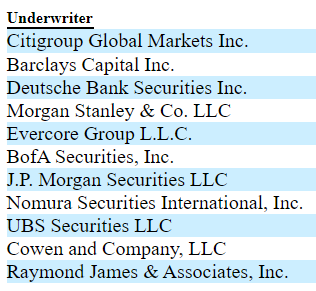

幹事企業:シティグループ

シティグループ、バークレイズ、ドイチェバンク、モルガンスタンレー、エバーコアなどです。

経営者:バリー・ビッフル

バリー・ビッフル 取締役社長・最高経営責任者

- 2017年3月から取締役会のメンバー

- 2016年3月から最高経営責任者、2014年7月から社長

- 2013年7月から2014年4月まで、コロンビアのメデリンに拠点を置くVivaColombiaの最高経営責任者

- 2005年2月から2013年7月まで、株式会社スピリット航空の最高マーケティング責任者

- 2003年から2005年までUSエアウェイズでマーケティング担当マネージングディレクター。USエアウェイズでネットワークプランニング、セールス、マーケティングの他の重要なポジションを務める

- 1995年から1999年までアメリカン航空の地域航空会社子会社であるアメリカン・イーグル航空でいくつかの管理職を務める

- アラバマ大学で学士号を取得しています。

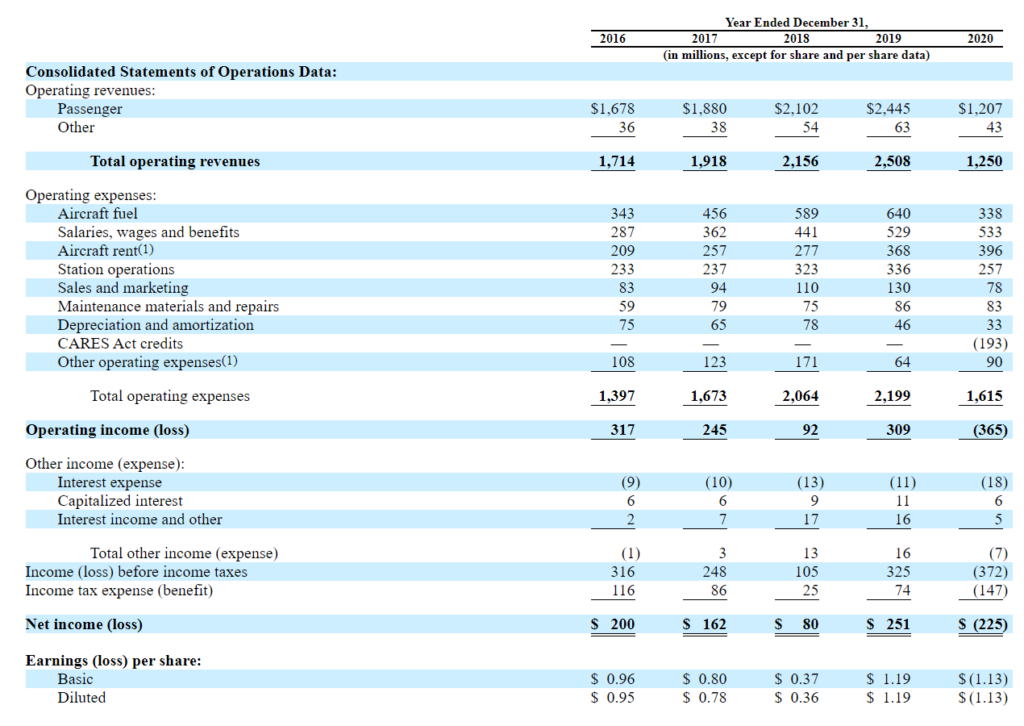

売上・利益

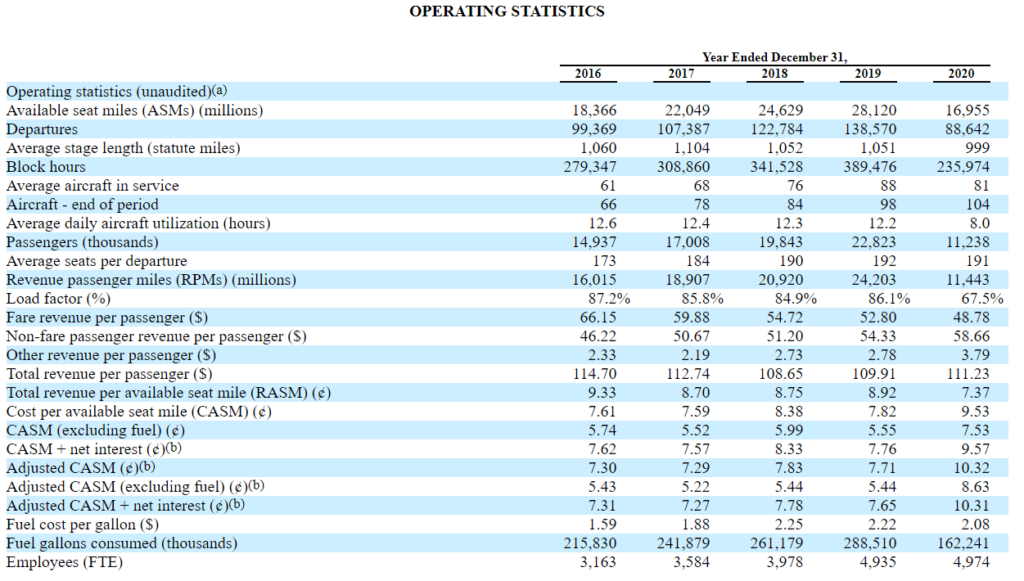

Departures 出発便数 Passengers 乗客いずれも順調に増えていましたが、2020年は出発便が7割以下に、乗客は半分以下に、パンデミックにより減少してしまいました。

何をしている会社?

低コストの航空会社です。

LCC=Low Cost Carrier ですが、そのさらに上を行くULCC=ウルトラローコストキャリアーという分類になります。

詳しくは商品・サービスの欄に記載します。

市場機会

米国内の需要はCOVID-19以前は成長していた

- DOTによると、2019年12月までの1年間での米国内の旅客輸送量は約5億9,000万人

- 5年間(2014~2019)の国内旅客輸送量の複合年間成長率は約5.5%

- 米国市場がCOVID-19パンデミックから完全に回復することを条件に、今後10年間で、米国のULCCが約6,900万人の旅客を輸送した2019年12月31日終了年度と比較して、約1億5,900万人の年間国内旅客増量需要を喚起する機会があると考えています

ULCCの運行戦略がより成熟した欧州と比較するとまだまだ伸びしろがある

- 欧州のULCC比率2007年15%→2019年30%

- 米国のULCC比率2007年1%→2019年8%

- ライアンエアー、イージージェット、ウィズ・エアなどの欧州のULCCは、2020年に938機の航空機を運航、2007年以降の航空機数の複合年間成長率は9.2%

- 一方、米国のULCCは、2020年に356機の航空機を保有、2007年以降の航空機数の複合年間成長率は7.9%。

- ULCC比率、成長率共に欧州を下回っている→伸びしろがある

商品・サービス

「Low Fares Done Right」適正な低運賃という言葉が企業理念のようです。

低運賃に焦点を当てた超低コスト航空会社です。コストダウンに対する努力をしています。

- CASM(燃料費を除く)2013年度7.89¢→2019年度5.55¢ ▲30% 改善

- 調整後CASM(燃料費を除く)2013年度7.89¢2019年度→5.44¢ ▲31% 改善

(COVID-19パンデミック以前の努力として)航空機の稼働率の向上、保有機材の大型化、座席密度の最大化、販売代理店契約の大半の再交渉、ネットワークの再編成、予約システムの入れ替え、ウェブサイトの強化、従業員の生産性向上、第三者専門家との契約による厳選された運航サービスやその他のサービスの提供など

※2020年度のCASM(燃料費を除く)は7.53¢、調整後CASM(燃料費を除く)は8.63¢でしたが、これは主にCOVID-19パンデミックの影響で航空機の利用率が低下したことによるものです。

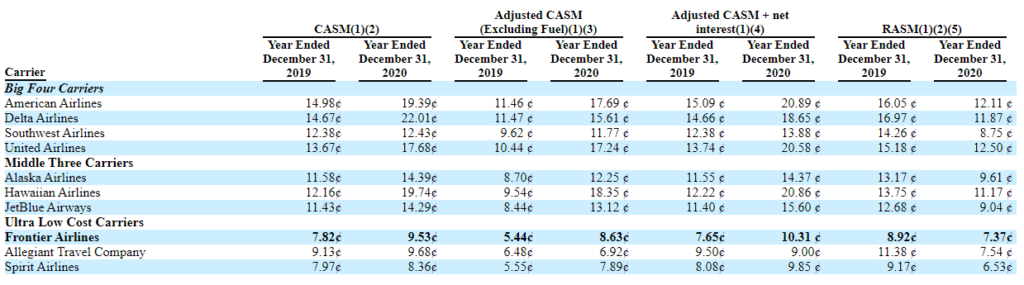

相対的には以下に示されるようにコストが低いです。例えばパンデミック前の2019年でいえばULCCの中でも最安。

CASM

— 𝐓@投資勉強中 (@dangerousteee) April 3, 2021

Cost÷ASM(乗客・マイルあたりコスト)

$AAL 14.98¢→19.39¢

$DAL 14.67¢→22.01¢

$LUV 12.38¢→12.43¢

$UAI 13.67¢→17.68¢

フロンティアグループS-1より pic.twitter.com/Z6w0SRDwqK

低運賃でお客様を惹きつけ、リピーター獲得のため、低コストでもより高級感のある、家族向けの高価値な顧客体験を提供

- 柔軟なオプションサービスを提供

- バンドルサービスには、座席指定保証、機内持ち込み・受託手荷物、航空券の払い戻し・変更、優先搭乗などのサービスを魅力的な低価格で提供

- ウェブサイトやモバイルアプリなど、お客様にとって使いやすいデジタルプラットフォームでお客様の予約や旅行を容易に

- お客様の体験を向上させるために、機内で商品の宣伝・販売。

- 補助収入=非運賃旅客収入※が2013年には旅客一人当たり12.80ドル→2019年57.11ドル→2020年には旅客一人当たり62.45ドルと増加。

※非運賃旅客収入(主に手荷物、サービス、座席指定に関する料金、旅行の基本運賃の一部として含まれないその他の旅客関連料金で構成される)とその他の収入(主に輸送の提供に直接関連しないサービスで構成される)の合計と定義しています。

出発便はデンバー・オーランド・ラスベガスなどが多い

2020年年度の上位5都市…

- デンバー(出発回数の20%)

- オーランド(11%)

- ラスベガス(8%)

- フィラデルフィア(4%)

- フェニックス(3%)

あとは肝心な利用についてですが、こちらのブログに感想が書かれていました。個人的には何の問題もなさそうな印象です。

顧客

- 2019年8月~2020年2月末までの7ヶ月間(COVID前)に、お客様の89%がレジャー旅行者でした

- 乗客の2019年96%、2020年97%がそれぞれ国内線を利用しています

- 2019年1月の調査では、回答者の91%がリピーターで、69%が過去12ヵ月間に2回以上利用者

- 上述のレジャー顧客の国内旅行需要の回復

- オフィスから離れた場所への引っ越しによる航空ニーズの拡大

などをチャンスとして捉えていました。

例えば、パンデミックの期間中、米国の航空業界では、国際的な需要よりも国内的な需要の方が強く、国内旅行で最も回復が早かったのは、業務渡航とは対照的に、VFR(友人や親戚を訪問するための旅行)や休暇を目的とした旅行(これらをまとめてレジャー旅行と呼ぶ)であり、これらの傾向は、当社が航空業界全体をアウトパフォームする立場にあると考えています。Airlines Reporting Corporationによると、2021年3月14日に終了した週の、2019年の同時期に対する航空券購入数の割合は、レジャー旅行を主目的とするオンライン旅行代理店が62%、レジャー旅行を主目的とする従来型のレジャー・その他の代理店が41%、管理された企業や政府の旅行を主なビジネスモデルとする法人代理店が17%となっています。これらの数字は、パンデミックでチケット購入数の減少率が最も大きかった2020年4月12日に終わる週に購入されたチケットの、2019年の同時期に購入されたチケットに対する割合が、それぞれ7%、7%、4%であったことと比較しています。

S-1/A (sec.gov)より

収益モデル

- いわゆる航空会社なので飛行機に乗るときにお金を払う場面を想像すれば大丈夫そうです。

- 航空運賃+非運賃旅客収入(主に手荷物、サービス、座席指定に関する料金、旅行の基本運賃の一部として含まれないその他の旅客関連料金で構成される)とその他の収入(主に輸送の提供に直接関連しないサービスで構成される)の合計でなされます。

競合

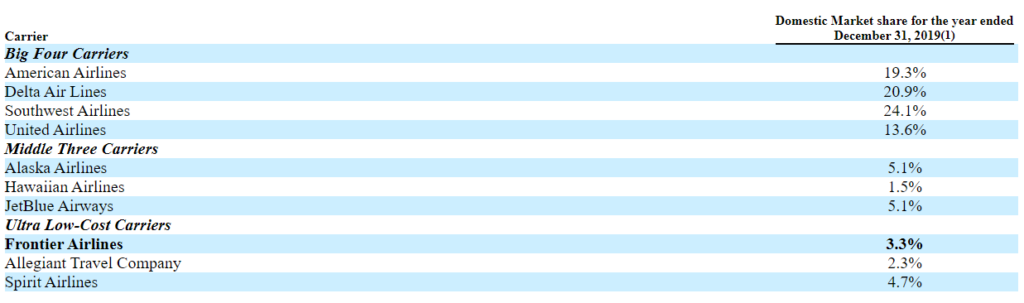

国内線のシェアです。

リスク要因にも書きますが、

- ビッグ4(アメリカン航空、デルタ航空、サウスウエスト航空、ユナイテッドエアライン)

- ミドル3(アラスカ航空、ハワイアン航空、ジェットブルー航空)

- ULCC(フロンティア、アライアントトラベル、スピリット航空)

など計10社(自社除くと9社)がライバル関係にあります。

リスク要因 Risk factor

リスク要因にはいろいろなことが書かれていますが、個人的に気になった点をいくつか記載します。

リスク要因① CARES法に基づく融資を受け入れることで、当社の事業に対する一定の制限に同意しています。

航空会社全般にいえますが、CARES法による融資を受けているため、従業員を解雇しないようにしたり、需要が少なくてもインフラとしての定期便を維持する必要性があります。

2020年4月30日米国政府よりCARES法に基づくPSP融資を受ける

- 2億500万ドルの支援(1億7,400万ドルの給与支援+3,100万ドルの無担保10年低利ローン)を受けています。

- PSPへの参加に関連して1株当たり6.36ドルの行使価格で、1株当たり額面0.001ドルの当社普通株式522,576株を上限に購入できるワラントを財務省に発行しました

2020年9月28日

- 財務省と574百万ドルの有担保タームローンファシリティを締結し、そのうち150百万ドルを借り入れました。

- 2020年12月31日時点で、この融資の第1回目の引出しに合わせて2,358,090個の財務省ワラントを発行しました。

2021年1月15日

- 財務省とPSP2契約を締結し、少なくとも1億4,000万ドルの追加給与支援資金の提供を受けました

受ける制限は

- 2022年3月31日またはTreasury Loan Facilityの返済後1年を経過する、上場されている持分証券の買戻しおよび配当金の支払いを制限。

- 一定レベルの定期便(現在需要が大幅に減少している、または需要がない目的地への運航を含む)を維持するための要件。

- 2021年3月31日までの従業員の非自発的解雇または一時帰休の禁止(健康上の理由、障害、理由、または特定の懲戒事由を除く)、および2020年9月30日以降に非自発的に解雇または一時帰休した従業員を呼び戻すための要件。

- 2021年3月31日までの従業員の給与、賃金、または福利厚生の削減の禁止。

リスク要因② 競合リスク

以下を競合として挙げています。

- レガシーネットワークキャリア、ローコストキャリア(LCC)、およびULCCと競合

- 現在、米国には、アメリカン航空、デルタ航空、ユナイテッド航空という3つの非常に大きなレガシーネットワークキャリア

- LCCに分類されるサウスウエスト航空を合わせて、一般に「ビッグ4」と呼ばれる

- アラスカ航空とハワイアン航空とLCCであるジェットブルー航空を合わせて、「ミドルスリー」と呼ばれる

- 最後に、米国には現在、フロンティア、アレジアント、スピリットの3社のULCCがあります。

フロンティアが現在就航しているほとんどの路線では、その市場に多数の航空会社が存在するため、競争が激しくなっています。さらに、現在まったく、あるいはほとんど競争を受けていない路線でも、他の航空会社がサービスを開始したり、既存のサービスを増やしたりする可能性があります。ほとんどすべての場合、競合他社はフロンティアよりも規模が大きく、資金力やその他の資源を大幅に有しています。

航空会社は、認識されている収益性に基づいて、市場におけるキャパシティを増減させます

- 特に2017年には、サウスウエスト航空とユナイテッド航空の両社がデンバーのキャパシティを増やした。

- 国内航空業界では、2015年にアメリカン航空が、2017年にユナイテッド航空が、それぞれの市場の多くでULCCが提供する運賃に合わせて運賃を設定した

など、市場シェアの拡大などを目的とした運賃競争がしばしば発生し、収益に重大な悪影響を及ぼしてきました。2017年に米国内のキャパシティが増加したことで、特に2017年第2四半期以降、価格競争環境が悪化し、このような動きは2018年および2019年前半も続きました。COVID-19のパンデミックによる需要の減少を考えると、少なくとも短期的には、また米国市場が回復するにつれて、価格競争を含む大きな競争が発生することが予想されます。

S-1をみて、個人的に気になった点

冒頭では航空業界の成長性について述べていました。S-1自体がまずはサマリーから始まり、その後リスク要因を上げ、最後にビジネスを説明するという流れになっているため、期待の後にリスク、不安が出てくるという形なのは理解しますが、冒頭ではCAGR的にもULCCの未発展度合い的にも米国市場は魅力的、という説明と、COVID-19後の需要減退に伴う競争リスク、というものが真逆の説明となると思いました。

これは別におかしい話ではないと思っています。

航空業界は従来人気があり成長していたが、COVID-19の後はどのような回復曲線をたどるのかがわからない。

LCCやULCCがさらにシェアを伸ばすのか、それとも高額でもいいからゆったり旅行を楽しみたいという人が多いのか、というところが難しい話になるのかなと思っています。

個人的には「会議」などでの「作業的な直接対面」の機会は減ると思いますが、いわゆるバケーションのような「直接体感したい」需要というものは一定の人気はあるんじゃないのかなと思っています。そうなったときに、ワクチンの接種が進む米国中心の航空企業は相対的に回復のペースが速いのではないかと思いました。

コメント