サムサラは「Connected Operations Cloud」により、物理的なオペレーションに依存するビジネスシーンで、IoT(Internet of Things)データを活用し、オペレーションの改善を助ける企業です。IPO目論見書S-1をまとめました。

本記事は情報の整理を目的としており、投資・その他の行動を勧誘する目的で作成したものではございません。投資の判断はご自身の意思と決定でお願いします。本記事の内容は主にIPO目論見書S-1をもとに作成していますが、翻訳における誤りや、具体的解釈の内容についての保証は致しかねます。

- 【米国株】サムサラ NYSE:IOT IPO目論見書S-1まとめ

- 日本での取り扱い証券会社:SBI証券・楽天証券・マネックス証券

- 上場予定日はいつ?株価は? サムサラのIPO公募価格、上場初値は?(公開価格:20-23ドル➡23ドルで値決め) (上場初値:24.9ドル)上場市場:NYSE 上場予定日:2021年12月15日

- 引受幹事企業:モルガン・スタンレー(主幹事)

- 経営者:サンジット・ビスワス

- 売上・利益

- 何をしている会社?→Connected Operetions CloudでIOTデータを活用した物理的業務の改善を行う会社

- 市場機会

- 商品・サービス :IOTデータの補足、集約、分析能力で差別化。Connected Operetions Cloudにて顧客の生産性を向上させる

- 顧客:中小企業~州や地方自治体、グローバルな大企業含む13,000社のコア・カスタマー

- 収益モデル:収益の約98%はコネクテッド・オペレーション・クラウドのサブスクリプション

- 競合

- リスク要因 Risk factor

【米国株】サムサラ NYSE:IOT IPO目論見書S-1まとめ

- IoT(Internet of Things)データを活用し、オペレーションの改善を行う

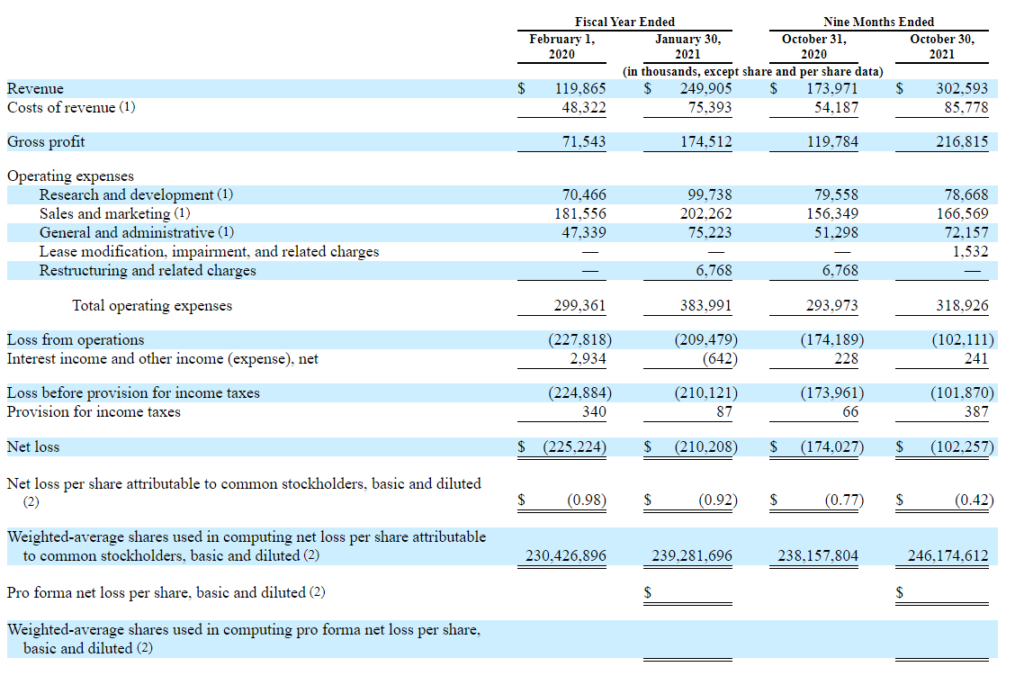

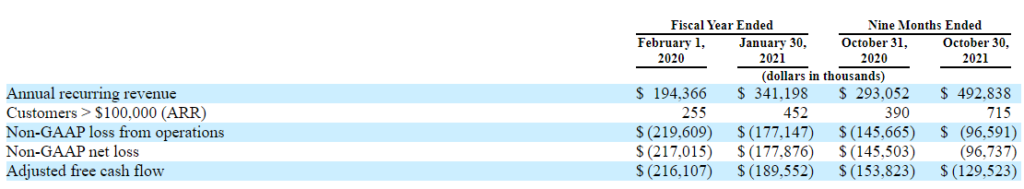

- 2021年1月30日で締めた年度において、売上高は2億4,990万ドル(前年+108%) 、ARRは3億4,119万ドル(前年+75.5%)、10万ドル以上のARRの企業は452社(前年+77.2%)

日本での取り扱い証券会社:SBI証券・楽天証券・マネックス証券

SBI証券( 取り扱いあり )

楽天証券(取り扱いあり)

マネックス証券(取り扱いあり)

DMM 株 (DMMドットコム証券)(不明)

リンクから口座開設できます。

必ずしもすべての証券会社が気になる銘柄を取り扱うわけでは無いです。複数の口座を持っておくことで、心配は減ります。

大手ネット証券会社は郵送不要で自宅からでも口座開設が可能です。

上場予定日はいつ?株価は? サムサラのIPO公募価格、上場初値は?(公開価格:20-23ドル➡23ドルで値決め) (上場初値:24.9ドル)上場市場:NYSE 上場予定日:2021年12月15日

23ドルで値決めです。

12月15日24.9ドルでオープンし、終値24.7ドルでした。

引受幹事企業:モルガン・スタンレー(主幹事)

- モルガン・スタンレー

- ゴールドマンサックス

- JPモルガン

- アレン&カンパニー

などです

経営者:サンジット・ビスワス

サンジット・ビスワス 共同創業者 CEO 兼 会長

- 2015年2月から最高経営責任者および当社取締役会の会長を務めています。

- Samsara社を共同設立する前は、2006年4月から2012年12月まで、Meraki社のCEO兼共同設立者でした。

- 2012年にシスコがMerakiを買収した後、2012年12月から2015年1月までシスコシステムズの副社長兼ゼネラルマネージャーを務めました。

- ビスタンフォード大学でコンピュータシステム工学の学士号を取得し、マサチューセッツ工科大学で電気工学とコンピュータサイエンスの修士号を取得しています。

ジョン・ビケット 共同創業者 執行副社長 最高技術責任者

- 2015年2月から最高技術責任者および当社取締役会のメンバーとして勤務しています。

- Samsara社を共同設立する前は、2006年4月から2012年12月まで、Meraki社のCTO兼共同設立者でした。2012年にシスコがMerakiを買収した後、2012年12月から2015年1月までシスコシステムズのエンジニアリング担当副社長を務めました。

- コーネル大学でコンピュータサイエンスの学士号を取得し、マサチューセッツ工科大学でコンピュータサイエンスの修士号を取得しています。

キレン・セカール 執行副社長 最高製品責任者

- 2015年3月からSamsaraでさまざまな役割を担っており、直近では当社の最高製品責任者を務めています。

- 2009年11月から2015年3月までは、Meraki社でマーケティング担当ディレクターやマーケティング担当副社長など、さまざまな役割を担ってきました。

- 2005年から2008年までは、SugarSync社でシニアソフトウェアエンジニアやエンジニアリングマネージャーなど、さまざまな役割を担っていました。

- 2002年から2005年までは、Apple社にソフトウェアエンジニアとして勤務していました。

- スタンフォード大学でコンピュータサイエンスの学士号を取得しています。

Cisco Merakiは、カリフォルニア州サンフランシスコに本社を置くクラウド管理型IT企業です。彼らの製品には、ワイヤレス、スイッチング、セキュリティ、エンタープライズモビリティ管理、セキュリティカメラが含まれ、すべてWebから集中管理されます。 Merakiは2012年12月にシスコシステムズに買収されました。

Cisco Meraki – Wikipedia

売上・利益

2021年1月30日で締めた年度において、売上高は2億4,990万ドル(前年+108%)、純損失2億1,020万ドルでした。

2021年1月30日で締めた年度において、 ARRは3億4,119万ドル(前年+75.5%)、10万ドル以上のARRの企業は452社(前年+77.2%)でした。

2021年10月31日までの9ヶ月間においてARRは4億9,283ドル(前年+68.1%)、10万ドル以上のARRの企業は715社(前年+83.3%)でした。

何をしている会社?→Connected Operetions CloudでIOTデータを活用した物理的業務の改善を行う会社

サムサラは、「Connected Operations Cloud」を開発しました。これにより、物理的なオペレーションに依存するビジネスは、IoT(Internet of Things)データを活用して実用的なビジネスインサイトを開発し、オペレーションを改善することができます。

Connected Operations Cloudは、当社のIoTデバイスや、接続された資産やサードパーティのシステムからなる成長中のエコシステムからのデータを統合し、当社のクラウドダッシュボード、カスタムアラートやレポート、モバイルアプリケーション、ワークフローを使用して、組織がデータインサイトにアクセスし、分析し、行動することを容易にします。差別化された目的別のソリューション群により、企業は業務全体でデジタル化されたクラウド接続戦略を取り入れ、展開することができます。Samsaraを利用することで、お客様は、より安全なオペレーションを推進し、ビジネス効率を高め、持続可能性の目標を達成することができ、その結果、従業員やお客様の生活を向上させることができます。

市場機会

世界のGDPの約4割を占める産業に対する物理オペレーションの改善機会

運輸、卸売・小売業、建設、フィールドサービス、物流、公益・エネルギー、政府、医療・教育、製造、食品・飲料などの業界に属する企業は、世界経済のバックボーンとなっています。これらの産業は、高価値の資産を運用し、大規模な現場作業員を調整し、複雑な物流や分散した拠点を管理し、環境、安全、その他の規制要件に直面しています。

これらの産業は、2020年には世界の国内総生産(GDP)の40%以上を占めると推定されています。しかし、これまでこれらの業界はテクノロジーの恩恵を受けておらず、手動のプロセスや、サイロ化されたクラウド接続性のないレガシーシステムに大きく依存していました。デジタルツールが接続されていなければ、物理的なオペレーションを行う企業はリアルタイムのデータにアクセスすることができず、オペレーションの完全な可視化や生産性の大幅な向上を実現することはほぼ不可能です。

私たちは、不透明なオペレーションと断絶されたシステムの問題を解決します。IoT接続、人工知能(AI)、クラウドコンピューティング、ビデオ画像などの最新の技術を活用することで、物理的なオペレーションのデジタルトランスフォーメーションを実現します。当社のConnected Operations Cloudを使用することで、お客様は、数年前には不可能であった方法で、統合された1つのプラットフォーム上で、物理的なオペレーションをリアルタイムで可視化することができます。

TAMは2021年末546億ドル➡2024年までに969億ドル、CAGR21.0%成長を推定

すでにデジタルトランスフォーメーションが進んでいる小売、広告、メディア、情報技術などとは異なり、物理的なオペレーションを行う産業は、デジタル導入の初期段階にあります。歴史的に見て、これらの産業の資産をインターネットに接続する能力は、これらの産業の物理的な性質によって制限されてきました。また、センサー、計算能力、ストレージ、ビデオ、分析処理などのコストや入手のしやすさから、オペレーションデータの分析が広がらないという問題もありました。しかし、IoT接続、クラウドコンピューティング、ビデオ画像、AIの進歩により、物理的なオペレーションに依存している産業は、デジタル導入の大規模な波にさらされていると考えています。Samsaraはこの変革を可能にします。当社は、当社のソリューションの全世界におけるアドレス可能な市場機会は、2021年末までに約546億ドルとなり、3年間の全体的な年複利成長率21.0%で成長し、2024年末までに969億ドルに達すると推定しています。

この機会は、コネクテッド・フリート、コネクテッド・エクイップメント、コネクテッド・サイトといった当社の現行アプリケーションで構成されています。コネクテッドフリートの機会は、世界の商用テレマティクス市場に代表されます。ガートナー社の推計によると、この市場は2021年に329億ドル、2024年までに 2024年には637億ドルとなります。この計算は、ガートナー社による2026年の市場規模988億ドルという予測と、同市場の年平均成長率25%という予測に基づいています。コネクテッド・イクイップメントの機会は、トレーラーおよび貨物コンテナのトラッキング市場に代表されます。Berg Insight社は、2021年の市場規模が18億ドルで、2024年には複合年間成長率が約16.2%の26億ドルになると予測しています(ユーロ/米ドルの換算レートを1.00ユーロ/1.17米ドルと仮定)。また、コネクテッド・サイトの機会としては、商業用世界監視市場が挙げられます。IDCでは、2021年の市場規模は199億ドル、年平均成長率は約15.3%で、2024年には306億ドルになると推定しています。

当社の市場機会は、当社が提供するアプリケーションを拡大して、お客様の業務全体に幅広くサービスを提供することで、今後も拡大していくものと期待しています。

商品・サービス :IOTデータの補足、集約、分析能力で差別化。Connected Operetions Cloudにて顧客の生産性を向上させる

IOTデータの補足、集約、分析能力が差別化要因。

IoTデータを捕捉し、集約し、分析する能力が当社の重要な差別化要因です。これにより、IoTデータを実用的なビジネスインサイトに変換し、お客様に大きな価値を提供することができます。

当社のデータプラットフォームは現在、ビデオ映像、人や動きの検出、GPSによる位置情報、エネルギー消費、資産利用、コンプライアンスログ、加速度計やジャイロスコープのデータ、エンジン診断など、年間2兆を超えるデータを収集しています。この膨大なデータセットが当社のAIを強化し、お客様のオペレーションの安全性、効率性、持続可能性を向上させる実用的なビジネスインサイトを提供しています。

例えば、当社は2020年に380億分以上のビデオ映像を処理し、当社のプラットフォームは現在、年間10億回以上のAIベースの検出を行っています。

Connected Operetions Cloudでビジネスプロセスの自動化を行い、組織の効率性を向上させる

当社のソリューションにより、オペレーションは、物理的資産の利用率の向上、手作業による監督や判断の必要性の低減、安全性の向上、保険料の削減、燃料や電力の節約、排出量の削減、予定外のダウンタイムの減少、ルーティングやスケジューリングによる効率化、コンプライアンスコストの最小化、手作業によるプロセスの自動化などを実現することができます。

当社のConnected Operetions Cloudは、強力なネットワーク効果を発揮します。より多くのお客様が当社のソリューションを採用することで、当社はより多様な物理的資産やソフトウェアアプリケーションからより多くのデータを収集し、それによって機械学習モデルが改善され、より優れたオペレーション上の洞察が得られ、当社のコネクテッド・オペレーション・クラウドはお客様にとってより魅力的なものとなります。

お客様は通常、ビジネスプロセスを自動化し、組織全体の効率性を向上させるために当社のソリューションを採用します。SamsaraのConnected Operations Cloudを使用することで、お客様は業務の大幅な改善を実現することができ、それはコスト削減、安全性とコンプライアンスの記録の改善、および優れたエンドカスタマーエクスペリエンスに反映されます。これらの改善は、お客様の収益性の向上と持続的な収益成長につながります。

IoT データをキャプチャして接続します。

当社のソリューションは、クラウドベースのデータプラットフォームにデータをキャプチャ、接続、集約します。

センサーが埋め込まれていないアセットの場合、自己インストール型のプラグアンドプレイIoTデバイスを使用してデータをキャプチャします。

センサーを内蔵したオフライン資産については、インターネットへの接続を提供します。また、クラウドベースのサードパーティシステムとの統合にも投資し、クラウド内で直接データのロックを解除しています。

Connected Operetions Cloudを使用した顧客のコスト改善事例

お客様が当社のConnected Operations Cloudをどのように利用し、利益を得ているかの例を以下に示します。

大手貨物輸送会社は、Samsaraのアイドリング・燃料使用量レポートを利用してドライバーを指導することにより、アイドリングを50%削減し、15万ガロンの燃料と年間50万ドル以上の節約を達成しました。

大規模な市政府は、エンジンの故障コード警告を利用することで、車両のダウンタイムを28%削減しました。

ある廃棄物輸送会社では、ドライバーの離職率を低下させると同時に、スピード違反を58%減少させました。これらの安全性の向上は、50万ドルの保険料の削減につながりました。

クレーン、リギング、重量物輸送の会社は、Samsaraを2,000以上の機器資産に使用してリアルタイム診断を監視し、車両をアクティブにして収益を上げています。

コネクテッドフリート向けコアアプリケーション:ビデオの記録と保存、車両テレマティクス、ワークフロー管理

ビデオベースの安全性:AI対応のビデオでチームを保護し、リスクの高い行動やインシデントをリアルタイムで検出し、ビデオ記録を保存することでドライバーの容疑を晴らし、不正な損害賠償請求に異議を唱え、ドライバーの安全性を分析して改善するためのソフトウェアコーチングワークフローを提供します。

車両テレマティクス:持続可能な方法で効率的に車両フリートを管理するために、GPSトラッキング、ルーティングとディスパッチ、燃料効率管理、電気自動車の使用と充電計画、予防保守、診断機能を備えた堅牢なリアルタイムテレマティクスソリューションを提供します。

アプリとドライバーのワークフロー:ドライバーは、予定されている仕事の確認、電子文書の取り込み、保守点検の実施、コンプライアンスログの管理、バックオフィス管理とのメッセージのやり取りなどを行うことで、ドライバーの生産性を向上させ、規制遵守を可能にします。

顧客:中小企業~州や地方自治体、グローバルな大企業含む13,000社のコア・カスタマー

中小企業、州・地方自治体、何千もの物理的資産を含む複雑な業務を行うグローバルな大企業などが含まれます。2021年10月30日現在、当社のコア・カスタマーは13,000人を超えています。コア・カスタマーとは、コネクテッド・オペレーション・クラウドを契約し、5,000ドル以上の年間経常収益(ARR)を上げているお客様のことです。

収益モデル:収益の約98%はコネクテッド・オペレーション・クラウドのサブスクリプション

当社は、コネクテッド・オペレーション・クラウドへのアクセスをサブスクリプションベースで提供しており、各サブスクリプションの価格は、資産ごと、アプリケーションごとに設定されています。過去2会計年度とも、当社の収益の約98%はコネクテッド・オペレーション・クラウドのサブスクリプションから得ています。当社のビジネスモデルは、顧客関係の生涯価値を最大化することに重点を置いており、顧客基盤を拡大するために多額の投資を続けています。当社は、2020年度、2021年度、および2021年10月30日に終了した四半期において、当社の顧客の生涯価値の計算値が、顧客獲得のための関連コストの8倍を超えたと推定しています。

競合

既存の競合サービスとして以下が名指しで表現されています。

Verizon ConnectやGeotabのように、ドライバー管理、GPS追跡、資産追跡、コンプライアンスに特化したツールやレポートを提供するベンダー。

コンプライアンスや電子記録装置(ELD)に特化したアプリケーションを提供するOmnitracsのようなベンダー。

LytxやSmartDriveのように、安全性に特化したスタンドアローンのカメラやコーチングツールを提供するベンダー。

OrbcommやZTRのような機器の位置追跡や診断に特化したベンダーや、より高度で専門的な監視・制御ソリューションのための顧客開発ソリューション、または

Motorola Solutions傘下のAvigilonのように、ビデオ分析、AI、ネットワークビデオ管理ソフトウェアに特化したセキュリティ、監視、アクセスコントロールのベンダー。

また、将来の参入により競争する可能性がある企業として 以下を挙げています。

Netradyne社、Platform Science社、Verkada社などの他の既存企業や新興企業が、当社が競合する市場に参入し、顧客の要求が進化し、新しい製品やサービス、技術が導入されることで、競争が激化すると考えています。

リスク要因 Risk factor

リスク要因にはいろいろなことが書かれていますが、個人的に気になった点をいくつか記載します。

リスク要因①現在進行中のCOVID-19のパンデミックは、当社のビジネスや業績に悪影響を及ぼす可能性があります。

COVID-19関連リスクは私の見ている限りすべての企業のS-1に記載があり、特にそれ自体は気になりませんが、フルリモート➡人員削減➡2020年3月以前の水準まで従業員を増やす予定で、現在の従業員は完全リモートには慣れていない、と取れる記載がありました。

2020年3月、当社はすべてのオフィスを一時的に閉鎖し、全従業員がリモートで仕事ができるようにしました。また、必要のない業務のための従業員の世界各地への出張をすべて停止しました。さらに、パンデミックにより経済状況が長期化した場合でも、持続的に事業を継続できるように経費を削減するため、2020年5月に313名の従業員を削減しました。それ以降、当社は採用活動を再開し、近い将来、パンデミック前の規模よりも従業員数を増やすことを目標としています。当社は分散型の従業員を擁しており、従業員は遠隔地で働くことや他の遠隔地の従業員と一緒に働くことに慣れていますが、当社の従業員は完全な遠隔地で働くための訓練を受けていません。パンデミック前、当社の従業員は、お互いに、またお客様、パートナー、投資家の方々との関係を構築・維持するために、頻繁に出張していました。引き続き状況を注視し、より多くの情報や公衆衛生上の指針が得られれば現行の方針を修正する可能性はありますが、出張や出張先での業務を一時的に中断することは、カスタマーサポートや販売・マーケティング活動に悪影響を及ぼしたり、顧客との契約をタイムリーに締結する能力が損なわれたり、採用活動が滞ったり、業務上の課題が生じたりする可能性があり、これらはいずれも当社の事業や業績に悪影響を及ぼす可能性があります。例えば、COVID-19の結果、新規顧客獲得のための販売サイクルの平均期間が数週間または数ヶ月以上長くなったこと、新規プロジェクトの遅延、一部の顧客による支払義務の延長要求などを経験しており、今後も経験することが予想されますが、これらはすべて当社の事業、財務状況、業績に悪影響を及ぼしており、将来においても重大な悪影響を及ぼす可能性があります。

リスク要因②成長を効果的に管理できなければ、事業や業績が損なわれる可能性があります。

当社は、経営陣、運営資源、財源に対する大きな要求を引き続き生み、引き続き大きな要求を抱える急速な成長を経験し、今後も続くと期待しています。例えば、2019年2月期末の従業員数は、2019年度末の726名から、2021年10月期末の営業日は1,490名に増加しています。また、世界各国での事業展開や11カ国以上のお客様への販売を行っており、今後も海外での事業展開を進めていきます。また、当社のソリューションと関連インフラストラクチャによってサポートされる顧客、コネクテッドアセット、トランザクション、データの数が大幅に増加し、リソースと運用にさらなる要求が課されています。組織構造はますます複雑になりつつあり、この複雑さを管理するために、運用、財務、管理の各統制、およびレポートシステムと手順を拡張し、適応させる必要があります。これらの分野で成長し、変化するためには、多額の支出と管理資源の配分が必要です。

リスク要因③販売サイクルの長さは、特に大規模な顧客への販売に関しては予測できない場合があり、販売努力にはかなりの時間と費用がかかる場合があります。

潜在的な顧客への販売をいつ、あるいは行うかを正確に予測することは困難であり、また、既存の顧客への販売を拡大できるかどうかも予測できません。大規模または複雑な組織を持つお客様は、当社のソリューションを定期的に大量に導入することを選択するかもしれません。従って、顧客は不定期かつ予測不可能な頻度で多額の金額のサブスクリプションを購入する可能性があります。当社の営業履歴は限られており、また事業の性質上、これらの販売・導入サイクルのタイミングやコストを予測することはできません。また、事業の規模や複雑さに応じて顧客ごとに販売サイクルが異なることや、顧客が短いリードタイムで散発的に新規契約を購入する可能性もあり、新規顧客からの収益や契約価値の時期や金額を予測する能力に悪影響を及ぼす可能性があります。

特に、当社の戦略の一環として、大口顧客への販売を目標としています。2021年10月30日時点で、年間経常収益(ARR)が10万米ドルを超える顧客は715社でした。大口顧客への販売には、販売サイクルの長期化(通常は数ヵ月、場合によっては1年を超えることもある)、複雑な顧客の製品要求や請求・支払条件に関する期待、多額の先行販売コスト、一部の販売完了の予測不能性など、小規模な組織への販売にはない、あるいは程度の低いリスクが伴います。例えば、大規模な顧客の場合、サブスクリプションを購入する前に当社のソリューションを評価・検証するために相当の時間を必要とする可能性があります。

リスク要因④既存のお客様との関係を維持・拡大できなければ、当社の財政状態および経営成績は悪化します。➡サブスクリプションの契約は通常3-5年

当社が業績を維持・向上させるためには、既存の契約期間が満了した際に、お客様が当社のConnected Operations Cloudにアクセスするための契約を更新すること、および既存のお客様との商取引関係を拡大することが重要です。当社の契約は通常、3年から5年の契約期間となっています。しかし、当社のお客様は、当初の契約期間が満了した後、サブスクリプションを更新する義務はありません。また、当社のお客様は、同様の契約期間で、同じ数またはそれ以上の数のアプリケーションやIoTデバイスを使用して、あるいは全くサブスクリプションを更新しない可能性があります。過去には、当社の一部のお客様が当社との契約を更新しないことを選択しており、これまでの更新サイクルに関する経験が限られていることもあって、長期的な顧客維持を正確に予測することは困難です。お客様は、当社のソリューションがお客様のビジネスニーズに合わない、あるいは費用対効果が低いと判断した場合、自由裁量支出を削減したい場合、当社が希望するアプリケーションを中止した場合、あるいは競合他社の製品の方が価値が高いと判断した場合など、さまざまな理由で契約を更新しないことがあります。さらに、顧客基盤に影響を与える合併・買収、顧客の事業または当社のソリューションを利用している事業セグメントの解散、顧客の業界に影響を与える景気後退など、当社の管理範囲を超えた理由により、顧客が更新しない可能性もあります。更新率の低下は、当社の事業、財務状況および業績に悪影響を及ぼす可能性があります。

S-1をみて、個人的に気になった点

まず、何よりティッカーシンボル「IOT」というのが印象的です。

RACE(フェラーリ)、とかULCC(フロンティア航空)のようにレースとかウルトラローコストキャリアとか、そういう直接社名と関係ないがやっていることをティッカーにするパターンで、なんかカッコいいという印象があります。

このS-1を見て僕は「C3.ai(シースリーエーアイ)っぽい」と強く思いました。

わたし自身は投資や企業の分析は全くできていないのですが、

例えば、「長いセールスサイクル」であったり、「顧客向けにカスタマイズするための営業コスト(人員)が必要そう」な点などが似ているという感想です。

「AI」「Iot」というと勝手に分析してくれる最強のツールがあり、営業による説明や要件定義のようなものは必要なさそうに感じますが、かなり顧客と具体的な話を詰めて運用していく、というやり方を想像しました。

今のトップライン成長の維持と、どこかでコストを下げていくことで黒字化していく必要のあるビジネスなのかな、、と思っております。

コメント