Similarwebはイスラエルのウェブサイト分析サービスを提供する企業です。ブログとかをやっている人からすると見聞きしたことは有るサービスかもしれません。IPO目論見書F-1をまとめました。

本記事は情報の整理を目的としており、投資・その他の行動を勧誘する目的で作成したものではございません。投資の判断はご自身の意思と決定でお願いします。本記事の内容は主にIPO目論見書F-1をもとに作成していますが、翻訳における誤りや、具体的解釈の内容についての保証は致しかねます。

【米国株】Similarweb シミラーウェブ SMWB IPO目論見書F-1(≒S-1)まとめ

- イスラエルのデジタル企業

- Webを介したマーケティング、分析に役立つプラットフォームを提供

- 顧客は世界で2,718社、フォーチュン500の24%を含む

- 売上、粗利は直近8Q連続右肩成長

米国外の企業による上場の場合フォームがS-1ではなく、F-1という名前になります。

日本での取り扱い証券会社:SBI証券・楽天証券・マネックス証券

SBI証券(取り扱いあり)

楽天証券(5/21~取り扱いあり)マネックス証券(5/28~取り扱いあり)

DMM 株 (DMMドットコム証券)(不明)

リンクから口座開設できます。

必ずしもすべての証券会社が気になる銘柄を取り扱うわけでは無いです。複数の口座を持っておくことで、心配は減ります。

上場予定日はいつ?株価は? シミラーウェブのIPO公募価格、上場初値は?(公開価格:22ドル) (上場初値:20.76ドル)上場市場:NYSE 上場日:5月20日

5月20日上場、20.76ドルで開け、終値は21.87ドルでした。

幹事企業:JPモルガンなど

- JPモルガン

- シティグループ

- バークレイズ

- ジェフェリーズ

- JMPセキュリティーズ

- オッペンハイマー

- ウィリアムブレア

経営者:Or Offer オア・オファー

オア・オファー 37歳

- 2009年にシミラーウェブを設立

- 最高経営責任者(CEO)および取締役会のメンバー

- AfterDownload(IronSourceが買収)の創設パートナー、多くのスタートアップの積極的な投資家

- イスラエル・ヘルズリヤの学際センターで情報技術とマーケティングの学士号を取得

ベンジャミン・セロー 41歳

- 共同創設者の一人

- 2012年9月から最高製品責任者(CPO)

- 2011年12月から2012年10月までのレッドループメディア

- 2009年1月から2011年12月まで、非営利団体がデジタル手段で資金を調達するのを支援することに焦点を当てたCausebee Ltdの設計と開発を主導

- 2007年6月から2009年1月までAmdocsを含むいくつかのマルチスクリーン広告ネットワークの設計と開発を指揮

- パリ第9大学(ドーフィン校)およびENSAE(国立経済統計学研究所)で応用数学の学士号および修士号を取得

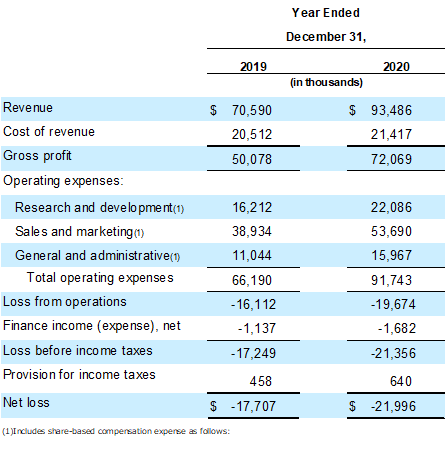

売上・利益

年度の売り上げ、粗利、純利益など

- 2020年12月期の総収益は2,290万ドル(32%)増。主にサブスクリプション収入の増加による。

- 米国:1,160万ドル増、2019年の2,980万ドル→2020年4,140万ドル(+39%)

- 欧州:720万ドル増、2019年の2,160万ドル→2020年2,880万ドル(+33%)

- 2019年12月31日2,438社→2020年12月31日2,718社(+11%)

- 米国:762社→842社

- 欧州:859社→940社

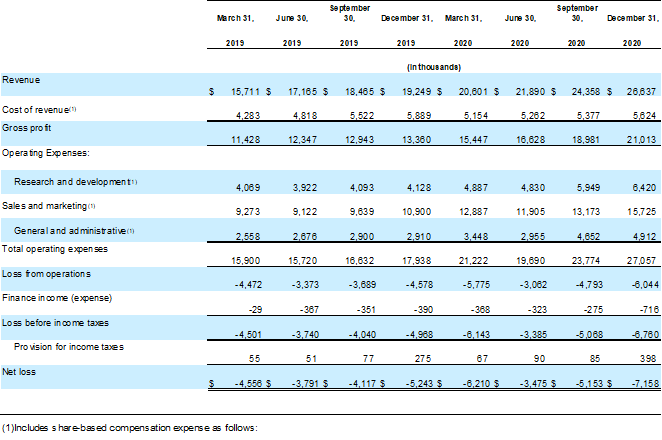

Qごとの売り上げ、粗利、純利益など

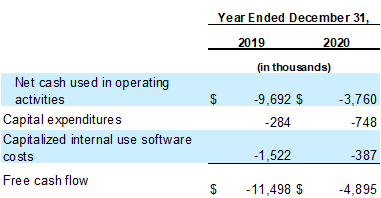

営業キャッシュフロー

-9.7百万ドル➡-3.8百万ドル

何をしている会社?→イスラエルのデジタル関連企業。デジタルでのマーケティングに活きるプラットフォームを提供。

日本語版のホームページがこちらです

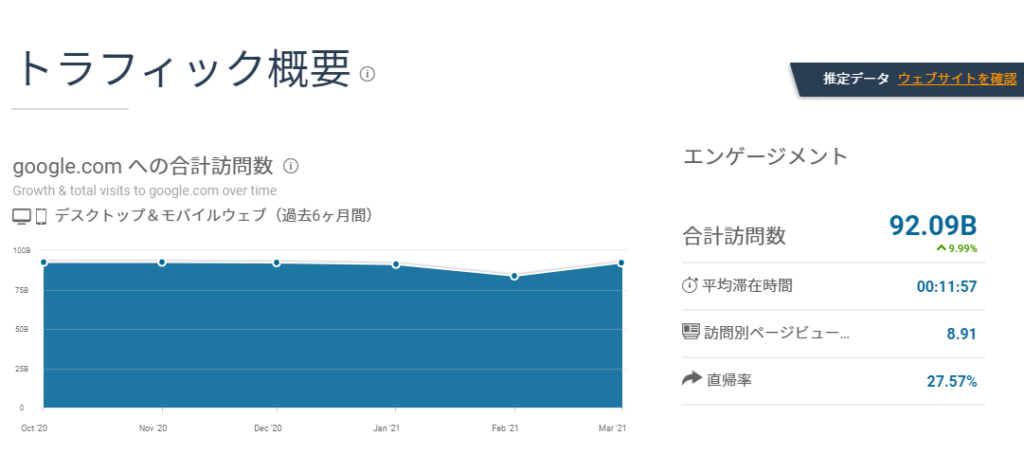

Google.comについて調べると、以下のように出てきます。

世界1位、アメリカ1位、カテゴリー(検索エンジン)1位。

アクセス数を調べたり、平均滞在時間や直帰率(そのページだけ見て去ってしまった人)を見たり、

国別にどこの人が見ているのか、などもわかります。米国が多いですが、次にブラジル、英国と続き、世界的に利用していることが分かります。

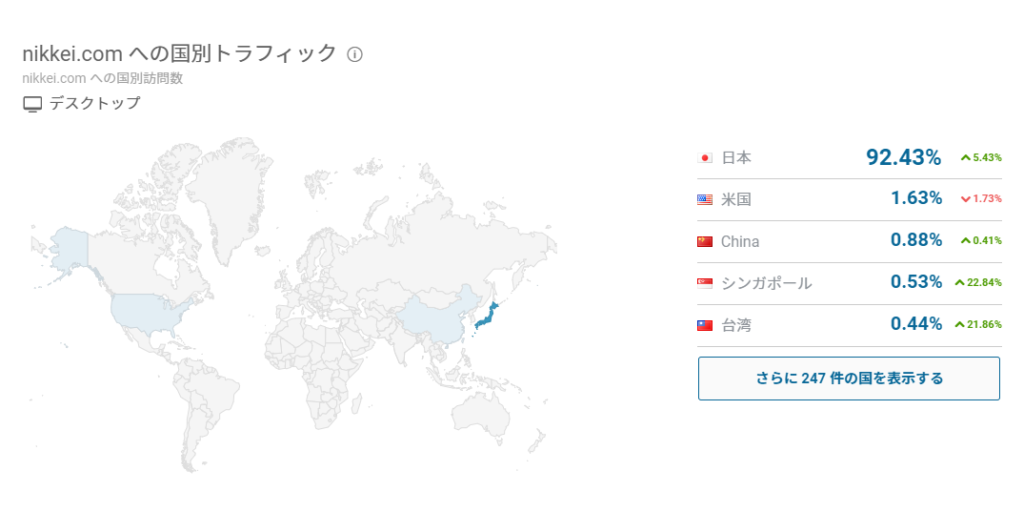

いっぽう日本経済新聞でしたらアクセスの92%が日本からです。

これらは無料版の機能ですが、特定のドメイン(ホームページなど)を分析できる仕組みを提供しています。

デジタルインテリジェンスソリューションは、インタラクションやトランザクションの形で数十億のデジタル信号を収集し、強力な実行可能な洞察に変換します。当社のプラットフォームにより、企業は市場動向を理解し、トラフィック獲得を最適化し、顧客購入の旅を理解し、パイプラインを成長させ、より良い投資判断を下すことができます

誰にでもわかりやすく使いやすいつくりになっています。

当社は、膨大な量のデータを収集し分析した経験が10年以上にわたりいます。

私たちは、取り込んだデータをお客様にとって実践的な洞察に変換するためのアルゴリズムの開発と改善に多大なリソースを注力しています。当社は、多様なデジタル信号を分析し、専任の研究チームが構築した独自の機械学習と予測モデルを活用して、収集する数十億のデータポイントを処理します。基本的なデータを提供するだけではありません。また、以下のような関連する重要な質問に答える手助けをします。•「私のコア地域市場で最も市場シェアを獲得しているデジタルバンキングプラットフォームはどれですか?•「私のような旅行ビジネスにとって最も多くのトラフィックを促進するマーケティングチャネルはどれですか?•「競合他社の製品のうち、アマゾンで最も売れている製品はどれですか?競合他社が自社製品の販売に使用している他のマーケットプレイスは何ですか?•「見込み客の購入決定の最も重要な要素は何ですか?•「毎日のデジタルトラフィックは、株式市場の期待に対する私のポートフォリオの企業のパフォーマンスについて何を示唆していますか?

デジタル業界の機会と課題

デジタル化は進んでおり、これから更に進むという予測です。

- 2020年、米国の成人はデジタルメディアに1日8時間近くを費やした(Insider Intelligence)

- 世界の1人当たりの毎日のデジタルインタラクションの数は、2015年の584件から2020年には1,426件に増加(IDC)

- 米国のeコマースの普及率は2015年の11%から2020年には21%に増加(2021年1月のデジタルコマース360分析)

- 世界のGDPの推定65%が2022年までにデジタル化され、2023年までに6.8兆ドルを超えるデジタルトランスフォーメーションへの支出が加速される予測。(IDC)

- デジタル変革に取り組んだ企業の75%以上が収益性の向上を報告(SAP)

いっぽうデジタルインテリジェンスの既存サービスの課題として

- タイムリーでない…調査などの時間のかかるデータ収集方法に基づいており、公開までにすでに数ヶ月も古いデータと洞察を提供する傾向

- 範囲が限定される…特定のメディア、SNSやアンケート、地域などに限られ、包括的ではないデータを対象とする

- 使いにくい、難しい

などの課題があります。

市場機会

シミラーウェブのプラットフォームはデジタルファーストの世界で運用するためのミッションクリティカルな洞察を提供し、ほとんどの業界のあらゆる規模の企業によって使用されると考えています。

- プラットフォームのアドレス可能な市場(TAM)の合計は約340億ドルと見積もっています。(S&PキャピタルIQデータベースの独立した業界データを参照して決定した100人以上の従業員を抱えるグローバル企業の総数を使用して、市場機会を計算。5,000人以上、1,000~5,000人、100~1,000人の企業の3つのコホートに分割します。次に、各コホート内の会社数に、顧客ごとのそれぞれの平均契約額を掛けます。)

商品・サービス

デジタルリサーチインテリジェンスでは戦略、収益の最大化、リスク軽減などが行えます。例えば

- 米国のオンラインバンキング業界の規模と成長率は?

- 視聴者とのエンゲージメントが最も高いニュース トピックは何ですか?

- 競合他社がオンラインの成長を上回る地域とマーケティングチャネルはどれですか?

- どのデジタル広告タイプが高級ブランドに最適か?

- 靴会社にとって最も多くのトラフィックシェアを占めるキーワードはどれですか?

- どの提携パートナーが競合他社にトラフィックを移行しているか?

というような疑問に応えることが出来ます。

ほかにもショッパーインテリジェンスによる購買に関する意思決定の分析や、セールスインテリジェンスによる、営業管理やオペレーション改善、インベスターインテリジェンスによる投資家向けの情報分析なども行えます。

顧客

代理店・コンサルティング、消費財、金融サービス、メディア、医薬品、小売、技術、旅行など、さまざまな業界で幅広い規模のお客様にサービスを提供しています

- 2020年12月31日現在、世界で2,718社の顧客を抱え、フォーチュン500の24%を含む。

- 各分野のトップ10企業のうち、テクノロジー9/10社、金融サービス7/10社、小売5/10社、家庭用品6/10社、フォーチュン500のアパレル7社のうち4社が含まれます。

- 2020年12月31日時点で、これら31社のうち16社が10万ドルを超えるARR。

- 2020年12月31日時点で、187社が10万ドル以上のARRを生成し、ARR全体の49%を占めています。

- これらの大規模な顧客のほとんどは、当初は小規模な顧客として始まり、プラットフォームの価値を見て時間の経過とともに支出を増やしました。

- 100万ドル以上のARRを生み出す顧客が増え続け、既存の顧客支出を拡大し続ける大きな機会が見られます。2020年12月期の収益の約56%は米国外のお客様から生み出され、当社の収益の5%以上を生み出した顧客は一人もいません。

毎年決まって得られる1年間分の収益。おもにSaaS企業やサブスクリプション収益の目安として用いられる。

収益モデル

- さまざまな価格レベルにわたる有料サブスクリプションを通じて収益を生み出します

- サブスクリプション契約は通常12ヶ月の期間を持ち、一般的にキャンセルできません

競合:ビジネステクノロジー分野関連に多数の競合

ビジネステクノロジーという新しいカテゴリーに属しています。この市場は、競争が激しく、細分化されており、急速に変化する技術、顧客や組織のニーズの変化、新規市場への参入、新しいソリューションやサービスの頻繁な導入にさらされています。

- 当社のソリューションは、GfKグループやKantarグループなどの市場調査会社

- Nielsen CorporationやcomScore, Inc.などの従来型のメディア測定ソリューション

- McKinsey & Company、Bain & Company、Accenture plcなどの経営コンサルティング会社が提供する特定のビジネス課題に対するマニュアル・プロジェクトベースのアプローチ

- WPP plc、Omnicom Group、Interpublic Groupなどのメディア・バイイングや広告代理店

- 現在、Google Inc.、Amazon.com, Inc.、Microsoft Corporationなどに当社のサービスおよびソリューションを提供していますが、これらの企業も直接的または間接的に競合する製品を開発・導入する可能性があります。

さらに、既存の競合他社や、これまで市場に参入していなかった既存のテクノロジー企業を含む新規市場参入者との競争が将来的に激化することも予想されます。 新たな競合他社または競合他社同士の提携が出現し、ブランド認知度の高さ、既存の顧客基盤の大きさ、優れたソリューションの提供、より大規模または効果的な販売組織、資金、技術、マーケティング、その他のリソースや経験などの要因により、急速に大きな市場シェアを獲得する可能性があります。

リスク要因 Risk factor

リスク要因にはいろいろなことが書かれていますが、個人的に気になった点をいくつか記載します。

リスク要因① 為替、価格変動リスク

為替リスク、価格変動によるリスクがあります。

2020年12月期の費用の約44%はNIS(新イスラエルシュケル)建てでした

リスク要因② 季節性。第4四半期がサブスクリプションの更新期。

季節性が業績に変動を生じる可能性があります。

歴史的に、新規顧客予約では季節的な傾向が見られ、通常は新規顧客とのサブスクリプション契約の割合が高く、今年の第4四半期には既存の顧客と更新されます。

これは、多くのお客様、特に企業顧客の調達、予算、展開サイクルに起因すると考えています。

S-1をみて、個人的に気になった点

営業キャッシュフローが赤字の企業です。ただ、いまをときめく企業達でもIPO前は営業キャッシュフロー赤字の企業が多いようで、オクタ、クラウドストライク、シースリーエーアイ、は上場前は営業キャッシュフロー赤字、ズームビデオ、フェイスブックは黒字でした。赤字だから致命的であるということでもなさそうです。

特定の顧客に売り上げが集中していないのも分散できていてよいと思いました。一方すでにかなりの大手顧客企業を相手にしていることから、今後は欧米以外の顧客をどれだけ増やせるかというのがポイントなのかと思っています。

コメント