2022年6月17日楽天証券セミナーの備忘メモです。ざっくりとしたメモになっています。詳しくは番組をご確認ください。

本記事は情報の整理を目的としております。

じっちゃまメモ2022年6月17日 2022年後半の米国市場はどうなる!?広瀬隆雄の米国市場見通しアップデート!(2022年6月17日開催)

今日は2022年後半の米国株はどうなるというタイトルでお話させていただきます。

過去のFRB議長で一番尊敬されている人は?グリーンスパン?バーナンキ?ボルカー?パウエル?(チャットを確認)

ポールボルカーが多いね。

答えはないが、ダントツでポールボルカーだと思う。FRBの信用を取り戻した人だから。彼は第2次オイルショックでハイパーインフレが荒れ狂った1979年に議長を務めた。

有名な土曜日の緊急ミーティングがあって、1979年10月6日(土)、政策金利をグーっと引き上げる決断をしました。

もう一個質問してみようかな。その時のアメリカのインフレ率は?

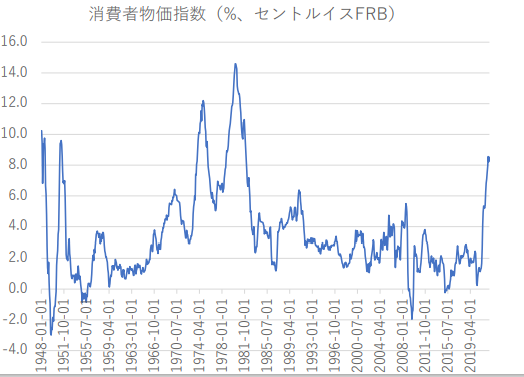

正解は12.1%。

今のアメリカのインフレ率は8.6%。それよりひどいインフレだった。

もう一個質問しようか。その時の政策金利、FFレートは?

正解は13.8%です。ここまでをまとめるよ。

アメリカで最も尊敬されているFRB議長はポールボルカー。

彼は1979年に就任した。第2次オイルショックによるインフレ率が12.1%、政策金利はそれより高い13.8%だった。

じゃあ10月6日のミーティングで何が発表されたか。

ポールボルカーはマネーサプライを思いっきり絞り込む、FFレートは市場に任せていいおさまりどころに行くまで放置する、つまりFFレートが爆上げになるのを市場に任せるといった。

最終的にFFレートはどこまで上がったか、その数字は?

正解は17.6%。そのFFレートがピークを付けたとき、インフレ率は何パーセントでピークになったかというと、14.6%です。

もう一回整理するよ。今日のセミナー聞いてもらって、みんなセミナー終わって株をトレードするとき覚えてほしい数字を繰り返し、叩き込んでいます。

これがわからないと今の相場分からないから。

ポールボルカーはハイパーインフレの真っただ中で緊急ミーティングを開いた。

インフレ率は12.1%、政策金利は13.8%、つまり、1.7%高い位置にあった。衝撃の発表の後インフレを退治できたが、発表の後6か月後であった。

その発表からインフレ率は12.1%からまだ上昇し続けて、ピークは14.6%までずるずると物価は上がっていった。そしてボルカーが宣言したFFレートはマーケットの実勢に任せる、というのは13.8%から17.6%まで上がった。インフレ率との差は約3%くらいの糊代、つまり政策金利のほうがインフレ率より高い状況があった。

この関係性をよく頭に入れたうえで次の説明を聞いてください。

連邦公開市場委員会(FOMC)の結果

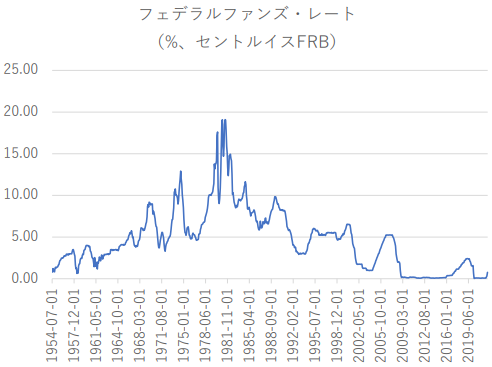

FFレートのチャートをみると、1979年~1981年までの期間の話をしていた。

今の状態をいうと、政策金利は今年の1月は0~0.25%。金利はなかった。3月に0.25%利上げをした。5月さらに0.5%利上げをした。そして先日0.75%の利上げ。

つごう1.5%の利上げがあった。

その一方インフレ率は8.6%。

この消費者物価指数のチャートとさっき見たFFレートのチャートを見ると、明らかに違うものがある。

政策金利とインフレ率をみると笑えないくらいに政策金利が低い。つまり、政策金利はインフレ率より高い位置にあるのが保守的でよい。いまはインフレ率8.6%に対し、政策金利は1.5%。これは無責任。こういうことをやっている中央銀行はトルコ中銀くらい。

先進国はどこもインフレ率より政策金利が低い。だが、それは低成長による特殊な状況。本気でインフレ退治を行うならいまのFFレートではお話にならない。

どのくらいの金利水準なら適正なのか、R☆(アールスター)自然利子率と略される言葉がある。

自然利子率とは、景気の加速(=インフレ)ももたらさないし、大量の失業ももたらさないちょうどいい湯加減の短期金利の水準を呼ぶ。

R☆の概念はエコノミストの頭の中にあるもので刻々と変化している。近年はR☆はずーっと下がってきている。

現在の多くのエコノミストが考えるR☆は2.5~2.8%と思う。しかしそれはふにゃふにゃした概念で、実際にそこに行くとインフレが収まる保証は一切ない。

ということは今全然政策金利の水準が低すぎる。

ということは先日FOMCがあって、0.75%の利上げで、インフレは根絶だー、とトレーダーは盛り上がっていたが、そうじゃない。

全体像を見たらインフレ率に対し政策金利が全然足らない。しかもエコノミストの考える自然利子率にも届いていない。なぜインフレが収まると考えているのか、と問いたい。

せかせかトレードしてポジポジ病を発症するのはあまりよくないという話。

ポールボルカーが断固としてインフレと大格闘して抑え込むのに6か月かかっている。その間にもインフレ率はもっと上がっていった。FFレートも13%から17%に上がっていった。なんでこれで打ち止めになるわけ?

君らは全然歴史を勉強していない。経済学のセオリーから言って、今設定されている政策金利とインフレ率の関係はめちゃくちゃになっている。

そういうことすらもわかっていない。一歩引いて枠組みを考え直してみようということをなぜしないわけ?それをしてください。

じゃあそういう風に金利を引き上げると不況が来るのでは、と懸念する人がいる。これは非常に現実味を帯びた話で、ほぼ必ず不況になると思います。

理由は二つあって、

1、株式市場が高値から20%下落、アメリカのウォール街の考えかたでベアマーケット入りした。大きな不況の前に必ずベアマーケットが来ている。景気が悪くなってそのあと株が下がるのではなく、まず株が下がってリセッションがやってくる。-20%というのはベアマーケット入りしたのでリセッションの可能性が極めて高まっているというのが第1点。

2、長短金利差。10年債利回りー2年債利回りを引き算したもの。チャートを準備したのが数日前だが、今はほぼゼロになっている。ゼロになったのはいずれリセッションが来る前兆を示す。

例えば銀行業は短期で資金を引っ張ってきて長期で貸し付ける。短期で調達して、長期で貸し付けても長短金利差ゼロなら貸し付けるインセンティブが全く失われる。それが例えば貸し渋りという形で実体経済に悪影響を及ぼす。

そんなこんなで長短金利差ゼロが不況の前兆といわれる。すぐに不況が来るのではなく、1年、1年半、2年くらいのタイムラグがあり、不況が来るタイミングははっきりしていない。だけれども遅かれ早かれ不況が来ることを覚悟する必要があると思います。

先日のFOMCでパウエル議長が言っていたことの大事なポイントとしては、目先のインフレ退治の処方として、利上げを「フロントエンドローディング」する、というメッセージを出していた。それは、「前倒し」。0.75%の利上げは1994年以降の久しぶりのざっくりとした利上げだった。しかし、7月も+0.75%、ひょっとしたら9月も+0.75になるかも。まだわからないが。

何が言いたいかというと、これでもか、これでもかという利上げが来るリスクが非常に高いという話をしている。

もう一つ先日のFOMCの記者会見で、FRBの采配を読み解く手がかり、きっかけ、ヒントがパウエルから出た。

それは記者団からの質問で「いったいいつ引き締めを緩める」という質問に対し、パウエルの答えは「トレンドとしてインフレが鈍化していると確認する必要がある」といった。

トレンド=傾向と認めるためには少なくとも1回、2回と連続して下がらないといけない。もっというと3か月連続して物価の上昇のペースが鈍化する、それを見ないとパウエルは引き締めの手を緩めないということ。そうすると今は6月。

次の物価統計は7月の頭に発表されるが、7月の数字が8.6%より低くなければいけない。加えて8月の数字も8月より低くなければいけない。そして9月も8月より低くなければいけない。

それが3回続かないと引き締めの手は緩めないと言っている。かなりのヒント。

次のFOMCは7月。それまでに3回の消費者物価指数のデータがそろわない。数字がどうであれ0.75%になるリスクが高い。次のFOMCは9月。9月ならぎりぎりデータポイントがそろうかな、という時期。

これで引き締めは一段落という安ど感が出るのは早くても9月、となる。

そうするとここからが2022年後半の米国の株式市場を考える展開となる。

2022年後半の相場について

今後のシナリオどうなる?というと、引き締めが緩められるタイミングが大きくかかわってくると思うが、早くても9月にならないとそれは判明しない。そうすると株式市場の底入れは早くて9月、普通に考えて10月くらいと考えたほうが保守的、コンサバだと思う。

マーケットの底は、という僕のメインシナリオは10月と思う。

じゃあその数字は?となるが、1979年10月6日ポールボルカーがFFレートの引き上げを発表した後株価はどうなったか。その時の株価と、大底の株価の変化率は?

答えはー10%。だから市場はボルカーのやろうとしていることを好感した。これでやっと腕まくりして本気でインフレ退治に乗り出してくれる議長が現れた、助かったと思った。

しかしインフレを抑え込むバトルは大変で、経済がぐちゃぐちゃになりながら、インフレ率も、FFレートも上がり、株式市場はー10%安でようやくボトムを付けたということ。

当時のポールボルカーの采配と今のパウエルの采配を比べると、パウエルの采配のほうがはるかにぬるい。

そうなのであれば、今回の+0.75%であく抜けと感じるのは甘すぎない?と僕は思う。別の見方をすればもしリセッションが来るなら、その時にはアメリカのマーケットはどうなるかというと、過去の米国でのベアマーケットは19回あって、平均では高値からー37%株は下がった。

今高値からS&P500はー23%くらい。まだ、14%くらいのダウンサイドが残っているといえると思う。愚直に平均値を当てはめるとそう言える。

今週のFOMCでのパウエル議長の質疑応答ではっと思ったことをいうと、今のインフレは中央銀行がどうにもできないウクライナでの戦争や、上海の新型コロナでのロックダウンなどの理由がある。それはどうにもできない。しかし我々にできることは一つある。それは需要サイドに働きかけることだ、とパウエルは言った。

需要サイドに働きかける。経済を知る人が聞くとぞーっと震え上がると思う。

具体的に需要サイドに働きかけるとは、経済全体を冷やして、結果たとえば会社、雇用主が求人をひっこめる、という形で今は一人の求職者に2人の求職がある売り手市場。労働者に有利。2ある求人を1に下げることで賃金インフレを抑えるとパウエルは言っていた。

それは不況も辞さず、リセッションも覚悟しているということ。需要サイドに働きかけるというのは隠語、婉曲表現で、これからリセッション起こすのでよろしく、と言っているのと一緒。

そういうことまで考えて投資のストラテジーを考えたほうがいいと思う。

じゃあ投資のストラテジーはどうあるべきか。

まだまだインフレは収まらない、政策金利は引き上げる必要がある。それなら金利上昇に弱いグロースは買い場とは全く思わない。

今グロースに起きているのは1970年代のニフティ・フィフティ相場。グロースは90%くらいやられた。あるいはドットコムバブル。90%の下げや廃業があった。

今回の下げでストップするということはほとんどないと思う。政策金利はすごく引き上げられ、未来が見えていないときにグロース株がボトムアウトわけが無い。バリュエーションは今の状況だと割高。

過去にリセッションが来て、バリュエーションが剥落したとき、バリュエーションは過去平均ではなくディスカウントまでいかないとだめだった。

いまS&PのPERはだいたい17倍か16.8倍、それは過去10年間の平均値にほぼ一緒だが、今の経済の置かれた局面、不況直前の局面としては全然安心できないバリュエーション。のほほんと買いに行ってぶっ殺される、そういうことを皆様は何度も年初来繰り返してきた。そろそろ学習したほうがいい。まだまだ厳しい面は続くと思う。

FRBが本当に本気を出す、今週の+0.75%は僕なんかは本気と言わないんじゃないの、と思うが、本気を出したボルカーで半年かかった。パウエルで半年で終わる兆候は全然ないとおもう。

参考銘柄

今日5銘柄用意したが、なぜこの辺にしたか。

僕は心の持ち方、心境としてはリセッション来るな、不可避だ、という気持ち。そうするとリセッションでもなんとかしのげる銘柄じゃなきゃダメだと強く感じる。

だから今日用意してきた銘柄はいずれもそういうシナリオに合致する銘柄。

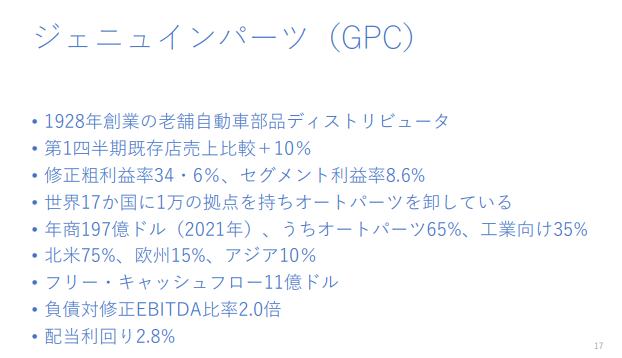

GPC ジェニュインパーツ

自動車部品のディストリビュータの老舗。アメリカに住んでいる人は見たことがあるかもしれないが、自動車修理工場でNAPAというブランドのチェーンがある。

そのNAPAと密接に仕事をしている卸売の会社がGPC。

今経済再開でアメリカ人はドライブを盛んにやっている。その関係で全米平均レギュラーガソリン価格は5ドルに乗せている。不況が来るとは言え今の段階では人々の経済活動は活発。アメリカは車通勤なのでよほどのことがないとストップすることは無い。

新型コロナで一時ストップしたが、車が動けば、今アメリカの車の平均寿命は延びている。使用年数が長くなっている。それは、車の不具合、故障が出て部品の交換が増えることを意味する。自動車部品は走行マイル数の関数で需要が決まってくる。

古い車を使い倒しているというのはジェニュインパーツにフォローの風が吹くというストーリー。

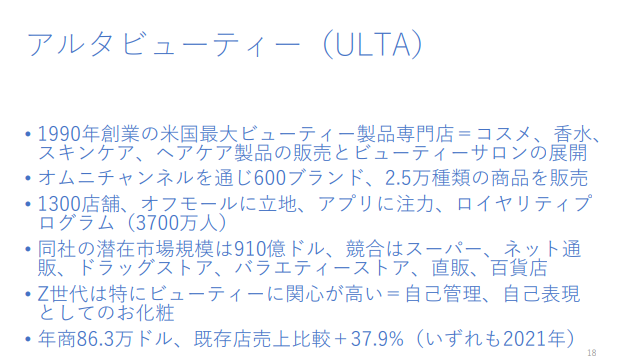

ULTA アルタビューティ

口紅とかマスカラとかシャンプーとか、ビューティ、ヘアケア、スキンケア製品を売る専門店。

こぎれいな店舗ですべてのビューティ、ヘアケア、スキンケア商品がそろっている。そういうデスティネーションストア。わざわざそこまで行ってショッピングする大規模店舗。店舗はショッピングモールの中に並んでいる、というのではなく、ショッピングモールから少し離れたところに単独の店舗を持っていたり、大きな店舗が入れるようなオフプライスストアとかといっしょに入っている、という戦略を敷いている。

なぜフロアサイズにこだわっているか、というと、一歩店内に入ったら、わー、こんなに品ぞろえがあるのか、という効果を狙っている。たくさんのブランド、たくさんの在庫を抱えている。

もう一つこの銘柄を考えるうえで重要なことは、女性の場合、ちょっと気分転換したいというか、気分が乗らないとき、自分に対するご褒美という形でちょっと口紅を一本買うと気分がよくなる、という性格がある。

男性陣にはわからないかもしれないが、必要な数、口紅なら1本で用が足りるのではなく、たくさんあるほどいいというもの。

一瞬気分がよくなりたいという刹那的な消費をするのがビューティプロダクトの特徴と思う。アルタは消費者のそういう欲求をよくわかっていて、それをつく品ぞろえ、プライシングをしている。

必ずしも競合他社は、例えば三越や伊勢丹に行った入ってすぐの化粧品とかがあると思うが、必ずしも百貨店だけとアルタが競合しているわけではない。

そうではなく、薬局、スーパーとかそういうお店においてある安いビューティプロダクトなんかとも競合している。

最高級でもなく最も安くもない中間的なところで、勝負しているといえると思う。

もう一つ重要なことはSNSでインフルエンサーたちがいろんな商品を紹介しているが、新しいビューティプロダクトの発見経路、訴求経路が近年変わってきている。

よりネットに傾斜しているし、よりインフルエンサーに傾斜している、そういうトレンドをよーく理解して、それに応じたマーケティング戦略に特化しているのがアルタ。

同じことを百貨店やスーパーはやっていない。アルタがインフルエンサーを巻き込んだマーケティングがうまい。

まとめるとティングがうまい。まとめると不況下で女性がちょっといい気持になりたいときに真っ先に買うのは洋服ではなく口紅かもしれない。だからアルタはこれから起こるような経済の環境の中でもきちんとパフォームできるという話をしています。

NOC ノースロップグラマン

防衛関連。はっきり言って売上高は全然伸びていない。横這い。

なぜ取り上げるのかというと、新しい商品のサイクルがこれからキックインします。新製品はノースロップの場合はB-21レイダーという次世代爆撃機。

今のアメリカの主力の爆撃機はB-52。50年以上前にデビューした骨とう品みたいな爆撃機だが、積載量が大きく、長距離を飛べるので今でも使われているが、それとは別にものすごく値段の張る爆撃機B-2がある。それはノースロップグラマンがやっているが、B-2よりは一回り小さいが、はるかにメンテナンス、維持コスト、が安く済むステルス爆撃機でB-21は開発は終わっており、これから量産に入る。

つまり防衛関連は開発をする時がR&D費用などの持ち出しになる。そしてキャッシュフローはいつ増えるかというと、実際に量産体制になってから増えてくる。

だから今はNOCは売上高横ばいだが、将来に出てくる商品の予備群を見ると、これから売り上げが伸びそうなストーリー。そのほかにもNOCの得意分野、宇宙関連に強い。大手防衛関連株では、スペースXなどの非上場を除けば一番宇宙比率が高い。

例えば月面着陸したときの月着陸ユニットを作ったのがNOC。今戦争の概念、戦い方がドラマチックに変わっていて、空母、戦闘機は流行っていない。宇宙から衛星で敵の動きを見て、ドローンとか無人のロボットで攻撃する、とかが流行っている。

NOCは衛星関連ビジネスは大きくドローンもNO1。未来の戦争に対して一番いいポジションにつけている企業がNOCだと思う。

FLO フラワーフーズ

食パンの会社。日本でいう山崎製パンとか。足元の業績は小麦の高騰で圧迫を受けている。インプットコストが高くなるのではと投資家から嫌気されている。

どんなブランドをもっているかというと、一番有名なのはワンダーブレッド。古き良きアメリカという感じでコカ・コーラとか、ナイキなんかと同じ感じで誰でも知っているブランド。だけれども非常に地味。

問題は食品価格高騰でパンは売れているのか?価格転嫁できているのか?だが、できています。9%くらい値上げして、ボリュームは一切落ちていない。

それは株価の下落と相いれない。ビジネスのスローダウンはない。ちょっと面白いバリュー的な投資アイディア、逆張りと考えている。

TR トッツィーロール

これも食品、お菓子のメーカー。キャラメルみたいなもので、グリコとかに近いノリ。

つまりものすごーく古くからある老舗のキャンディメーカー。すごく頑固な経営で新製品を出そうとしない。そして頑なに懐かしい味、昔ながらのブランディングを守っている。その関係でほとんど成長していない。

しかし、逆に言えば不況になったから買わなくなるものではない。

トッツィーロールのキャンディはハロウィンの時に使われるかなりの部分を占める。アメリカの文化に深く根付いた商品で好景気、不景気関係ないのではと思う。

大株主のCEO、エレンゴードンという90歳くらいの女性が君臨している。社員から非常に愛されている経営者。アメリカの企業で最も早く、1番か分からないが2番か3番の速さで従業員の福利厚生、年金プログラムを打ち出した、社員は家族のような日本企業のような経営をしている。彼女が株式の55%くらいを保有している関係で、身売りをしない企業だった。

しかし、もう90歳を超えているのでいつぽっくり行くか分からない。もしそういうイベントがあれば、テイクオーバーのターゲットとして動意づく可能性があるかもしれない。1年に1回か、3年に1回くらいのタイミングでエレン病気では?という噂があってそのたびに株価が上がることを繰り返している。

地味な会社で特にいいところは何もない銘柄だが、今日ずっと話してきたようにFRBはインフレと取っ組み合いのけんかをしていて、その最中にあれよあれよ、と景気が不況になるリスクもある。その時にアップサイドはないかもしれないが損も少ない銘柄の一つとしてTRというアイディアを持ってきた。

シェールは来ない?

今エネルギー価格高騰しているが、前回原油が暴落した教訓としてシェール企業があまりにも早く増産に踏み切りすぎたという反省がある。

その時にシェールのCEOたちは株主からものすごく怒られた。今回エネルギー価格が上昇しているが、それに際しシェールの経営者が考えているのは、今増産したら自分で自分の首を絞める、過去の過ちは繰り返したくない、俺は増産しない、ほかの人に増産させよう、としている。

零細な会社は増産に踏み切っているが、大手は増産していない。

貴公子と呼ばれるパイオニアナチュラルリソーセズは全然増産の兆しを見せていない。それが起こっている間は原油価格も高止まりするだろうし、シェールの株価も安定的に推移すると思う。

しかし、リスクとしてパウエルは経済を失速させてもインフレを抑え込みたいと考えている。機長、やめてくださーい、という手綱さばきになるかも。

その時に石油株を持っていて大丈夫かと考えると、どうだろうねー、とわだかまらざるを得ない。それが今の僕の気持ち。

バイオ株

好きです。いいと思う。過去にリセッションが襲った時のセクターの動きを見ていたら、リセッションになるとバイオが動き出すケースが非常に多かった。1990年、91年が例えばそうだった。

バイオには注目している。ただし、すでにきちんと製品があってキャッシュフローも潤沢で、好不況に関係なく安定的に売れている薬を持っている企業が投資として適切と思う。

つまり、ストーリーではない。新薬が出る。それに先回りして買うという状況では全然ない。

過去半年間のアメリカ株の投資で、投資家はテーマ、ストーリー、夢に立脚した投資はぐちゃぐちゃにひどかった。死屍累々の状況。

一度そのパターンになったら半年やそこらでは出直らない。経験的には3年くらいでゆっくり癒さないと戻ってこないと思う。

たとえばSPACなんて3年くらい戻ってこないと思う。その間に80~90%の企業が倒産、上場廃止になると思う。そういう覚悟で投資先を選んだほうがいい。

僕はくねくねした銘柄、グロース株大好きだが、その俺が、キャンディのTRがいいとかそういう話をしている。恥を忍んで、断腸の思いで、こういうものしか薦められないと、FLOとか紹介している。そのくらい困っている。

全体感の話をすると、今はのほほんとポジション立てて大丈夫かというとそんなこと全然ない。ベアマーケット入りしたから。

過去アメリカで19回あって、その単純平均でいえば高値からの下げ幅はー37%。今はまだー23%。これから10%以上のダウンサイドがある。今政策金利も上がり始めたばかり。入口に近いか出口に近いかというと、トンネルの入り口に近い。なぜ値ごろ感から買い出動する?それおかしくない?と僕は思います。

ベア型のファンドへの投資は?

2倍ブル、3倍ブルとかベアとかに手を出すのは素人。はっきり言って。

レバレッジETFの設計をめぐっては実はものすごく喧々諤々の議論がある。

仮想通貨いじっているひとはビットコインETFの承認をめぐってSECと仮想通貨クラスタが揉める、とかいうエピソードを知っているかもしれないが、あの手の駆け引きは仮想通貨だけで怒っていることではない。

2倍のブル/ベア、3倍ブル/ベアでもものすごいバトルがあった。

その結果しぶしぶ、嫌々SECは承認をしたが、劣悪な商品にSECはだんまりを決め込んでいるわけではない。燃費の悪いレバレッジETFには商品名にDailyと入れなさい、と言っている。Dailyというのは1日という意味。

このETFが設計通りターゲットにしている指数より2倍、3倍のパフォーマンスを期待できるのは1日だけ、そういう意味でDaily、と書くことを運用会社にSECが強要している。

なぜかというと、そのレバレッジETFを1週間、1か月、1年、2年もったままにしておくとパフォーマンスボロボロになる。

長期のレバレッジETFのチャートを見たことある?依拠している指数と全然違う動きをしている。2倍、3倍という瞬発力を確保するためにいろいろなデリバティブを使ってパフォーマンスを出すように設計しているが、デリバティブポジションンの維持コストがめちゃくちゃ高い。

たとえて言えば、F1サーキットのレースカーを走らせるのではなく、エンジンをふかしている状態に近い。相場が動かない1日、また1日はふかした燃料だけが排気ガスになり消えていく。どんどんパフォーマンスは劣後する。

レバレッジETFはとんでもない燃費の悪い欠陥商品。いつかこのETFを持っていて待ち伏せしていたら、暴騰、暴落が来ると思っていたら、世間はそれなりのパフォーマンスなのに、あなただけが劣後する。それは燃料の浪費で消えていく、それをよく理解したうえでレバレッジ商品を投資してください。

為替

日銀が全然基本政策を変更しなかった。日米の金利差はものすごく大きい。普通に考えればアメリカに投資したほうが有利。それはゆるぎない事実と思う。そして今後も傾向としてアメリカの成長率のほうが日本の成長率よりずーっと高い状態が続くと考えるのが自然。

それを断ったうえで今、瞬間的な事情の話をすると、このところグーッと円安になったので、ドル資産を持つことによる、機関投資家のヘッジのコストは少しアップしている、投資しにくくなっているという側面がある。

第2点、これのほうが重要だと思うが、金利差でアメリカのほうが魅力というのは疑いようもない。それはすべての投資家があまねく知っている常識で、もうFXの価格に織り込まれていると考えることもできる。そうなのであれば目先のちょっとした相場の急変、例えば株が急落した、そういうのが起きたときにセンチメントが急変してマネーフローが逆流しやすいリスクにはよく気を付けておく必要があると思う。

なぜかというと今日冒頭話したように、FRBの引き締めは全然足りない。引き締めすぎて景気が死ぬリスクがある。そうなるとものすごいドル安に振れるエネルギーが蓄積しているかもしれない。

今はほとんどの日本の個人投資家は自信満々に円をショートしていると思うが、僕はいつアメリカが崩れるか分からないので、びくびくしています。

中国について

だんだん難しくなっている。一つの理由は新型コロナによるロックダウンで、上海を都市封鎖したが、また新型コロナが出てきて、部分的なロックダウンを繰り返している。

根本的にゼロコロナで、根絶することはすごく難しいと思う。そうではなく最も終息が起こりやすいシナリオは全員が免疫を持つこと。それはコロナにかかるか、ワクチンを打つかしかない。そして中国のワクチンはあまり効かない。本当であれば国産のワクチンにこだわるのではなく、ファイザーのワクチンとかを買えばいいが、それは中国はあまりしたくないと思う。

それは今後もぐずぐずした状況が続くということを意味すると思う。

加えて近年のあの国のやり方を見ると、党の利害が、私有財産の保護とか、基本的人権の尊重より優先している印象を与えてしまっている。

それは機関投資家からすると非常に居心地が悪い。機関投資家は訴訟が怖い。投資家から訴えられるのはなぜかというと、フィデューシャリティーデューティという善管義務がある。

顧客本位の運用を心掛けなければいけない。しかしポートフォリオに中国株が入っていたら損をした最終受益者に「なぜ中国株を持っている」と突き上げられたら答弁のしようがない。

そういうリーガル上のテクニカルな理由で買いたくても中国株は買えない状況になっていると思う。だから、僕もそうだしほかの機関投資家もそうだと思うが、中国株を毛嫌いしているわけではない、バリュエーション的に面白いものもある、いい会社もある、そういうものは買いたい。だけれどもSECが中国ADRなんか全部上場廃止にしてやる、と言っているのに、それを盾突いて自分は買います、といった時説明責任を果たせるのかというとみんなサラリーマンだから阻喪はしたくない。

だから中国株は買いにくい。

VTIの積み立ては継続してよい?

はい。それは継続してください。

投資には2つの投資がある。一つが良い習慣に基づいた投資。良い習慣とは毎月なり毎年なりコツコツ定期的に一定額を積み立てていく、これはスキルではない。ディシプリン=けじめ・習慣。

そういう風にコツコツ積み立てていくと、ドルコスト平均法というが、平均単価でみるといいところで買えたことになりハッピーエンドになることが多いと学問的に証明されている。皆さんがiDeCoやつみたてNISAでこつこつ投資をやりたいと決めたらその基本方針を崩さないでください。

そして相場が安い時でも、あるいは安い時ほど投資してください。それをやらないとドルコスト平均法にならないから。そういった良い習慣に基づいた投資法は株式市場に詳しくなくてもできます。

株の勉強をする必要ないです。でも逆に言えばそういう人はスキルに基づいた投資、Skill based investmentを考えるべきではない。

iDeCoでコツコツ投資しているのにそろそろ相場底ですか?とか一切考える必要はない。それはSkill based investment。

もしやりたいならSkillを磨けという話になる。それは良い習慣に基づいた投資よりはるかにたくさんの勉強をしないとできないと思う。

コメント