個人的なメモを残すことにしました。完全自分用です。

- テンプレ

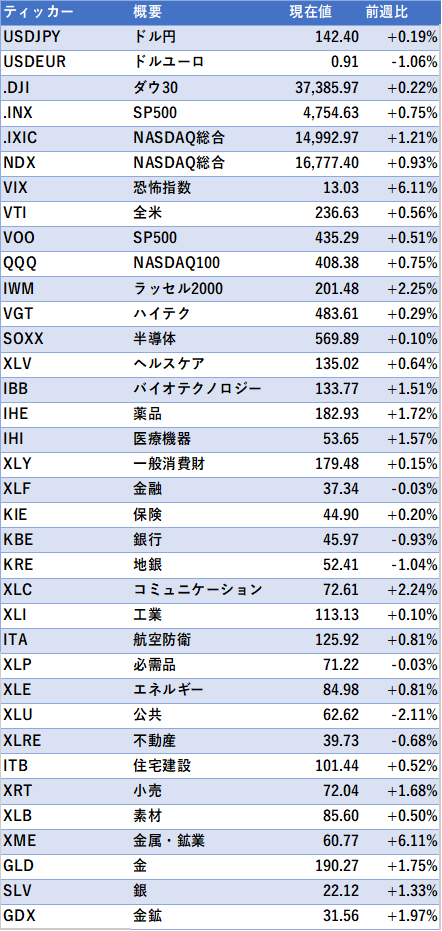

- 2024年9月30日週

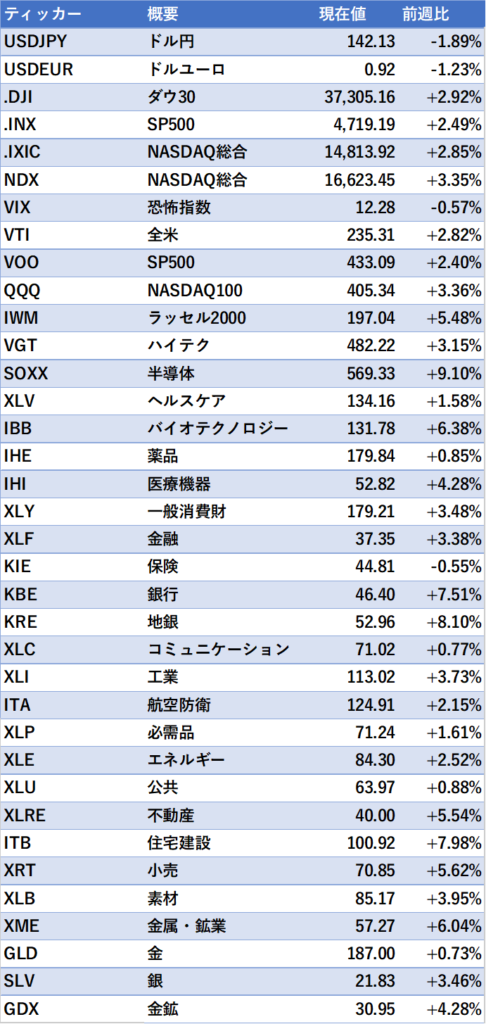

- 2024年9月23日週

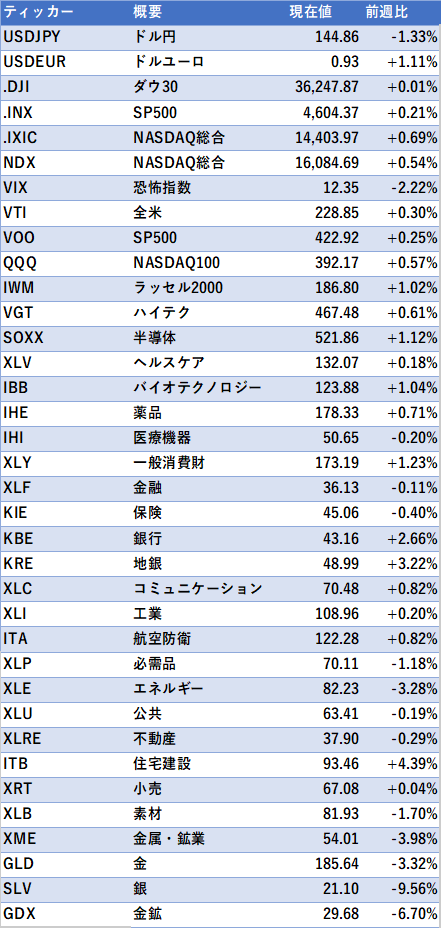

- 2024年9月16日週

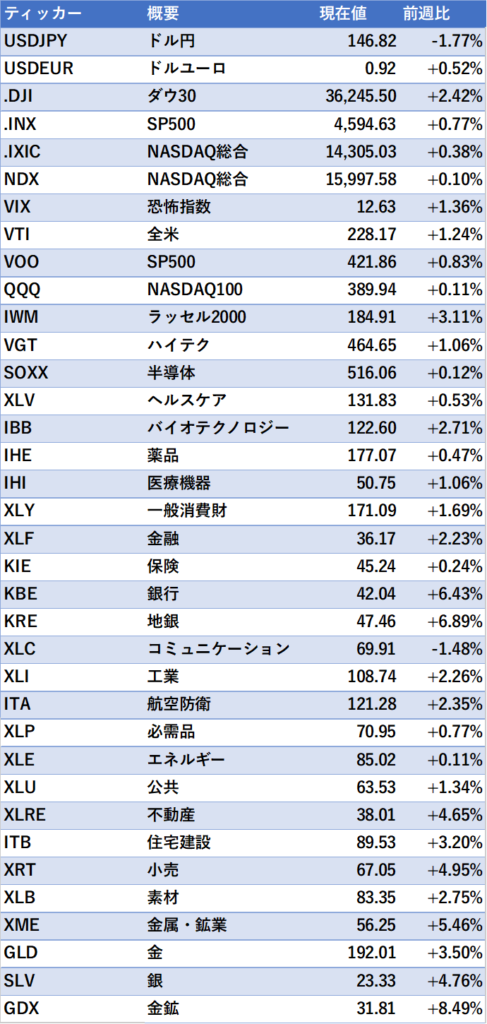

- 2024年9月9日週

- 2024年9月2日週

- 2024年8月26日週

- 2024年8月19日週

- 2024年8月12日週

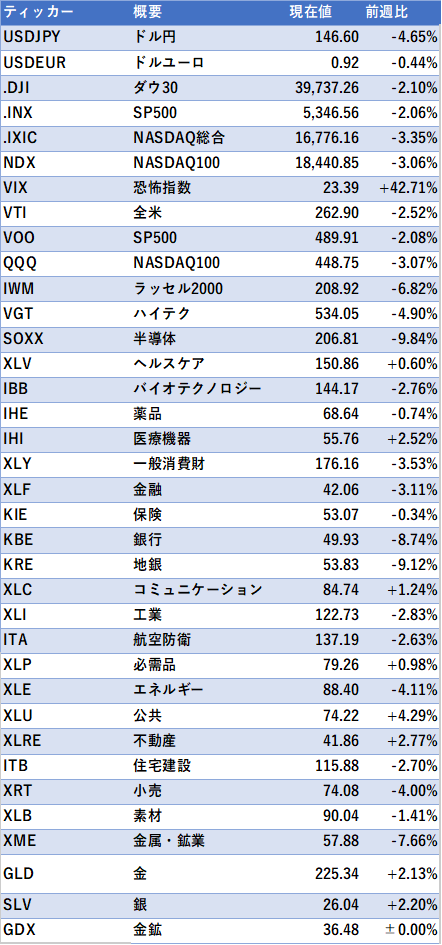

- 2024年8月5日週

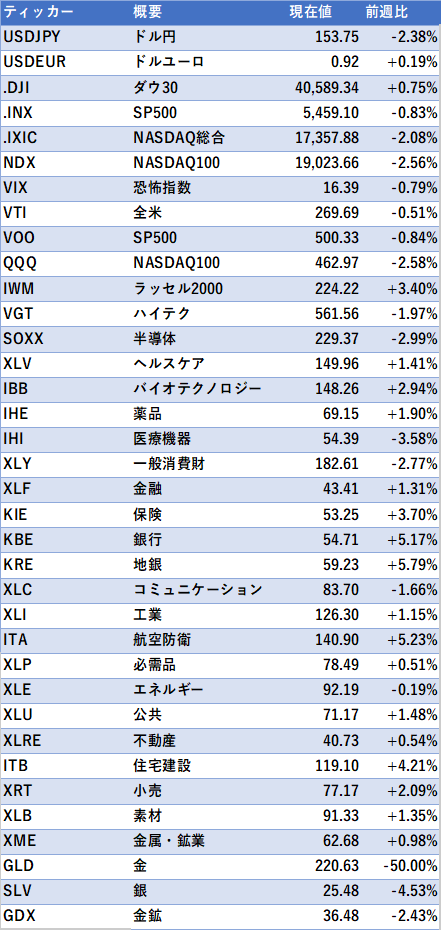

- 2024年7月29日週

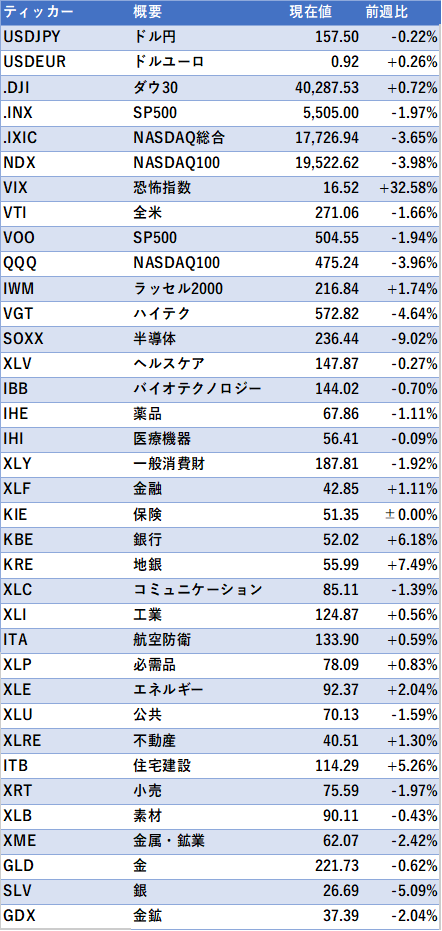

- 2024年7月22日週

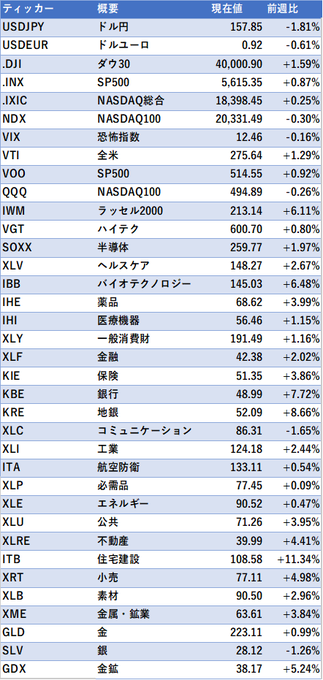

- 2024年7月15日週

- 2024年7月8日週★

- 2024年7月1日週

- 2024年6月24日週

- 2024年6月17日週

- 2024年6月10日週

- 2024年6月3日週

- 2024年5月27日週

- 2024年5月20日週

- 2024年5月13日週

- 2024年5月6日週 ★

- 2024年4月29日週

- 2024年4月22日週

- 2024年4月15日週

- 2024年4月8日週

- 2024年4月1日週

- 2024年3月25日週

- 2024年3月18日週

- 2024年3月11日週

- 2024年3月4日週

- 2024年2月26日週

- 2024年2月19日週

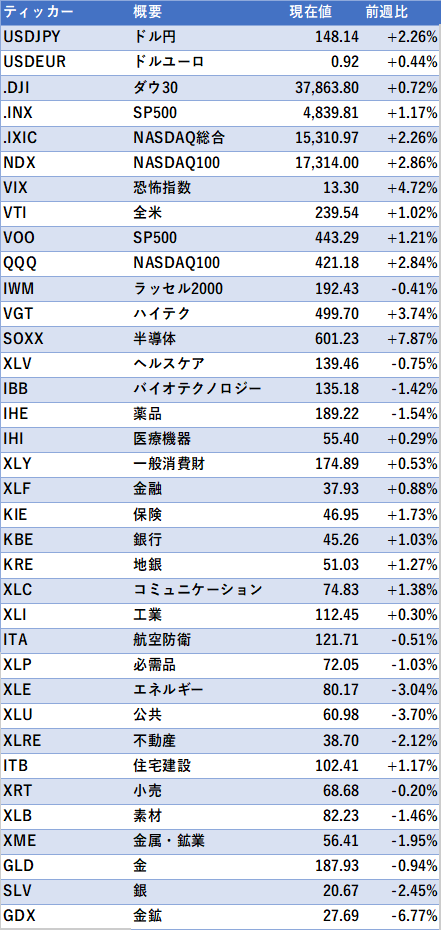

- 2024年2月12日週

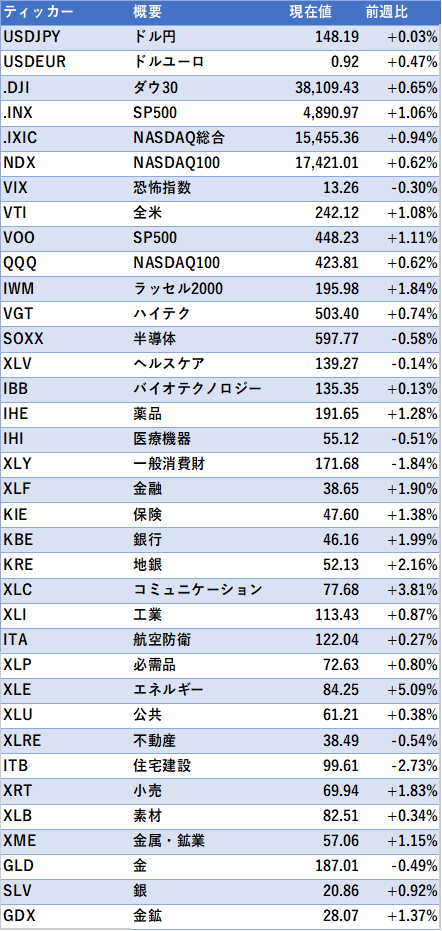

- 2024年2月5日週

- 2024年1月30日週

- 2024年1月23日週

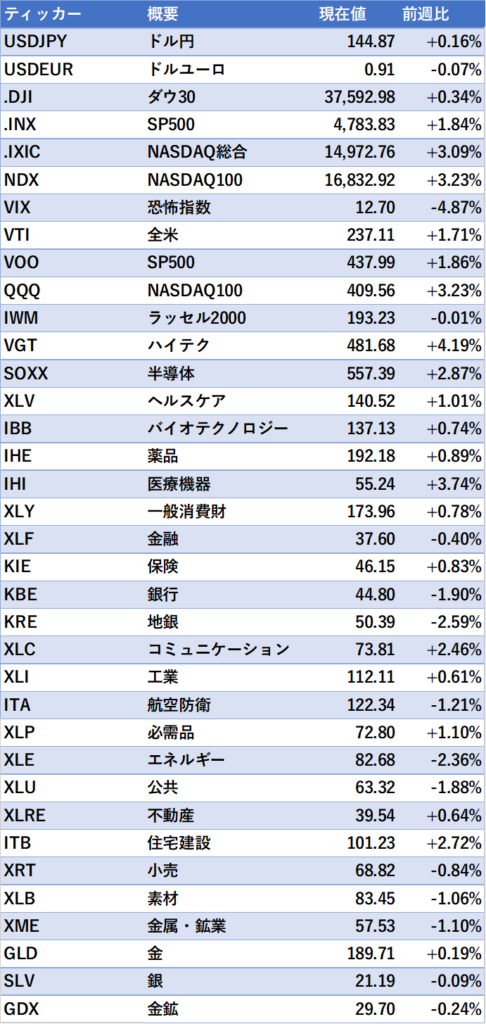

- 2024年1月16日週

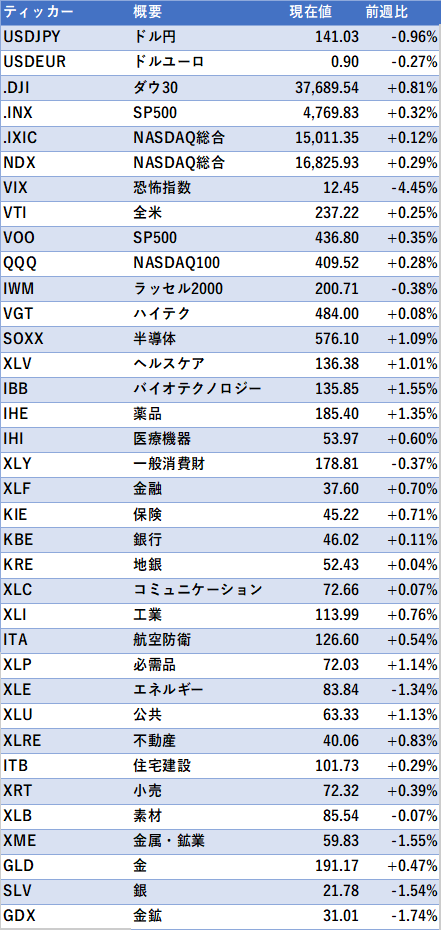

- 2024年1月9日週

- 2023年1月2日週

- 2023年レビュー

- 2023年12月25日週

- 2023年12月18日週

- 2023年12月11日週

- 2023年12月4日週

- 2023年11月27日週

- 2023年11月20日週

- 2023年11月13日週

- 2023年11月6日週

- 2023年10月30日週

- 2023年10月23日週

- 2023年10月16日週

- 2023年10月9日週

- 2023年10月2日週

- 2023年9月25日週

- 2023年9月18日週

- 2023年9月11日週

- 2023年9月4日週

- 2023年8月28日週

- 2023年8月21日週

- 2023年8月14日週

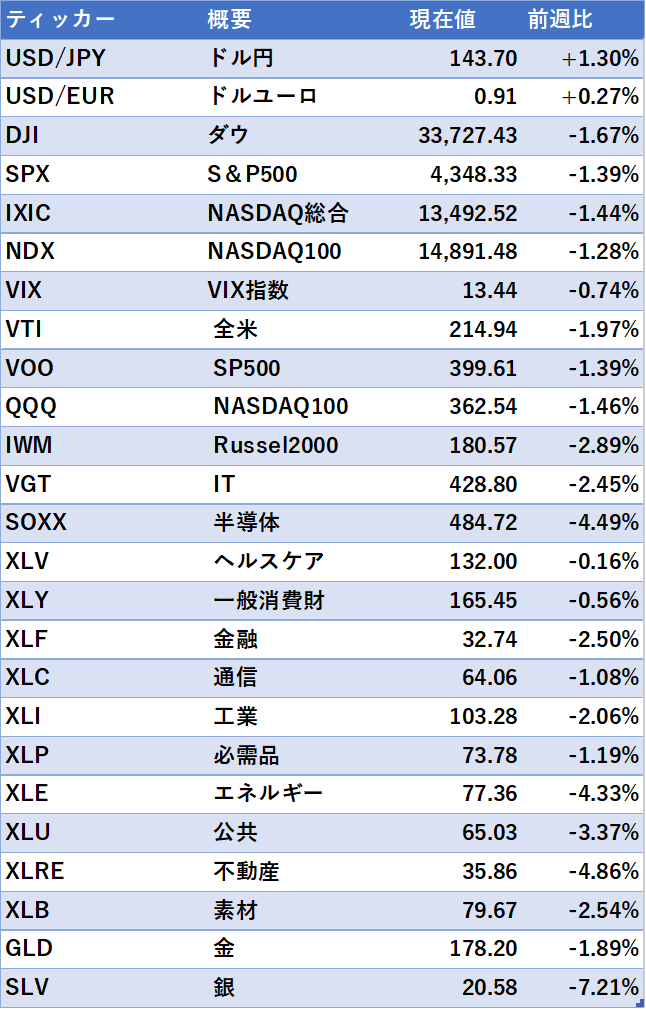

- 2023年8月7日週

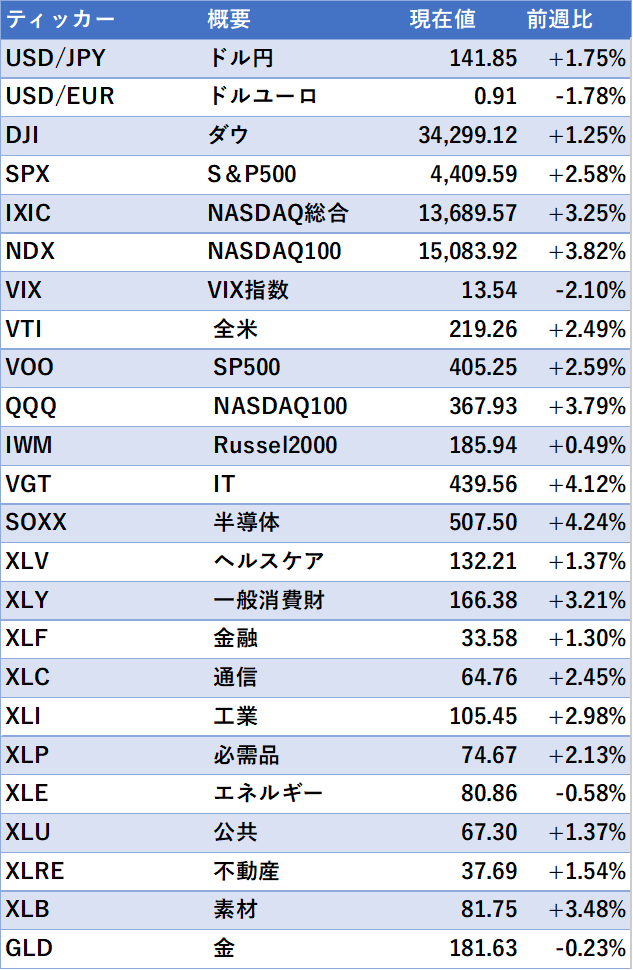

- 2023年7月31日週

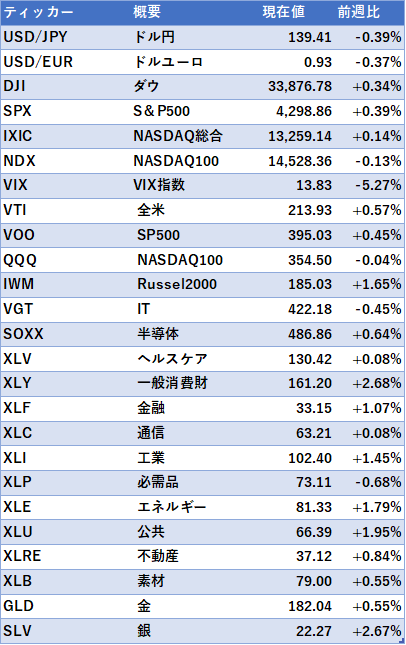

- 2023年7月24日週

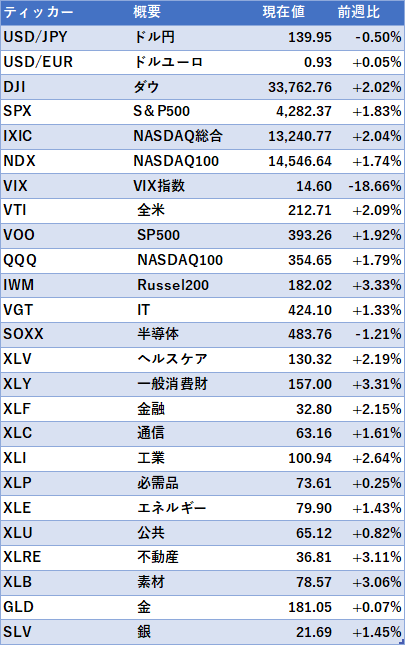

- 2023年7月17日週

- 2023年7月10日週

- 2023年7月3日週

- 2023年6月26日週

- 2023年6月19日週

- 2023年6月12日週

- 2023年6月5日週

- 2023年5月29日週

- 2023年5月22日週

- 2023年5月15日週

- 2023年5月8日週

- 2023年5月1日週

- 2023年4月24日週

- 2023年4月17日週

- 2023年4月10日週

- 2023年4月3日週

- 2023年3月27日週

- 2023年3月19日週

- 2023年3月12日週

- 2023年3月6日週

- 2023年2月27日週

- 2023年2月19日週

- 2023年2月12日週

- 2023年2月5日週

- 2023年1月30日週

- 2023年1月23日週

- 2023年1月17日週

- 2023年1月9日週

- 2023年1月2日週

- 2022年12月26日週

- 2022年12月19日週

- 2022年12月12日週

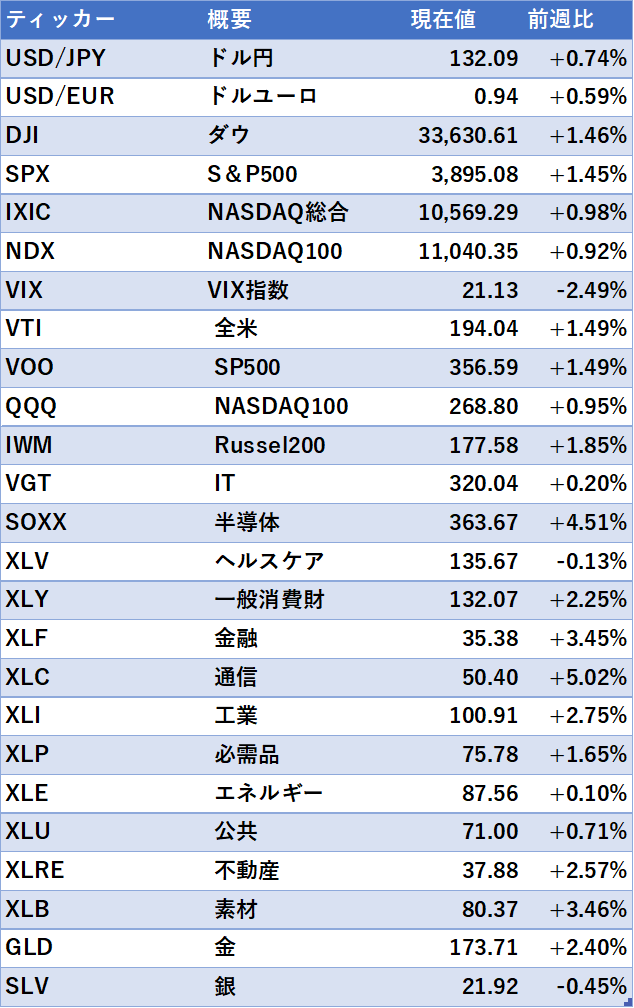

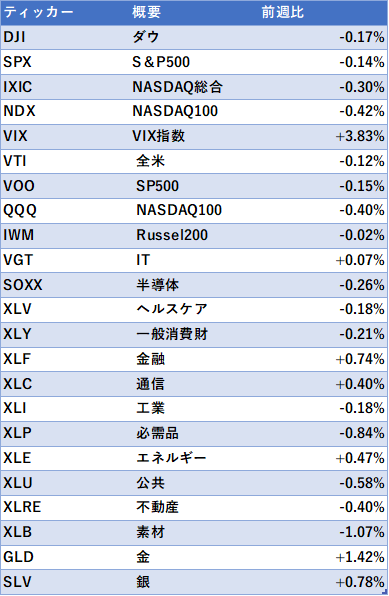

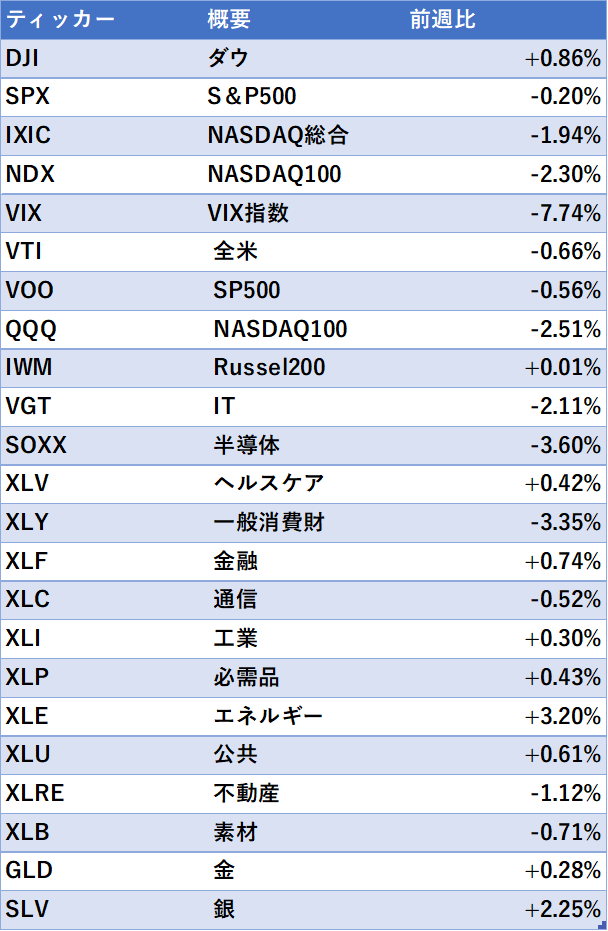

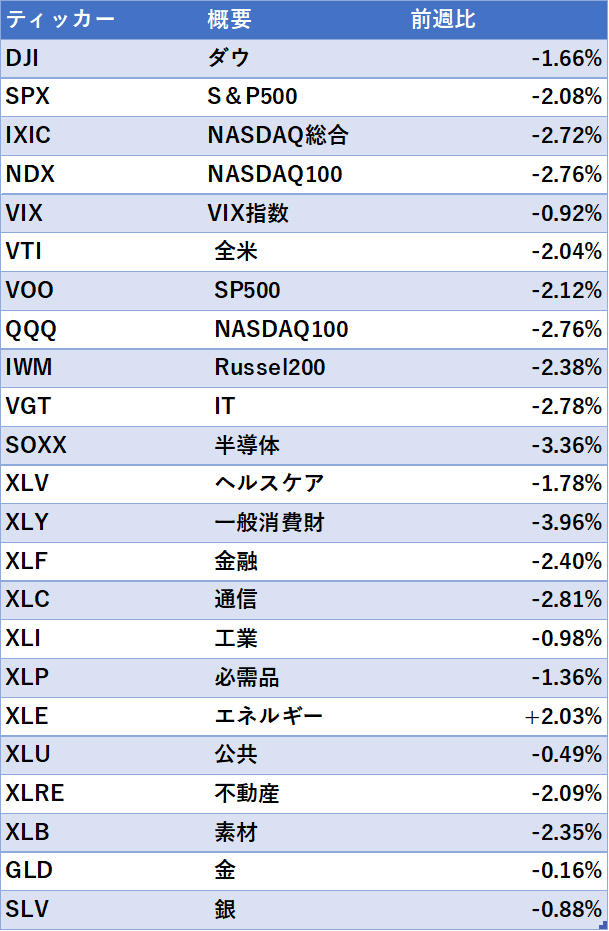

- 2022年12月5日週

- 2022年11月28日週

- 2022年11月21日週

- 2022年11月14日週

- 2022年11月7日週

- 2022年10月31日週

- 2022年10月24日週

- 2022年10月17日週

- 2022年10月10日週

- 2022年10月3日週

- 2022年9月26日週

- 2022年9月19日週

- 2022年9月12日週

- 2022年9月5日週

- 2022年8月29日週

- 2022年8月22日週

- 2022年8月15日週

- 2022年8月8日週

- 2022年8月1日週

- 2022年7月25日週

- 2022年7月18日週

- 2022年7月11日週

- 2022年7月4日週

- 2022年6月27日週

- 2022年6月20日週

- 2022年6月13日週

- 2022年6月6日週

- 2022年5月30日週

- 2022年5月23日週

- 2022年5月16日週

- 2022年5月9日週

- 2022年5月2日週

- 2022年4月25日週

- 2022年4月18日週

- 2022年4月11日週

- 2022年4月3日週

- 2022年3月27日週

- 2022年3月21日週

テンプレ

保有:

考えていること:

注目:

週間レビュー:

2024年9月30日週

保有:全米、全世界、SP500関連投信、VOO、META、MNDY、LLY、PLTR、CCL、キャッシュなし

保有理由:

指数…米景気が良く、指数も上昇することを期待。基本的に市場環境が×の時以外は一定保有する。(株式市場は長期で上昇するため)

META…AI関連で業績が最も良かったため。株価新値付近。

MNDY…IPO以来決算ミスのない企業

LLY…肥満治療のリーダー銘柄として。決算良かった。

PLTR…決算。

CCL…好景気が維持すればForwardPERが今の10倍から上がると想定。業績の伸びも期待。

考えていること:

注目:

週間レビュー:

2024年9月23日週

保有:全米、全世界、SP500関連投信、VOO、META、MNDY、LLY、PLTR、CCL、キャッシュなし

保有理由:

指数…米景気が良く、指数も上昇することを期待。基本的に市場環境が×の時以外は一定保有する。(株式市場は長期で上昇するため)

META…AI関連で業績が最も良かったため。株価新値付近。

MNDY…IPO以来決算ミスのない企業

LLY…肥満治療のリーダー銘柄として。決算良かった。

PLTR…決算。

CCL…好景気が維持すればForwardPERが今の10倍から上がると想定。業績の伸びも期待。

考えていること:

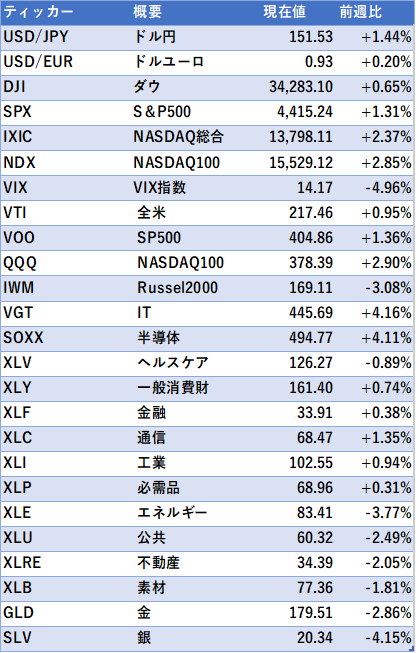

9/27中国が金融緩和。金融機関に資金供給する際の7日もの短期金利を1.7%➡1.5%へと引き下げ

自民党総裁選後円高、日経平均先物下落。当選した石破新総裁と、落選した高市大臣の政策スタンスの違いで石破新総裁のほうが経済的に厳しいスタンスで高市大臣のほうが円安メリットを説いていたためと思われる

注目:

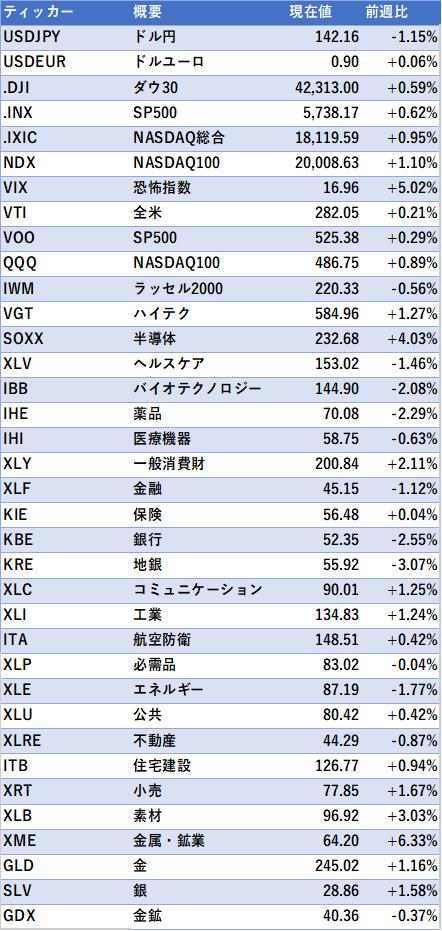

週間レビュー:10年債利回り3.754% 為替:円高ドル安$1=142.16円 一時146円台~自民党総裁選後円高に

ゴールド新高値、中国、半導体、金属、素材、新興国好調

2024年9月16日週

保有:全米、全世界、SP500関連投信、VOO、META、MNDY、LLY、PLTR、CCL、キャッシュなし

保有理由:

指数…米景気が良く、指数も上昇することを期待。基本的に市場環境が×の時以外は一定保有する。(株式市場は長期で上昇するため)

META…AI関連で業績が最も良かったため。株価新値付近。

MNDY…IPO以来決算ミスのない企業

LLY…肥満治療のリーダー銘柄として。決算良かった。

PLTR…決算。

CCL…好景気が維持すればForwardPERが今の10倍から上がると想定。業績の伸びも期待。

考えていること:

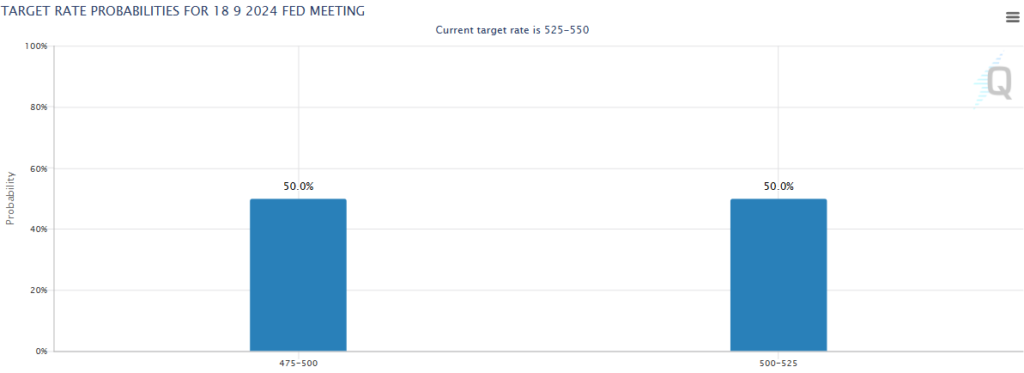

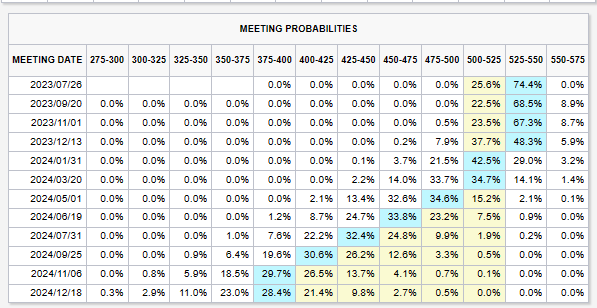

・9/18FOMC後の利下げについて、CME FedWatchでは現時点では0.50%利下げ、0.25%利下げ共に50%の見立てと、割れている。どちらに転んでも何らかのサプライズになる状況。

FOMC:0.50%利下げ、年末までにあと0.50がSEPの平均予想。6月より年内の利下げ予想は増えるが市場予想よりは少なく、株はこれを好感した。発表直前は66:34くらいで50

注目:GOLD

週間レビュー:

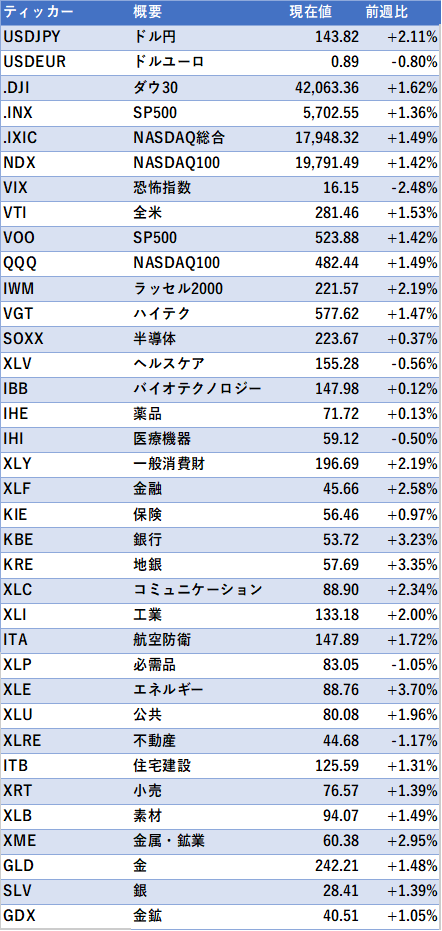

10年債利回り3.744%、為替:ドル高$1=143.82円

└一時139円台~FOMC金利-50BP、日銀金利維持でドル高

2024年9月9日週

保有:全米、全世界、SP500関連投信、VOO、META、MNDY、LLY、PLTR、CCL、キャッシュなし

考えていること:

・先週急な下げがあった。私はキャッシュがないので買えないが、感情的には買いのタイミングと感じる。

・指数・必需品・公共セクターなどが新値付近

・V/MAなども新値付近

注目:

週間レビュー:

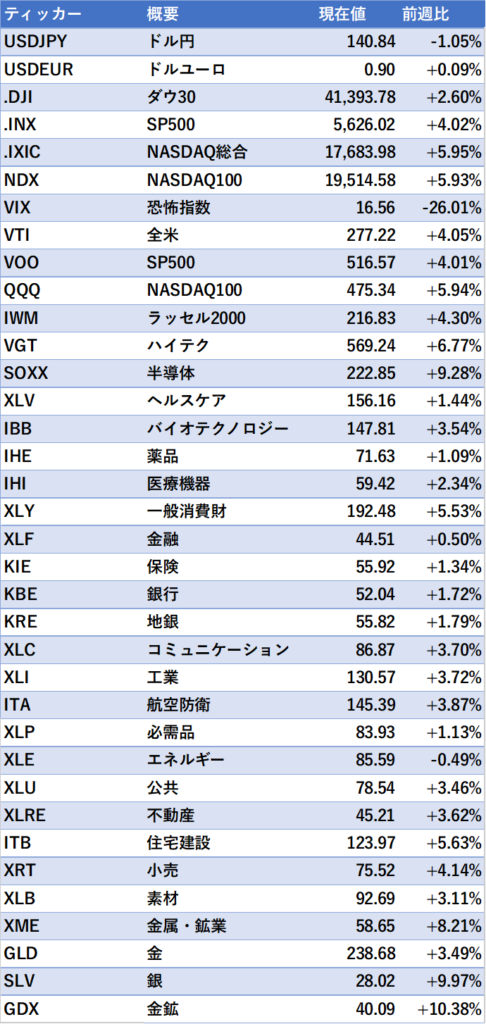

ドル円 1ドル140円台、直近1年間最安値水準。

10年債利回り3.657%、金利低下し10年債利回りは過去1年で最低に。金が2600ドル超え、新値に。

金鉱、半導体、テックなど伸びる。

2024年9月2日週

保有:全米、全世界、SP500関連投信、VOO、META、MNDY、LLY、PLTR、CCL、キャッシュなし

考えていること:

9/2レイバーデー(休場)

9/6雇用統計

平均時給予想+3.7% 結果+3.8% 前月+3.6%

※月次上昇幅:8月+14¢7月+8¢ 6月+10¢ 5月+14¢ 4月+7¢ 3月+12¢ 2月+5¢ 1月+19¢ 23年12月+10¢ 11月+12¢ 10月+7¢ 9月+7¢ 8月+6¢ 7月+14¢

参考:8月

※前回発表時:6月$34.99➡7月$35.07 今回:6月$34.99➡7月$35.07➡7月$35.21

非農業部門雇用者数予想164,000人 結果142,000人 前月89,000人

失業率予想4.2% 結果4.2% 前月4.3%

9/18FOMC後、FFレート発表

注目:VOO 正直何に投資してよいかよくわからない、M7以外が良いのではと思うがMETAなども一度持ってしまっているので今のところホールドをする

週間レビュー:

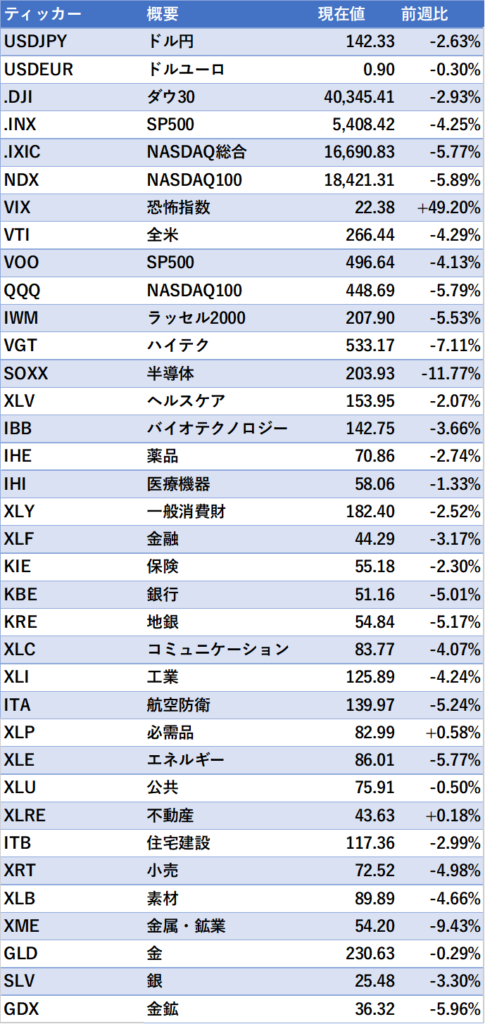

10年債利回り3.713% 金利低下、過去1年では最低の水準 為替:ドル安$1=142.33円

2024年8月26日週

保有:全米、全世界、SP500関連投信、VOO、META、MNDY、LLY、PLTR、CCL、キャッシュなし

考えていること:

基本的にバイ&ホールドを考えている

8/28 NVDA決算がAIにどのように反応するか注目

日本人なので仕方ないと捉えているがドル円が気にならないと言ったらうそになる

しかし、レバレッジをかけたFXに対してはリスクを感じるのと、低いレバレッジのFXであってもあまりうまくトレードする自信がない

仮に日本円をもっていても日本株は最適解のようには感じない(金利上昇のため)

現在、金融資産がほぼ全てドルなので、最大30%くらいのダメージを段階的に受ける覚悟を決める

注目:NVDA,CRWD,S 今週決算発表

NVDA売上・EPS・ガイダンスクリアだが、恐らくガイダンスが物足りないのか株価は下落。

CRWD 来期、通期ガイダンスをミス 株価はやや上昇

S 来期ガイダンス売上ミス、他はクリア

全体的にイマイチだったように感じた。

週間レビュー:

10年債利回り3.908%。ヘルスケア、金融、工業、必需品などが高値付近のETF。GAFAが不調に感じる。

2024年8月19日週

保有:全米、全世界、SP500関連投信、VOO、META、MNDY、LLY、PLTR、CCL、キャッシュなし

考えていること:

基本的にバイ&ホールドを考えている

米国株式は反発しているがGAFAがパフォーマンスあまり良くない

8/23 ジャクソンホール会合 政策を調整する時が来た、というコメント。インフレ低下継続していることが背景。

注目:VOO、VTI

週間レビュー:

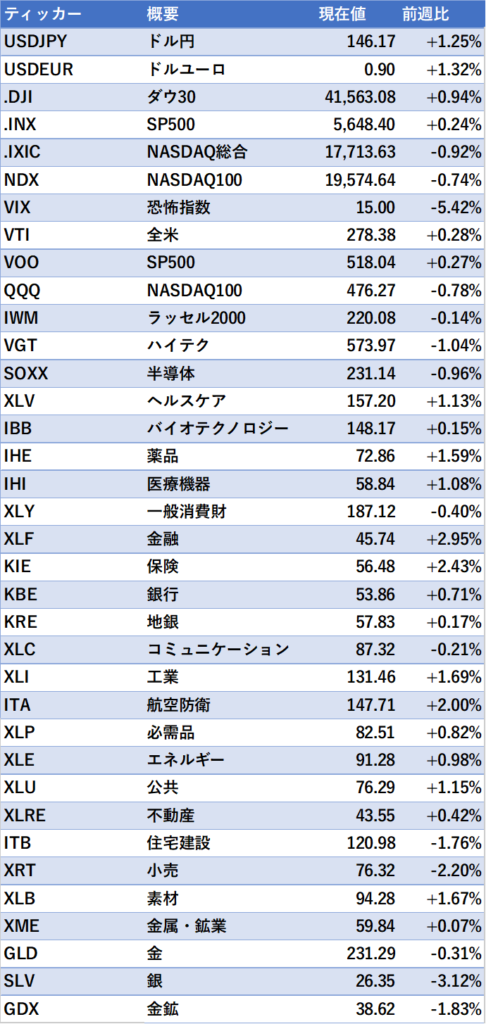

10年債利回り3.804%、$1=144.37円

ドル安に。今後も継続シナリオがあり得る。

2024年8月12日週

保有:全米、全世界、SP500関連投信、CCL、ドル建てMMF70%

考えていること:

・キャッシュを株に変更してよいタイミングと捉えた。

・投資先としては先週段階まででは不景気(リセッション)シナリオが投資家の頭に去来したが、CPIの結果を見たい

・CPI 予想前年+3.0% 結果+2.9% (前月は+3.0%) コアCPI 予想前年+3.2% 結果+3.2% (前月は+3.3%)

└概ね予想通り、極端な景気つんのめり・インフレ鈍化ではない

注目:VTIなど 今週にフルインベストメントにした

週間レビュー:

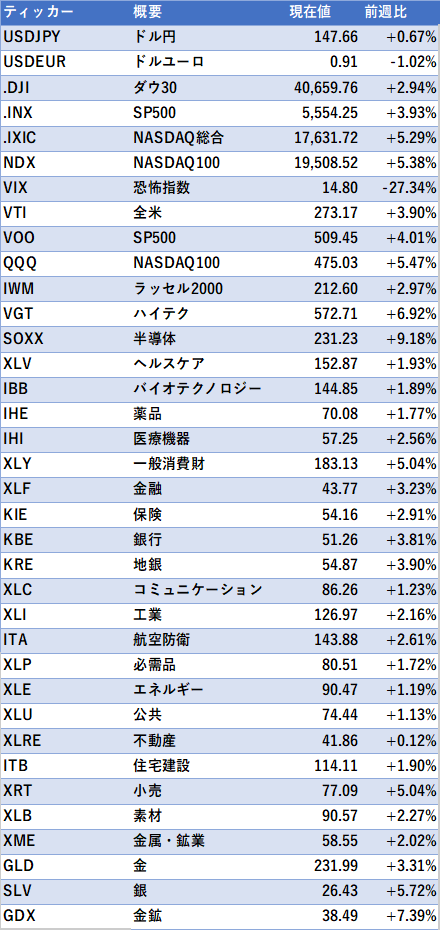

リセッションのシナリオが後退し、ややドル高に。小売り売上受けドル円が一時149円を超える。株高。S&P500は7連騰。

2024年8月5日週

保有:全米、全世界、SP500関連投信、CCL、ドル建てMMF70%

考えていること:

CCL(旅行関連全般)が思ったより急落した。景気後退リスクを織り込む形で航空・旅行関連の下落。景気維持リスクもあると思い保有していたが、普通に利益確定しておけばよかったかもと思っている。

S&P500企業のQ2決算発表を75%終え、小型株の決算発表に移る

金利=景気の見通しが大きく変わっているため今は防御しているが、良い決算の継続有無は確認したい

理屈でいうとアメリカからみて海外比率の高い企業がドル安の恩恵を受け、それはテックになる

しかしテックはAIブームの先行きが不透明である。

注目:KO、UNH

(XLVヘルスケア、XLU公共、XLP必需品、IYR不動産)などのチャートが良い。不景気を織り込んできている。

不景気への決めつけをしていいのかというと、今GDPは高水準なので、これらに完全に強気ではない。

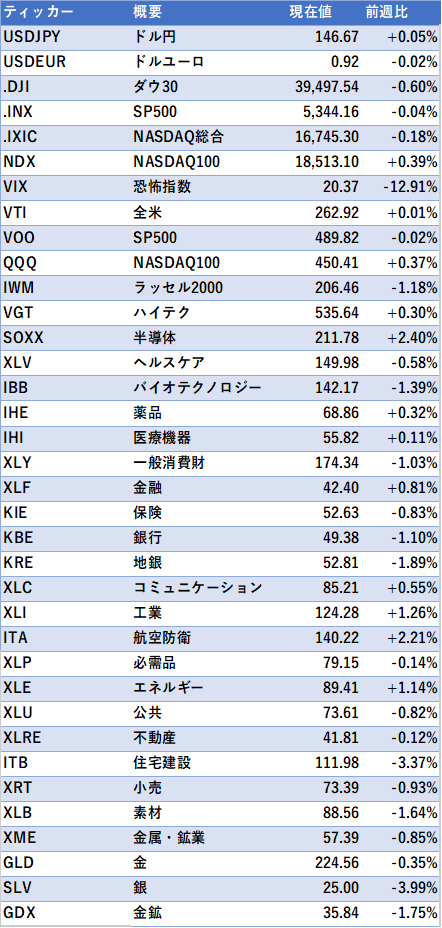

週間レビュー:10年債利回り3.946%

2024年7月29日週

保有:全米、全世界、SP500関連投信、CCL、ドル建てMMF70%

考えていること:

・米景気の不透明感(現在発表されている失業率4.1%は低くGDPは高い)、半導体・AI関連の不透明感

・MSFT 決算ガイダンスミス 設備投資額は前年より増

・META 決算クリア 24年(AI)設備投資ガイダンス下限の引き上げ(旧35B~40B➡新37B~40B)25年も大幅に増加予定

・7/31 日銀 利上げ➣0.25%と、買いオペ削減発表

・米政策金利、変更なし5.25~5.00%

➡ドル円8月1日早朝で149円台

・為替によるダメージを受けているがあまり気にしないというか、受けるものだと割り切る予定

・為替+米株の苦戦シナリオによるダメージは回避する(現状は米株自体も高値圏だが)

8/2雇用統計

平均時給予想+3.7% 結果+3.6% 前月+3.8%

※月次上昇幅:7月+8¢ 6月+10¢ 5月+14¢ 4月+7¢ 3月+12¢ 2月+5¢ 1月+19¢ 23年12月+10¢ 11月+12¢ 10月+7¢ 9月+7¢ 8月+6¢ 7月+14¢

参考:7月

※前回発表時:5月$34.90➡6月$35.00 今回:5月$34.88➡6月$34.99➡7月$35.07

非農業部門雇用者数予想176,000人 結果114,000人 前月179,000人

失業率予想4.1% 結果4.3% 前月4.1%

注目:MRK決算ミス

週間レビュー:10年債利回り3.793% 為替:ドル安1ドル=146.6円 株式市場が大きく下落、特にラッセルが大きい

2024年7月22日週

保有:全米、全世界、SP500関連投信、CCL、ドル建てMMF70%

考えていること:

・TSLA、GOOGLの決算週で決算発表が本格化。Googleクラウドの成長率を確認したい。

└直近(Q1)グーグルクラウドは28%の売上高成長だった

└AWSは$25.03B、17%成長、37.6%のセグメントマージン

・MMFを持っているが、仮に株を持っていたら居心地が悪いシーンに感じる

・為替は読めないので対処をしないが、円高になる覚悟を常に持っておくべきと感じる

・7/31(日本時間8/1 3:00 FOMC後 政策金利発表現在:5.25~5.50% )

・8/2(金)雇用統計

注目:

・ディフェンシブ株(食品・ヘルスケア・薬品)KO、UNH、MRK、AMGN、AZN、ABT、ISRG

・サイバーセキュリティ(いまではないが、しばらく様子を見た後、どこかで再注目されるのでは。CRWDが顧客を失った場合競合にとってはチャンスととらえる)

・

週間レビュー:10年債利回り4.200%、ドル安 NASDAQが下落 ※金の前週比は間違い

2024年7月15日週

保有:全米、全世界、SP500関連投信、CCL、ドル建てMMF70%

考えていること:

決算シーズンが本格化。TSMのガイダンスなどに注目

共和党の大統領選候補者となる見込みのドナルド・トランプ氏が狙撃される。命に別状はなくガッツポーズをする姿が写真に撮影される。

為替介入らしき動きでドル安一時155円台

注目:

週間レビュー:

10年債利回り4.242% QQQ-3.96%、テック半導体下落、ダウは上昇

TSM決算は良かったが台湾の防衛費を払うべきというトランプ氏のコメントを受け半導体株が調整

クラウドストライクのFalconのアップデートにてWindowsがクラッシュするエラー発生。CRWD19日-11%、S+8%

2024年7月8日週★

保有:全米、全世界、SP500関連投信、CCL、ドル建てMMF70%

考えていること:

・思ったより小型グロースを中心にラリーした

・大きなニュースは無かったように思える(雇用統計も普通)

・CPI予想3.1% 結果3.0% 前月3.1% コアCP予想3.4% 結果3.3% 前月3.4%

CPI/コアともに前月よりインフレ改善をし、予想(前月並み)を下回った。CPI受けドル安。およそ161.5円➡158.5円付近。

・金融の決算7/12に注目

インフレ…収まりそうである

政策金利…①高止まり ②少し利下げ ③大きく(複数回)利下げ

①では銀行株など高金利恩恵銘柄がアウトパフォームしそう。景気もいいはずなので米株もよさそう

②は①の延長上だが、今より金利がやんわり下がるということで高金利によるダメージが深い企業が苦しいと想定。景気自体は良く、金利が下がると嬉しい企業というと「持つ経営」をしている企業なのではと考えている。工業株や旅行関連など。

③は2020年でいうと、ハイパーグロース・金などがアウトパフォームしたシチュエーション。今でいうとAI・ゴールドなどが該当しそう。米国のリセッション/調整・ベアマーケットなどの際に再び米株を買いなおしに行けるシナリオと、新興国など別の市場に行くシナリオが考えられる。

ハイパーグロース=SaaSやEV、肥満薬、AI/半導体ではなく、ここのところあまり注目されていなかった分野に注目したい。必需品・薬品・バイオなど。

注目:

週間レビュー:10年債利回り4.186%、ドル安、ビッグテックが下げ、他はおおむね好調

2024年7月1日週

保有:全米、全世界、SP500関連投信、CCL、ドル建てMMF70%

考えていること:

・10年債利回りが高いが利下げ期待もないので一時的なものなのではと思っている

・個人投資家がNISAでNVDAを購入したという記事が日経に掲載されていた

・為替が161円突破、ドル円の未来は良くわからないがチャート的には新値を追う形

・半導体の調整のためか少し米株全体の雰囲気が良くないように感じるが、景気が暗転したら為替の逆流(円高)リスクもあり得る

・どちらかというと日本の短期金利上昇シナリオより米国の利下げペースが速まるシナリオのほうがあり得そうに感じる

・7/12~金融株決算

・7/5雇用統計

平均時給予想+3.9% 結果3.9+% 前月+4.1%

※月次上昇幅:6月+10¢ 5月+14¢ 4月+7¢ 3月+12¢ 2月+5¢ 1月+19¢ 23年12月+10¢ 11月+12¢ 10月+7¢ 9月+7¢ 8月+6¢ 7月+14¢

参考:6月

※前回発表時:4月$34.77➡5月$34.91 今回:4月$34.75➡5月$34.90➡6月$35.00

非農業部門雇用者数予想189,000人 結果206,000人 前月218,000人

失業率予想4.0% 結果4.1% 前月3.9%

注目:

週間レビュー:

2024年6月24日週

保有:全米、全世界、SP500関連投信、キャッシュ70%

考えていること:

・ARMのNASDAQ上場でニュースの出尽くしとなるリスク、その他各種好材料出尽くしを感じる中でいったんポジションをバッサリ落とし様子を見ることにする

・ノーポジションでいるときのほうが緊張感を持っていたい

・アノマリー的には9月もしくは10月くらいまでが苦戦となりそう(特に9月、10月)

・仕事がより忙しくなるので、あまり株について細かいことを考えられないかもしれない。その場合指数が新値を取りに行ったら指数を買いに行くことも考えたい。

注目:

週間レビュー:10年債利回り4.402%、ドル高

2024年6月17日週

保有:全米、全世界、SP500関連投信、NVDA、AAPL、CRWD、AVGO、MNDY、APP、ALABキャッシュ10%

考えていること:

各指数新値(ダウのみ低調)を取っており、相場は上向きであると感じる

NASDAQ総合のA/Dラインが低く、GAFAM+NVDAをはじめとしたごく一部の企業による上昇が相場を作っている

GAFAM+NVDA、AVGO、QCOM、ARM、TSMなど大型テック/半導体企業の株価が好調

6/24にARMがNASDAQ100に加わる。このあたりで好材料出尽くしリスクあるのではと考える

FOMCタカ派と年初来のパフォーマンスを受け、金利低下を頼りにした小型グロースの買い増しは難しいと考える

半導体銘柄も上記についてはほぼブレイクアウトを果たしており、新規の買い建てにわだかまりを感じるタイミング

ボーナスの行き場に迷っている

少し前は買いたい銘柄が多いと感じていたが今はラリーを逃しそうな感覚と、下げが来そうな感覚がほぼ半々であり自信がない

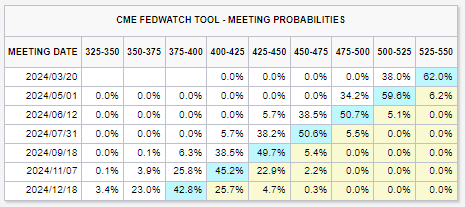

CMEFedWatchでは利下げを年内2回織り込んでいるが、ドットプロットでの平均値では5.1%≒1回の利下げであり、ギャップが生じている(市場参加者のほうが金利見通しを楽観的に見ている状態)

アノマリー的に厳しい9-10月、少し広めに考えて8-10月に下げが来るならば、新規の買い建てをしても2か月後に下げで消耗するリスクもいくらかあると捉え、フルインベストメントではない状況を続ける予定。仮に買うとしても好決算にサッと乗る、ブレイクアウトした銘柄に短期でトライする、などの限定的なポジションとしたい。

注目:ARM

週間レビュー:10年債利回り4.257% 、ドル高、木、金で半導体が下落

2024年6月10日週

保有:全米、全世界、SP500関連投信、NVDA、AAPL、CRWD、AVGO、MNDY、APP、ALABキャッシュ10%

考えていること:

・小型グロースの巻き返しではなく、大型テックが牽引する市場(NASDAQ、S&P500新値)

・6/10月以降、NVDAの株式分割完了など好材料出尽くし懸念(先週新製品を発表)

・大型テックについてもダメージのリスクあるが長期的には買い・ホールド局面ではと思っており、キャッシュ比率は低めを維持

・キャッシュについては相場/個別株が下げたら投入する①GOOG②MRVLを検討。②MRVLは決算がばらつくことが気になる。個人的には業界・技術の見通しが明るくても直近の決算がばらついている銘柄で苦しんだ記憶があり警戒している。

・6/12CPI

予想+3.4% 結果+3.3% 前月+3.4%

コア予想+0.3% 結果+0.2% 前月+0.3%

・6/11-12FOMC

FFレート変更なし5.25~5.50%

注目:AAPL、NVDA、AVGO(決算)

週間レビュー:10年債利回り4.228%

NVDA、MSFT:終値ベースで新高値

AAPL:OpenAIとの業務提携で株価上昇

AVGO:決算クリア

ADBE:決算完全クリアではないが、AI向け売上の将来の上昇を見込んでか決算後上昇

2024年6月3日週

保有:全米、全世界、SP500関連投信、NVDA、IOT、CRWD、AVGO、MNDY、APP、ALABキャッシュ10%

考えていること:

・先週は小型グロースが崩れ、Sの決算ミスもあり個人的には今年一番大きなダメージを受けた週だった

・CMEFedウォッチでは9月利下げ確率が高まっている

・小型グロースの一時的な巻き返しはありそうに感じる(金曜日の下ヒゲ)

・S&P500企業のQ2EPSが上方修正(Factset)

・仕事が忙しくなり、少し株式に取り組む時間が減ってしまいそうである(例えばSの損切は結果論だが少し様子見をしていれば軽傷で済んだ)

・6/7雇用統計

平均時給予想+3.9% 結果+4.1% 前月+4.0%

※月次上昇幅:5月+14¢ 4月+7¢ 3月+12¢ 2月+5¢ 1月+19¢ 23年12月+10¢ 11月+12¢ 10月+7¢ 9月+7¢ 8月+6¢ 7月+14¢

※前回発表時:3月$34.68➡4月$34.75 今回:3月$34.69➡4月$34.77➡5月$34.91

非農業部門雇用者数予想182,000人 結果272,000人 前月165,000人

失業率予想3.9% 結果4.0% 前月3.9%

6月2日NVDA新製品発表:

・1年に1度新しい製品を投入

・24年はBlackwellを投入し、25年は改良版となるBlackwell Ultraを投入する計画

・さらにその先にはRubinを予定しており、その翌年にはRubin Ultraを投入する

注目:NVDA 6/4決算CRWD 6/6決算IOT

週間レビュー:10年債利回り4.439%、SP500、NASDAQ総合が新高値

・IOT 次Qガイダンスミス

2024年5月27日週

保有:全米、全世界、SP500関連投信、S、NVDA、IOT、CRWD、AVGO、MNDY、APP、ALABキャッシュ1%

考えていること:

・各指数新値を取っており、リーダー銘柄のAI関連、ビッグテックに対し強気に考えている。

注目:NVDA 先週決算クリア新高値更新、 S、ZS 5/30(木)決算発表

➣S決算ミス、ZSクリア Sを売却

反省:Sのポジションがでかすぎた(金利低下と個別企業の成長継続に賭けすぎた)ので今後修正する。再IN時は以前検討したGAFA系1社とする

週間レビュー:

2024年5月20日週

保有:全米、全世界、SP500関連投信、S、NVDA、IOT、CRWD、AVGO、MNDY、APP、ALABキャッシュ1%

考えていること:

・持っている企業は決算をミスしたら注目銘柄に切り替えていく予定

・仮にNVDAの決算ミスをした場合AIが暗転すると思うのでいったんキャッシュのまま待機でもいいかと思っている

注目:NVDA→決算クリア

週間レビュー:10年債利回り4.470% NASDAQ、SP500が新値圏、ダウは少し下落

2024年5月13日週

保有:保有:全米、全世界、SP500関連投信、S、NVDA、IOT、CRWD、AVGO、MNDY、APP、ALABキャッシュ1%

考えていること:

・持っている企業は決算をミスしたら注目銘柄に切り替えていく予定

・小型グロースの決算に対する期待値が高いのか、決算クリアしていても下げる株が多い(詳細未確認)

一例としてAFRM、FROGなどはすごく下げた(特に投資とは関係なしだが、成長への期待が高いように感じている)

5/15 CPI 予想3.4% 結果 前月3.5% コア予想3.6% 結果 前月3.8%

注目:TSM、ANET、 決算:MNDY

週間レビュー:10年債利回り4.426% 為替:上下するも週では横ばい ビットコイン、銀、半導体、ハイテク、中国牽引 各指数最高値更新

2024年5月6日週 ★

保有:全米、全世界、SP500関連投信、S、NVDA、IOT、CRWD、AVGO、MNDY、APP、DOULキャッシュ1%

考えていること:

結論的に為替はあまり意識しないがGAFAMなどの大型、AI関連銘柄を増やしたいと考えている

為替について、あまり当たらないので予想しないようにする。ただ円高・円安どちらに振れてもあまり気にしないよう心の準備はしておく。

円高のシチュエーションでは、円高のメリットとなるような企業、輸入をたくさんして日本で商品を売り、海外の販売構成比が少ない・あるいは無い企業の業績上昇が見込めるが、それらの中で有望な企業が良くわからない。

そして、そもそも円高になると決まったわけではなく先週の動きでいえば介入らしい円高後の揺り戻しも大きかった

ドル安=普段購入している米株については世界的に売り上げが分散している企業にとっては追い風となる。合わせて自身のポートフォリオ内にGAFAM的なAIを使用し直接売り上げにつなげる企業がないことが少し気になっており、決算ミスをした際の売ったお金の行き場としてGOOG、AAPLを検討。

今週に急激な変化があるかはわからないが、為替により5~10%の資産増減は十分にあり得る局面に来ていて特に減少した際に動ける準備をしておく。

それ以上にGAFAM+TSLAの決算を終え全体的に株価は上昇した。(Alphabet,Appleは決算クリア。テスラはミス、その他は軽微なミスがあったが、株価自体はMetaが大きく崩れた以外は決算後上昇していた)

これらを頼りにAI投資の加速、スマートフォン販売の復調などを手掛かりにした投資を行いたい。

SaaS、サイバーセキュリティ銘柄が決算ミスなく、ポートフォリオ上大きくなってしまっている。それは良いことかもしれないが、AIのど真ん中銘柄、王道銘柄のウエイトが少なく感じている。

決算ミスした銘柄を売り、クリアした銘柄に入る、を励行する

1996年シスコ 4回の10%以上の下落

1997年シスコ 6回の10%以上の下落

1998年シスコ 5回の10%以上の下落

1999年シスコ 7回の10%以上の下落

~2000年4月 4回の10%以上の下落

合計:26回/52か月のうちの下落をしながら株価は最大20倍程度に上昇した

4年間ホールドできる株を買えるのかはわからない、AIブームが2022年11月を起点に4年程度続くかはわからない、底値付近でINできて、天井付近までHOLDできるのかも定かではないが、決算を頼りにミスしていない株を持っておくことは合理性があると考えている例えば10倍株にぶち当たり、最後に決算をミスして50%下落しても5倍くらいでは留まれる

かなり先になると思うが、AIブーム終了時の出口戦略として

・新興国株

・①バブル期間中はアンダーパフォームしていた②ディフェンシブな銘柄

を考えておきたい ※下図を見ると当時利益の出ていたであろう企業で、インターネットブーム時は恩恵に預かっていない銘柄であればリスクが少ないように感じる

注目:ALAB、DUOL、APP、HIMS 今週決算発表 GOOG AAPL・・・決算後株価が良かった企業

週間レビュー:10年債利回り4.502% 為替:再び円安に動くほぼ全セクター好調。銀、金鉱なども好調

2024年4月29日週

保有:全米、全世界、SP500関連投信、S、SMCI、NVDA、IOT、CRWD、MNDY、APP、DOULキャッシュ1%

考えていること:

引き続きキャッシュ(日本円)は低め=フルインベストメントにて投資を続ける見込み

1990年4月につけた1ドル160.4円の高値を超えるとかなり危険なポイントのように感じる

切りのいい数字である1ドル160円前後に次の抵抗線がある

5/3 雇用統計

平均時給予想+4.0% 結果+3.9% 前月+4.1%

※月次上昇幅:4月+7¢ 3月+12¢ 2月+5¢ 1月+19¢ 23年12月+10¢ 11月+12¢ 10月+7¢ 9月+7¢ 8月+6¢ 7月+14¢

※前回発表時:今回2月$34.57➡3月$34.69 今回2月$34.56➡3月$34.68➡$34.75

非農業部門雇用者数予想238,000人 結果175,000人 前月315,000人

失業率予想3.9% 結果3.8% 前月3.8%

注目:NVDA、AVGO、SMCI(4月30日引け後決算悪ければ売り、AVGO購入する)

週間レビュー:10年債利回り4.518% 雇用統計受け下げる 1ドル160円超え後、円高、一時1ドル151円台

2024年4月22日週

保有:全米、全世界、SP500関連投信、S、SMCI、NVDA、IOT、CRWD、MNDY、APP、DOULキャッシュ1%

考えていること:

4/15週はイスラエルとイランの情勢、ASML決算ガイダンスミス(+予約弱い)、NFLX決算ガイダンスミスがあり、NASDAQ等が大きく下落した。小さなニュースにも極端に株価が反応し、逆に買い場と感じている。キャッシュはないので大きく動けないが、基本ホールドを継続。

4/26 日銀現行の金利を維持。円安がさらに加速。

注目:NVDA、ARM ※19日(金)下げたものは特に理由がないのでは?と思っている。

週間レビュー:10年債利回り4.669%、1ドル158円超える、半導体テックを中心に大きく反発

雑件:株で損しそうな人…

1,人・環境など外部のせいにする

悪かったことへの責任を自分ではなく情報提供者などのせいにする

2,データ/事実を見ていない

決算発表や企業の公式発表、重要なニュースを見ていない

3,意味のない過信、謙虚さがない

まだ株は上がるのでは?下がるのでは?と常に株価のことを

考えているが、特に根拠に基づいたものではない。

しかし自分の投資アイディアに対しては何らかの自信を持っている

4,失敗から学ばない

失敗をしてもその原因や反省がなく、その場限りになっている

5,他人の言っていることを聞かない

合理的な判断や耳の痛いアドバイスについては聞かず都合の

良いところだけを解釈し、分かった気になる

6,感情をコントロールできない

理論や事実より感情を優先させる。好き嫌いや心地よさで投資を行う

7,努力をしていない

情報収集や、事実確認、歴史の勉強などを一切していない

8,基本的を知らず、かつその危機感がない

分からないが重要なことについて、いつまでもわかっていない、

わかろうとしない

9,良い習慣がない

継続的な積みたて、損切ラインなど何らかの自らへのルール、規律、

優先順位などが全くなく、常に感覚・雰囲気で売買をしている

2024年4月15日週

保有:全米、全世界、SP500関連投信、S、SMCI、NVDA、IOT、CRWD、MNDY、APPキャッシュ1%

考えていること:

米国の納税が4月15日(月)に終わる。

ほぼ突っ込めるキャッシュはないが、ボーナスも近いので現金をなるべくゼロに近い状態にしたい。

円安への警戒が強い。

10年債利回り4.532%、ゴールドも金曜日新高値更新。

Gold Demand & Supply by Country | World Gold Council

ゴールドの需要は2010年以降年間4,000トンから5,000トンの間で推移している。供給は4,500トン後半。HMYなどがAISC高くレバレッジが効いている

注目:HMY

週間レビュー:

まず、1ドルが154円台になった。利下げの観測が遠のいていることが要因と捉える。

4/15週はイスラエルとイランの情勢、ASML決算ガイダンスミス(+予約弱い)、NFLX決算ガイダンスミスがあり、NASDAQ、半導体、ハイテク、グロース銘柄などが軒並み売られた。AI関連もこれらに含まれかなり売られ、自身のポートフォリオもダメージを受けたが、今後回復するのではと現段階では思っている。

2024年4月8日週

保有:全米、全世界、SP500関連投信、S、SMCI、NVDA、IOT、CRWD、MNDY、APPキャッシュ1%

考えていること:

4/103月CPI

予想3.4% 結果3.5%(前月:3.2%) コアCPI予想3.7% 結果3.8% (前月:3.8%)

米国の納税が4月15日に終わる。この8日週以降チャンスがあるように感じる(その前に売るわけではない)

注目:

週間レビュー:

10年債利回り4.532%、小型株、金融など調整。1ドル152円を超え、一気に153円も超える円安。

2024年4月1日週

保有:全米、全世界、SP500関連投信、S、SMCI、NVDA、IOT、CRWD、MNDY、APPキャッシュ1%

4/5 雇用統計

平均時給予想+4.1% 結果+4.1% 前月+4.3%

※月次上昇幅:3月+12¢ 2月+5¢ 1月+19¢ 23年12月+10¢ 11月+12¢ 10月+7¢ 9月+7¢ 8月+6¢ 7月+14¢

※前回発表時:1月$34.52➡2月$34.57 今回2月$34.57➡3月$34.69

非農業部門雇用者数予想212,000人 結果303,000人 前月270,000人

失業率予想3.9% 結果3.8% 前月3.9%

米国の納税が4月15日に終わる。この8日週以降チャンスがあるように感じる(その前に売るわけではない)

注目:

週間レビュー:10年債利回り4.406%、ドル高、株安

2024年3月25日週

保有:保有:全米、全世界、SP500関連投信、S、SMCI、NVDA、IOT、CRWD、MNDY、APPキャッシュ1%

考えていること:

好決算に乗っていくこと以外特に何も考えていない。米株自体好調。少し意外だったのが円安だが、円安でも円高でも米株の購入を中心に行っていきたい

自身のポートフォリオ内で少しAI関連のウエイトが少ないように感じているがキャッシュがなく決算をミスした銘柄もないので変更できていない

3/29 PCEインフレ率 予想2.5% 結果2.5% 前月2.4%

コアPCEインフレ率 予想2.8% 結果2.8% 前月2.9%

注目:

週間レビュー:10年債利回り4.205%、ドル高継続

2024年3月18日週

保有:保有:全米、全世界、SP500関連投信、SMCI、NVDA、IOT、DKNG、CRWD、S、MNDY、APPキャッシュ1%

考えていること:

3/19日銀政策金利決定 マイナス金利を解除、日銀の金利は-0.1%/年➡+0.1%年に。ドル円は151円台。

3/21FOMC終了後声明

注目:ALAB

週間レビュー:10年債利回り4.202% ドル高、米株高

2024年3月11日週

保有:全米、全世界、SP500関連投信、SMCI、NVDA、IOT、DKNG、CRWD、S、MNDY、APPキャッシュ1%

考えていること:

・SaaS関連をもともと購入し、それでは足りないので半導体関連を追加、個別にシフトしていたが、SaaSが思ったより好調ではない

・例えばCRWDは好決算後跳ねたが、週間では+2%程度、売る必要はないと思うが自身のポートフォリオ内でSaaSでAIや半導体メインでないものに関しては年初来のパフォーマンスが極めて高いと唸るような銘柄が少ない

・一方AMDなどは年初から比較的好調、この企業はガイダンスをミスし続けているが将来への期待で買われているように見える。つまり半導体/AIのど真ん中銘柄に近いほど「甘い評価、人気の評価」となっているよう感じる

・SOXXが分割になった、それとは直接関係ないと思うが3月8日に半導体関連銘柄が大きく調整。NVDA-5.55%、AVGO-6.99%、ARM-6.55%、MRVL-11.36%

・3月12日(月)CPI

注目:TSM(史上最高値更新)、ASX(台湾の半導体企業)、ALAB(3/20上場予定)、金(先週新高値更新)※基本的には半導体、AI関連に注目している

週間レビュー:10年債利回り4.318% ドル高。日銀マイナス金利政策の解除を決める見通し、とのニュースがあったが事実売りとなったのか円安方向に為替が動いた

2024年3月4日週

保有:全米、全世界、SP500関連投信、NASDAQ100関連投信、DKNG、SMCI、NVDA、IOT、S、MNDY、APPキャッシュ1%

考えていること:

・キャッシュはないが、とにかく投資可能なお金を株にINしたい状況と感じている、現在上記の保有、についてはNISA枠含む自分自身で投資を決められるものを含んでいるが、個別株割合が約7割となっていて、比較的個別株のウエイトは高くしたが、今この局面ではもっと上げてもいいのではと思っている。

・3月8日(金)雇用統計

平均時給予想+4.4% 結果+4.3% 前月+4.5%

※月次上昇幅:2月+5¢ 1月+19¢ 23年12月+10¢ 11月+12¢ 10月+7¢ 9月+7¢ 8月+6¢ 7月+14¢

非農業部門雇用者数予想198,000人 結果223,000人 前月353,000人

失業率予想3.7% 結果3.9% 前月3.7%

注目:AVGO、MRVL、IOT、MDB いずれも3月7日(木)引け後決算発表

➡決算クリアはIOT、他は決算ミス。AVGOは通期ガイダンス変更なく、微細なミスだったが、半導体関連が金曜日に売られた

週間レビュー:

2024年2月26日週

保有:全米、全世界、SP500関連投信、NASDAQ100関連投信、DKNG、SMCI、NVDA、IOT、S、MNDY、APPキャッシュ1%

考えていること:

・NVDAの決算が良かったのでAI関連のプレーを続けたい

・ひょっとするとバブルは2025年くらいまでなのかもと思っている。根拠として、最近の相場の展開が早い点がある。2020年のコロナショック時S&P500指数は2月の天井を6か月後に奪還している。2022年の金融引き締めによるベアマーケットも2021年12月の天井から2022年10月まで下落、底をつけ2024年の1月に再び新値を取っている

・AIに伴う設備投資や各企業の課金戦略も進むものと思うが、1995年~1996年開始し、2000年に天井を付けたドットコムブームの4~5年より短いのかもしれないと考えている

・1995年8月にネットスケープのIPOがドットコムブームの開始とするなら、オープンAIによるチャットGPTの公開、2022年11月がAIブームの開始となるように感じる

・AIについて各種設備投資のピークはドットコムブームの時より早くピークを迎えるのではと感じる。当時は寄り物理的な投資が多かったと思うが現代では物理的な障壁が大きくないように感じるため

・いずれにせよ決めつけず波に乗っていく予定

・先週少しAIについて不安になったが、基本的には買い場だったのではと思っている。こういう時にはポジションがない人間だったら買いに行きたいのか?ということを基準としたい。もし自分がポジションを取っていなかったら、上昇トレンドの銘柄が理由なく売られた、という風に感じたと思う。その前提でポジションを維持できた。結果的に「下げで売る」ことは防げた。

注目:DUOL、SNOW

週間レビュー:

DUOL決算⭕️、SNOW決算❌

2024年2月19日週

保有:全米、全世界、SP500関連投信、NASDAQ100関連投信、DKNG、SMCI、NVDA、IOT、S、MNDY、APPキャッシュ1%

考えていること:

・(前週と概ね変わらず)小型株の決算に移っていく。AI関連のプレーを続ける。

・NVDA決算に注目

注目:NVDA

週間レビュー:10年債利回り4.251%、S&P500が一時5,100を超える。NVDA決算はクリア。半導体・テック・SaaS株が調整したが大幅に反発した週。

2024年2月12日週

保有:全米、全世界、SP500関連投信、DKNG、IOT、NVDA、MNDY、SMCI、Sキャッシュ3%

考えていること:

・小型株の決算に移っていく。AI関連のプレーを続ける。

・レイオフの発表が多い。給料が下がり、インフレ圧力はものすごく弱まるのではないか。現時点では好景気で失業率も低いが、どこかで数字が暗転し緩和的スタンスになると想像する。雇用統計に引き続き注目する。

・AIを活用し生産性を上げる企業とAIそのものを提供する企業に注目したい。現時点では後者のほうが新値を取っている。具体的な活用度は不明だが金融のJPMなども新値付近。

・1月CPI 予想前年+2.9% 結果+3.1 前月(12月)+3.4%

・1月コアCPI 予想前年+3.7% 結果+3.9% 前月(12月)+3.9%

注目:ANET

週間レビュー:10年債利回り4.284%、薬品、エネルギーが上昇し、ハイテクが一服しているように見える

2024年2月5日週

保有:全米、全世界、SP500関連投信、DKNG、IOT、NVDA、DUOL、MNDY、SMCI、キャッシュ1%

考えていること:

・GAFAMの決算終了、大きな問題は無かったように思える

・Generative AI関連ブームで、素直にNVDAを購入したが、当面ブームが続くのではと思っている。METAもどちらかというと投資は増やす、とのコメント。

・見逃しているAI関連銘柄、というものがないかアンテナを高める

・生産性の向上、が雇用統計の時給向上やMETAのカンファレンスコールなどから聞き取れる

・2-3月で少し調整があるかもしれないが、基本的にはポジティブにとらえている

・2/5週

注目:MSFT,META,NVDA,CRWD,SMCI,ANET,SYM+2/9IPOのTBBB

週間レビュー:

決算前のスケベ買いを行いSYMで▼20%強失敗。一般的には良くないことのようにも思えたが、今グロースがノリにノッているので決算クリアしそうな銘柄に行ったこと自体はそこまでメチャクチャな判断ではなく、確率的にダメを引いた、と捉えている。

その後SYMは決算のEPS,売上自体はミスしていないこともあってかかなり反発している。※私は手放した。

グロースに弱気になる必要はないと感じる。

IPOのTBBBは眠気にも負けプレーできなかったが、そもそも今の局面ではテックや半導体系、AIを中心に攻めるべきのように感じる。

2024年1月30日週

保有:全米、全世界、SP500関連投信、DKNG、IOT、NVDA、DUOL、MNDY、キャッシュ2%

考えていること:

2/1FOMC

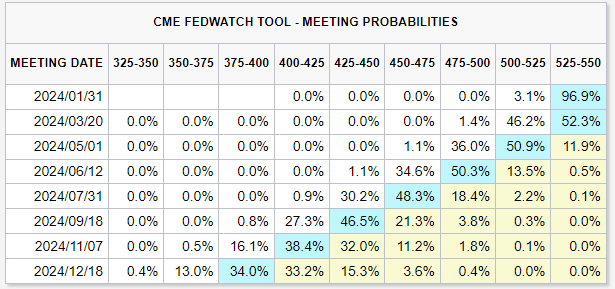

1/28時点では利下げ開始は5月FOMC以降の見立てが最多。3月利下げ見込みより3月はFFレート維持の見立てがやや上回る。この状態でネガティブなサプライズは考えづらい。

FOMC後、雇用統計終了後の2/3時点で以下に変化。基本的に大きく変わっていないが、3月利下げ確率がやや減る。

2/2雇用統計

平均時給予想+4.1% 結果+4.5% 前月+4.3% 前月+19¢

※月次上昇幅:12月+10¢ 11月+12¢ 10月+7¢ 9月+7¢ 8月+6¢ 7月+14¢

非農業部門雇用者数予想187,000人 結果353,000人 前月333,000人

失業率予想3.8% 結果3.7% 前月3.7%

注目:CRWD、SMCI

週間レビュー:10年債利回り4.023%、magnificent7 エヌビディア以外決算終えるS&P500,NASDAQ100新値

2024年1月23日週

保有:全米、全世界、SP500関連投信、EPOL、DKNG、IOT、DUOL、MNDY、キャッシュ1%

考えていること:

・ポーランド→米株(NVDA、CRWDなどに変更していく)

理由:株価好調のため。AI関連銘柄で最も業績の良いものにシンプルに投資する。CRWDはハイパーグロース枠で史上最高値付近。

注目:NVDA,CRWD

週間レビュー:

10年債利回り4.143%、S&P500新高値更新。

2024年1月16日週

保有:全米、全世界、SP500関連投信、EPOL、DKNG、IOT、DUOL、MNDY、キャッシュ1%

考えていること:

1/23 JNJ1/24TSLA決算発表以降が決算ラッシュ。金融系の決算が始まったが、JPM、BAC、WFCあまり株価はさえず先週は下落傾向だった。

1/17 10年債利回りが4.1%に乗せ、小型株が下落した。

注目:NVDA,CRWD

週間レビュー:10年債利回り4.131%、SOXX大幅上昇。ドル高。S&P500史上最高値更新。

半導体インテル決算ミス。PC・サーバー向け半導体が低迷とのこと。AI用半導体受注予定あり。

IBM決算⭕️。

2024年1月9日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、EPOL、DKNG、IOT、DUOL、MNDY、キャッシュ1%

考えていること:

大統領選のアノマリーについて重視すべきか少し懐疑的、特に現職が勝つ、負けるに対し、株式市場が先見性を持つ、ということが個人的に理解できない。※相場は先見性がある、と言う点は理解するが大統領選の結果や現職勝利・敗北などの具体的なシナリオまで織り込むロジックが良くわからない。

金利低下の折り込みはCMEFedウォッチでは少し後退。

先週の雇用統計も平均時給が予想を上回り、失業率も3.7%と低く、強い経済を感じさせるものだった。ソフトランディングシナリオがより強まっているように感じる。

注目:

週間レビュー:

年初5営業日を終え S&P500 年初来 -0.13%と、年初5日のアノマリーとしては「悪い年」を予想される。S&P500は1月9日4763.54でクローズし、年末の終値を下回った。

2023年1月2日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、EPOL、DKNG、IOT、DUOL、MNDY、キャッシュ1%

考えていること:新NISAが始まるので手元にわずかにある現金からINしていく。

1/4半導体がずっと下がっており、昨年好調だったNASDAQ100銘柄が苦戦しているのがやや気がかり。この時点で小型グロースも苦戦。S&P500は年初~3日連続(昨年も入れると5日連続)マイナス。

1/5雇用統計

平均時給予想+3.9% 結果+4.1 % 前月+4.0%

※月次上昇幅:12月+10¢ 11月+12¢ 10月+7¢ 9月+7¢ 8月+6¢ 7月+14¢

失業率予想3.8% 結果3.7% 前月3.7%

注目:

週間レビュー:

2023年レビュー

⭕️ほとんどの期間で指数をバイ&ホールドし、キャッシュポジションを低めに保ったため、利益が出た

❓「ハイパーグロース銘柄」に「23年10月」シフトしたこと

❌22年11月、ChatGPTが話題になったとき、あるいは年初頃の値動きを見て、十分話題化されていたNVDAや半導体銘柄を買いに行けたのでは

❌クルーズなども22年で手放したが全然ダメだった、業績回復はしていたため、辛抱してよかったかも

❌22年にアルゼンチンのYPFを手放したこと

❌ポーランドは良かったがトルコ、フロンティアマーケットはダメだった

24年以降は買おうと思った銘柄をなぜ買わなかったかも明確にしておきたい

2023年12月25日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、EPOL、DKNG、IOT、DUOL、MNDY、キャッシュ1%

考えていること:

引き続きバイアンドホールドをしたい。インフレは沈静化、金利低下しているため。

注目:

週間レビュー:

10年債利回り3.881%

S&P500 9週連続上昇 、円高ドル安継続

2023年12月18日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、EPOL、DKNG、IOT、DUOL、MNDY、キャッシュ1%

考えていること:

12/22(金)

11月PCE 予想+2.8% 結果+2.6% 前月+3.0%

11月コアPCE 予想+3.3% 結果+3.2% 前月+3.5%

注目:VTI 最近株が上がりすぎて怖いくらいだが、特に降りる必要もない感じがするため、指数をホールドしておきたい。各指数が新高値付近。

週間レビュー:

10年債利回り3.897%、S&P500 8週連続上昇、小型株Russell2000好調

2023年12月11日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、EPOL、DKNG、IOT、MDB、MNDY、キャッシュ5%

考えていること:

MDB決算後INしたが不発。先週SやGTLBに乗っていればと思うと、ちょっと悔しい。

12/12

11月CPI 予想前年+3.1% 結果+3.1 前月(10月)+3.2%

11月コアCPI 予想前年+4% 結果+4% 前月(10月)+4%

12/14 FOMC 金利は変わらずだが、ドットプロットではGDP見通しが下方修正され、24年度3回の利上げが最有力となった。

注目:

週間レビュー:

10年債利回り3.914%と大幅低下。円高、米株高。半導体,銀行,住宅建設が特に好調。

2023年12月4日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、EPOL、DKNG、IOT、MNDY、キャッシュ10%

考えていること:

先週FMを売り、IOTの決算後買い増し実施。キャッシュが少し残っている。良い決算を出した小型グロースが元気がいいので、12/4GTLB ギットラボ 12/5のSセンチネルワンの決算に注目。

年末のデッドキャットバウンスもIPO銘柄やグロース銘柄で期待できるかもしれない。

BILL ビルドットコム TOST トースト CFLT コンフルエント RELY レミットリーなどを注視しているが、デッドキャット狙いでコロコロトレードをするよりバイアンドホールドしたほうが良さそうに感じている

12/8(金)雇用統計

平均時給予想+4.0% 結果+4.0% 前月+4.1%

※月次上昇幅:11月+12¢ 10月+7¢ 9月+7¢ 8月+6¢ 7月+14¢

失業率予想3.9% 結果3.7% 前月3.9%

注目:

週間レビュー:

10年債利回り4.230%、ドル安、各種指数上昇。

2023年11月27日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、EPOL、DKNG、MNDY、IOT、キャッシュ2%

考えていること:

11/30(木)

ベージュブック

PCEインフレ 予想+3.0% 結果+3.0% 前月+3.4%

ポーランドGDP 予想+0.4% 結果+0.5% 前期-0.6%

トルコGDP 予想+5.6% 結果+5.9% 前期+3.9%

注目:

週間レビュー:

10年債利回り4.200% 金鉱,コモディティ,小売好調 $1=¥146台に低下。

ゴールドが新高値(史上最高値)を取る

2023年11月20日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、EPOL、DKNG、MNDY、IOT、キャッシュ2%

考えていること:

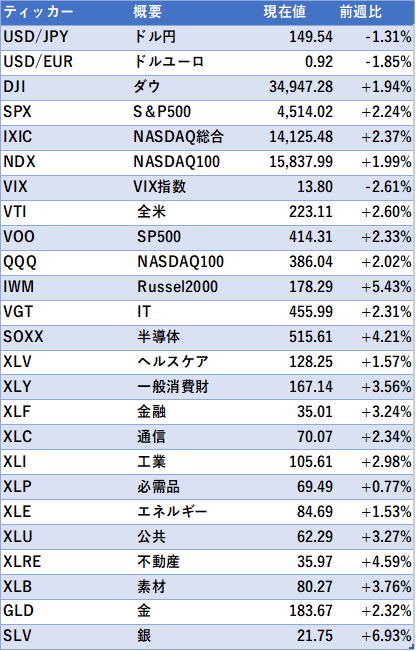

10月27日を底とし、相場が反発し、3週連続で主要指数が上昇している。10月27日を起点に特にNASDAQ総合が良く+11.73%、S&P500は9.63%、ダウが+7.80%。

これらを牽引しているのはSOXX半導体+16.04%、VGT+13.65%に代表される半導体銘柄、テクノロジー銘柄であり、

結構順調だと思っているので、多少の下げ、調整が入ってもおかしくないようには思える。

一方年末まで特別なニュースがなければおおむね相場は上を見てよさそうな雰囲気もあり、今のトーンの好決算に乗っていくことを続けたい。

個別銘柄の投入資金のバランスが既におかしくなっているので、FM以下ETFを整理していきたいが今のところ一番利が乗っていないのがFMになるので理論上はFMを切る必要があるが、ようやくここからと言う場面でもあり、少し迷ってしまっている。

これまでINできなかった銘柄では過去実質的に決算取りこぼしのないDUOLが一番良かったと思っているが、フルインベストメントかつ売りたい銘柄がなかったのでスルー。ここは強欲に言ってよかったのではと少し感じている。

保有していたMNDYは決算クリアして利が乗っている。このまま次回決算までよほどのことがなければホールドする。

注目:

週間レビュー:

10年債利回り4.471%。一時ドル円が1$=147円台まで下がる。主要指数は4週連続伸長。保険、ヘルスケア、防衛、金、銀などが好調。

2023年11月13日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、EPOL、DKNG、MNDY、IOT、キャッシュ2%

考えていること:

11/13(月)MNDY決算発表

11/14(火)

10月CPI予想+3.3% 結果+3.2% 前月+3.7%

コアCPI予想+4.1% 結果+4.0% 前月+4.1%

11/15(水)

10月小売売上高 予想前月-0.3% 結果-0.1 前月+0.9%

11/16(木)

10月鉱工業生産 予想前月-0.16% 結果-0.68%

注目:

週間レビュー:

10年債利回り4.645%

小売系の決算が多く、TGTやGPSが上昇、WMTは下落した。TGTは決算クリア。

別途グロース系はおおむね好調。

2023年11月6日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、EPOL、DKNG、MNDY、IOT、キャッシュ2%

考えていること:

好決算のグロースに乗っていくつもり。

また、来年から新NISAが始まるので年初に指数を買おうと思っている。「指数=VTIやVTに似たもの」:「ETF、個別株」を1:1で運用していたが後者の自分で選定した群のパフォーマンスのほうがやや上回っている状態。

カントリーETF悩ましいが今のところ好決算が出た場合乗る、決算ミスした銘柄は売る、という戦法で行こうと思っている。

11/14(火)CPI

注目:DKNG ドラフトキングス 先週好決算だったのでIN。

週間レビュー:

個人的に決算後買ってよいかなと思ったのがCELH、DUOLだったが買わなかった。

CELHセルシウスは今のところ上下なし、DUOLは乗っていれば20%くらい取れた。先週INしたDKNGも利が乗っているので好決算のグロースは攻めてもいい局面に感じる。

2023年10月30日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、MNDY、IOT、キャッシュ2%

考えていること:

ハイパーグロースを購入。先週中盤に購入したがこれから割合を増やしていきたい。理想は決算終えてからの買いだが、それをしていると今のタイミングで入れないので、過去決算完全クリア銘柄のIOTとMNDYが比較的決算ミスを犯しづらいと想定し購入。パフォーマンスが微妙なTURをハイパーグロースに置き換え検討。

恐怖が大きい局面のためダウンサイドリスクは小さいと想定し大胆にいくつもり。

11月2日 FOMC記者会見 金利5.25~5.50%にて据え置き

11月3日 雇用統計

平均時給予想+4.0% 結果+4.1% +7¢ 前月+4.2%

※9月+7¢ 8月+6¢ 7月+14¢

失業率予想3.8% 結果3.9% 前月3.8%

注目:MNDY、IOT

過去決算ミスのないハイパーグロースをポートフォリオに入れた。現在含み損だが環境(利上げストップ)変わらず決算クリアし含み益となるような状況であれば買い増す。

ほかのハイパーグロースは決算待ちとしたい。

週間レビュー:

10年債利回り4.519%と低下。FOMC、雇用統計発表あり。指数大幅伸長、特にRUSSELL2000が+7.57%。EWY(韓国) +9.21% EWW(メキシコ) +9.17% EWJ(日本)+7.23%なども良く、全面高。RUSSELL以外の主要指数、ダウ、SP500、NASDAQ総合、NASDAQ100などが全て50日移動平均線、200日移動平均線の上に。

2023年10月23日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、IOT、キャッシュ3%

考えていること:

金利が再び上昇し、ネガティブなニュースが増えた。

ゴールド(金)再び好調だが、戦争要因と想定しており、入るタイミングを逸したと思っている。

長期金利下がるならゴールドも買い候補だがキャッシュを作る必要あり、タイミングが難しい。

ポーランドが政治関連で買われ、EPOLが1日で+8%になったが正直全くフォローできていない。

注目:

週間レビュー:

10年債利回り4.845% 。52週最高の5.022%まで一時上昇。株安でSP500とNASDAQ総合は調整局面に入った。シェブロンがHES買収、エネルギー大幅下落。

2023年10月16日週

保有:SBI全世界株式、SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、IOT、キャッシュ3%

考えていること:

金利が下げてきておりIN。キャッシュ低め。

先週初めにGOLDいいかなと思っていたが想像以上に伸びた。特に金鉱株の伸びがすごく、イスラエルの情報をもっと率直に信じてアクションしておけばよかったかと反省。

注目:

週間レビュー:

10年債利回り4.928% と上昇。NASDAQ中心に苦戦。金/エネルギー/必需品/小売りなど伸長。

TSLAの決算ミスでEV全般が売られる。現在TSLAのForwardPEは52.7倍だが、売上高成長率は8%であり、正当性が無いように感じる。そうなるといわゆるセダンなどのEV全般のPERは下がり苦しい状況になるのではないか。

2023年10月9日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、CRK、キャッシュ40%

考えていること:

今週から決算シーズン。DALデルタ航空、金融関係C、JPM、WFC、医療保険UNH ユナイテッドヘルスなど。

10月12日CPI

コア予想+4.1% 前回+4.3% 結果+4.1%

予想+3.6% 前回+3.7% 結果+3.7%

注目:

週間レビュー:

10年債利回り4.627% と低下、エネルギー、金、銀、防衛関連など伸長。前週末ハマスによるイスラエル攻撃あり

2023年10月2日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、CRK、キャッシュ40%

考えていること:

9月25日週、10年債利回りが4.6%を超え、2007年以来の高水準となった。

株式を新規で買うシチュエーションではないと思った。

10月6日雇用統計

平均時給 前月+4.3% 予想+4.3% 結果+3.2% 前月+7¢

※8月+6¢ 7月+14¢

失業率 前月3.8% 予想3.7% 結果3.8%

非農業部門雇用者数予想170,000人 結果336,000人

注目:

週間レビュー:10年債利回り4.802% ➣52週最高更新中、WTI下落(ロシアの輸出禁止解除+マクロ経済要因)しエネルギー関連が苦戦。週末にパレスチナ、ガザ地区を支配するハマスがイスラエルを攻撃。

2023年9月25日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、CRK、キャッシュ40%

考えていること:

現金比率を高めにしていたおかげでここ数か月は比較的安定的な状況。

いよいよ米国10年債利回りが4.3%台を超え4.5%近くになっており、株式にとっては不利な状況となっている。もう少し辛抱したい。

円安が思ったより進んでおり、こちらは想像以上(自分はもう少しドル安に振れると思っていた)だった。

9/28 Q2GDP 前回+2.0% 予想+2.1% 結果+2.1%

9/29 8月PCEインフレ 前月+3.3% 予想+3.5% 結果+3.5%

9/29 8月コアPCEインフレ 前月+4.2% 予想+3.9% 結果+3.9%

注目:

週間レビュー:

10年債利回り4.579% ➣52週最高更新中、一時4.6%超

ダウが200日平均線を割る

2023年9月18日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、CRK、キャッシュ40%

考えていること:

9月20日FOMCを迎えるが、9月17日時点CMEfedwatchでは99%が現状の5.25~5.50%の金利維持を考えている。

続く23年11月は金利維持の見方が強く73%。

その後も似たような水準で市場参加者の見通しはあと1回の利上げがあるかないか、と言うことになっている。

一方利下げについては24年6月以降が見込まれており、緩やかな利下げが想定されている。24年12月時点での金利の見通しについてはばらつきがあるが、4.5~4.75%、現時点で金利を維持し、0.25%の利下げ3回を見込んでいる。

新規の住宅用不動産の契約が6件に1件不成約となっている、と言う記事がウォールストリートジャーナルにあった。

今はエネルギーセクターのチャートが良いが、不景気/金利低下局面であればゴールドや小型グロース、IPO銘柄が良いのかもしれない。

先週末EPMを短期トレードし、NUをいったん売却した。エネルギー関連で少しプレーしてみようと思っている。

半導体、テックが不穏な値動き&チャートなのでここにいることは避けたい。

株式全体としてはまだ大きく下げていないが、規模の大きいテック、半導体が崩れると指数に影響があるため苦しそうな局面、エネルギー関連のプレーも控えめ、ちょっとでもダメそうならさっさと損切しておこうと考えている。

注目:MOH 低所得者向けのヘルスケアサービス CI、XOM、HES

レイバー明け以降ヘルスケアが堅調。買いたいとは思っていないが注目している。

チャート的にはエネルギー株がカップを形成している。

週間レビュー:

FRBの利上げは9月は、なし。

各指数下落。10年債利回り4.440%(52週最高に)

2023年9月11日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ40%

考えていること:

9月13日CPI。9月14日ARM上場予定。9月21日3:00FOMC後FFレート発表。

過去の考えの継続だが、キャッシュ40%はどこかで株式に投入したいと思っている。

S&P500は7月27日の4607.07➡4457.50

ダウは8月1日の35679.13➡34576.60

ナスダック総合は7月23日の14446.55➡13761.53

Russell2000は7月31日の2003.6192➡1851.5499

Russell2000の下げが特に大きく、10%下げたら「Corrections」=「調整」局面となる。

レイバーデー明けの相場はやや苦戦しているように見える。

各指数が50日移動平均線を割っており、10年債利回りも4.2%を超えている。

ARMのIPOが9月14日に控えているが、半導体株も冴えない。

ドル円は円安が進んでおり、高金利維持ならば今くらいの円安の水準が続くのかもしれない。個人的にはここまで円安になると思っていなかった。読みづらい為替については投資の際に少し怪我をすることも覚悟しなければならないかもしれない。

8月米国CPI予想+3.6%(Y/Y) 結果+3.7% 前月+3.2%

8月米国コア予想+4.3% 結果+4.3% 前月+4.7%

注目:なし

週間レビュー:

XLE:50日平均線を超えており良さそうなチャート。EPM決算後極端に下げたので反発を狙ってスイングしたところ成功。中国の需要が堅調とのことだが、22年12月にゼロコロナ政策を強いてあと3か月で一巡、

XLF:50日移動平均線を超えてきている。心配事としては金融緩和的なニュアンスになるとイールドカーブが解消され、これは銀行株にとって不利になるのではないか。新型コロナ前の水準に至っていないETFなので相対的には安いと思っている。

KRE:50日平均線、200日平均線より下だが、割安感でいうとこちらのほうが面白いかもと思っている。23年3月~大幅に下げたが安値は切りあがる、ハイアーロウのチャートになっている。

XLK:ここのところ下げ時に出来高が多く、50日移動平均線を割ったところ。チャートも三尊のような形となっており、少し警戒。構成銘柄は①マイクロソフト23%、②アップル22%

2023年9月4日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ40%

考えていること:9月4日レイバーデー。9月13日CPI。9月21日3:00FOMC後FFレート発表。

8月相場は横ばいで、今年に入ってから基本的には毎月上昇してきたが初めて多少の下げがあった。

あまり大きなイベント、衝撃は無いような気がする一方で9月レイバーデー明けや9,10月は波乱の起こりやすい月、と言うアノマリーに従うとまだ強気に転じなくていいように感じる。

一方、10年債利回りは一時4.3%を超え、52週で最高となったが、そこから反落している。

注目:なし

週間レビュー:

2023年8月28日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ40%

考えていること:

先週と同様。いまS&P500が50日移動平均線を割り、7月28日安値の4,328で踏みとどまったところ。

200日移動平均線が4,145。

ナスダック、ダウも同様の展開だが、相対的にはナスダック総合がいまだ強いように見える。

IPO銘柄が面白いかもしれない。ビンファストが思いのほかボラティリティが高くかつ伸長している。売上がまだ小さいメーカーだがしばらくなかった大型IPOのため、他のIPOにも注目している。

9月にはARMが上場、500億ドル~550億ドルの時価総額を目指すもよう。

雇用統計 8月平均時給+6¢と鈍化(7月は+14¢)失業率予想3.5%に対し3.8%、(前回3.5%)非農業部門雇用者数予想1,700万人に対し、1,870万人と増加。(前回1,570万人)少し悪化したという印象。

9月3日時点でCMEFedWatchによる9月20日FOMC(日本時間9月21日3:00)での利上げなし、の確率(折り込み)は94%。

注目:なし

週間レビュー:

10年債利回り4.186%と低下、S&P500は6月以来の週間での上げとなった。

2023年8月21日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ40%

考えていること:

S&P500、ダウも50日移動平均線を割る。すこし、新興国株や高PERのNUを売りたいと感じた。

アメリカ以外も先週は大きく苦戦し、今後も苦戦しそうだがキャッシュ比率も高いのであまり動かないつもり。

注目:なし

週間レビュー:

NVDA決算良かった。強い売上高成長。Q3は前年+169.8%のガイダンス。

Nvidia $NVDA

— 𝐓🗺投資勉強中 (@dangerousteee) August 23, 2023

Q2決算発表

⭕️EPS予想$2.09 結果$2.70

⭕️売上高予想$11.08B 結果$13.51B (+101.6% Y/Y)

ガイダンスQ3

⭕️売上高予想$12.42B 新$16B ±2%

時間外📈7%https://t.co/4bG2UkW4wK

2023年8月14日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ40%

考えていること:ナスダック(IXIC)が50日移動平均線を割る。SPX,DJIはまだ平均線を上回るがやや下落した。

7月10日週の見通しで、株安ドル安を警戒していたが、現時点では円高ドル安にはなっておらず、ドルはむしろ一時145円に。

注目:特に変更なし

週間レビュー:10年債利回り4.154%、やや上昇

2023年8月7日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ40%

考えていること:

先週は相場が少し転換したように感じた。

①長期金利上昇②アップル決算クリアだがマイナス成長で売られる③週間で株安、特にNASDAQ。

引き続き8-9月はトレードを控えめにしたい。

DKNGなどの決算は良かったと思うが、場合によってはこういった小型グロースは再苦戦リスクもあるので、ウォッチにとどめる。

注目:

FM

CAT

★TXT テクストロン Forward PER 13.34倍 ブレイクアウト79.45ドル

TDG トランスダイム Forward PER 30.54倍

LII レノックス 暖房、クーラーなど Forward PER 20.47倍

TFII TFIインターナショナル Forward PER16.06倍 物流、アメリカ、カナダ、メキシコ。物流関係銘柄が今調子がいい。

週間レビュー:

2023年7月31日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ40%

考えていること:

米国の利上げ局面が終盤に向かいこれまでのような極端なドル高が続かなくなっているような印象。

自分の保有でもFMなどが米国株に比べパフォーマンスが出遅れていたがここ数週間でしっかりとした上げとなっている。

米国株自体では工業計?Industrialセクターが良いのと、テックは引き続き好調が続いている。

52週の10年債利回りは最高で4.325%で、今は割とそこに近い水準のため、株にとって決してプラスではないという捉え。

キャッシュが余っているが、キャッシュを一気に投入するのではなく、何か下げたタイミングなどでinしたいというのが今の考え方で、継続中。

雇用統計 7月平均時給前月+14¢、

注目:FM

週間レビュー:10年債利回り一時4.2%を超えた。全体的に株安、テック安。

2023年7月24日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ40%

考えていること:キャッシュが多いので、少し注意をする必要があると考える。

ドル円は一時137円台になったが、週末ドル再び円安ドル高に。

株安・円高のダブルパンチを受けることを防ぐためのキャッシュ化後1週だが今のところ恩恵はない。

ここ数週間新興国・フロンティア株がよく、エネルギー株も良い。最近ではヘルスケア・薬品も好調で好景気の後半部分に今位置するのではと思っている。キャッシュの再投入先はVTなどに連動した投信を考えている。

現在VTIやVTなどはチャートを見ると悪くないように思える。

注目:JNJ

週間レビュー:

10年債利回り3.954%金利は一時4%を超える。テック決算受け好調。

2023年7月17日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ40%

考えていること:キャッシュが多いので、少し注意をする必要があると考える。

キャッシュ(日本円)は基本何も生まないため、どこでinすべきかを考えている。

株価調整(-10%)や為替の大きな変動(1ドル127円以下になる)などしたら本格的にinを考えたい。

思惑外れてそのまま株価が年末にかけて上昇し、ドル円もあまり動かない、と言うことについても理解する必要があるが、今の段階では7~9月頃はあまりバタつかず、10月頃に戻ってきたいと考えている。

4月19日TSLA決算

注目:

週間レビュー:

2023年7月10日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ5%以下➡SBI・V全米株式特定口座を全売却しキャッシュ40%

考えていること:

キャッシュ比率を上げ、できればドル資産を減らしたいと考える➡月曜実行。

一方であまりトリッキーなこと、極端なことは避けたいので極力シンプルな方法を、と考え、円建てだがドル円に反応する指数を売却。

一方でFMなど米国外はドル安になるのであれば堅調~好調に推移すると見込んでホールド。

7月12日CPI

CPI 前回4% 予想3.1% 結果3.0%

コアCPI 前回5.3% 予想5.0% 結果4.8%

コア、CPIともに前回、予想を下回る

注目:なし

週間レビュー:JPM、WFC、BLKなど金融系の決算がよく、特に銀行系は良かったと思った。UNHも好調。翌週TSLA~翌々週MSFT,AMZN、GOOGL,META決算あり、テック決算に注目している。

2023年7月3日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ5%以下

考えていること:

ボーナスが入ったが、ちょっと指数が好調過ぎるので様子見をしたい。今年度NISAと子供のジュニアNISAの投資枠が丸々残っているので、どこかで必ずインしたい。

個人的には8-10月頃に一度チャンスが来るのではと思っており、指数が調整したら買いに行こうと思っている。

仮に調整がなかったとしても年末までには買いに行く予定。

7月5日トルコCPI

前回:39.59% 予想39.47% 結果38.21%

7月7日雇用統計

失業率:前回3.7% 予想3.7% 結果3.6%

平均時給:前回+4.4% 予想+4.2% 結果+4.4%

注目:旅行関連、エネルギー、住宅関連

週間レビュー:

10年債利回り4.068% 金利上昇、全体的に苦戦

2023年6月26日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ0.05%以下

考えていること:

6月24日戦争中のロシアでの反乱あり。

注目:

週間レビュー:

仕事が忙しくあまり株について準備や考えができない週だった。

2023年6月19日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ0.05%以下

考えていること:

次回FOMCでの利上げを織り込んだうえで株式が非常に好調。

ただし、CMEFedWatchでは1回の利上げ織り込みが進んだのみとなり、24年から利下げの見通し。

調整はあるかもしれないが、再度inするタイミングを失うリスクもあり、あまり細かいことはしないで良いように感じる。

注目:CCL、LUV、YPF 旅行関連がいいように感じるが、自分自身が新たに買い替えるかは微妙なところ。

週間レビュー:

2023年6月12日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ0.05%以下

考えていること:

6/13CPI 前月4.9% 予想4.1% 結果4.0%

6/13コアCPI 前月5.5% 予想5.3% 結果5.3%

6/14FOMC FFレート5.25%を維持。

注目:エネルギー関連

週間レビュー:

ドル高、株高。NASDAQが牽引。10年債利回り3.769%。

政策金利を下げる見通しが否定され、ドル高になったが、株も依然として高く、10年債への折り込みはほとんど変化がない。ソフトランディングの確率が高まったと思われ、そうなのであれば不景気のシナリオに強い投資対象(食品、薬品など)ではなく、直近の業績がよさそうな企業を素直に買えばいいようにも思える。

2023年6月5日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ0.05%以下

考えていること:あまりイベントのない週。来週6/13CPI、6/14FOMC後政策金利発表。

注目:エネルギー関連、フロンティア

週間レビュー:

先週に引き続き小型株が指数を牽引。10年債利回り3.742%

2023年5月29日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ0.05%以下

考えていること:

ドル高がどこまで続くのだろうか。過去の高値である1ドル139円ラインを超え、現在140円。

NASDAQ、特にGAFAM、半導体などが好調継続している。一方で足元の経済も好調そうに見える。小売り決算が全般悪かったこともあり、今までよりは苦しい局面になっているように思える。

雇用統計に注目。

5月31日ポーランドCPI 前月+14.7% 今月+13.0%(前月比予想+0.9%に対し、結果+0.0%)

6月2日 雇用統計

平均時給 前月+4.4% 予想+4.4% 結果+4.3%

失業率 前月3.4% 予想3.5% 結果3.7%

非農業部門雇用者 前月294,000人 予想180,000人 結果339,000人

注目:なし

週間レビュー:

雇用統計後10年債利回り上昇するが、全体的に経済があまり良くない印象(小売り決算、雇用統計)と6月14日FOMCでの利上げスキップ示唆を織り込んだ形か、株価が上昇。特に小型グロース系が元気な週で、これまではNASDAQの上位銘柄による牽引が目立ったが、5月30日~6月2日の4日間に関しては特にラッセル2,000が強かった。

6/13CPI、6/14FOMC後政策金利発表があるが、赤字企業も多い小型グロースやバリュエーションの高いNASDAQが利上げスキップ後継続した場合も今週同様強いか、については警戒している。

2023年5月22日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、NUキャッシュ0.05%以下

考えていること:

5月23日サービス業PMI 予想52.6 結果55.1 前月53.6

5月31日ポーランドCPI

6月2日 雇用統計

注目:PHM パルテグループ

週間レビュー:

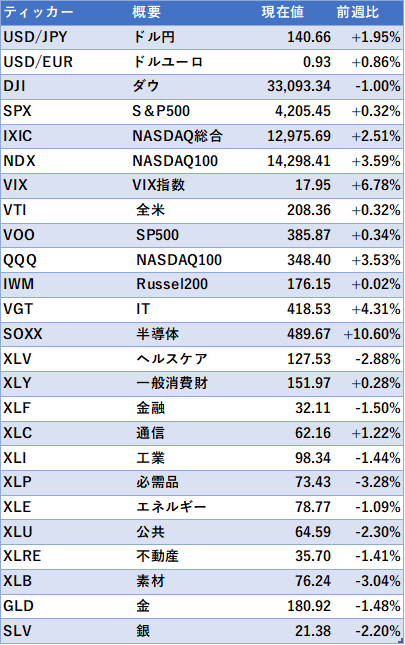

10年債利回り3.806% ドル高 NVDA決算+24%で、半導体SOXX+10.60%、ナスダック、テクノロジー系も好調。他はおおむね苦戦。小売りの決算が悪い。

2023年5月15日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、SQMキャッシュ0.05%以下

考えていること:特になし

注目:なし

週間レビュー:

10年債利回り3.68% ドル高。失業保険申請予想下回り、景気は強く、金利が上昇し、ドルが高くなった。

いっぽう小売業は決算苦戦傾向で、依然としてGAFAM+NVDAなどが52週高値を取っている。

2023年5月8日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、SQMキャッシュ0.05%以下

考えていること:

5月10日 CPI 予想+5.0% 結果+4.9% 前月+5.0%

5月10日 コアCPI 予想+5.5% 結果+5.5% 前月+5.6%

注目:なし

週間レビュー:10年債利回り3.472% ドル高

2023年5月1日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、SQMキャッシュ0.05%以下

考えていること:

5月3日 トルコCPI 予想+51.33% 結果+43.68% 前月+50.51% 予想を大幅に下回る

5/4後 アップル 決算発表

⭕️EPS予想$1.43 結果$1.52

⭕️売上高予想$92.84B 結果$94.84B (-2.5% Y/Y)

└四半期配当を$0.24に増

└追加で$90Bの自社株買戻しプログラム ガイダンス

Q3(Earnings Callより)売上高予想$84.71B 新$80.51B(Q2並みの前比となる見通し)

5月4日 3:00 FOMC政策金利発表+0.25%上げ、5~5.25%に

5月5日 雇用統計 平均時給予想+4.2% 結果+4.4% 前月+4.2%

5月5日 雇用得系 失業率予想+3.6% 結果+3.4% 前月+3.6%

注目:PHM、LEN、BLDR 建築関連がカップ形成中。

週間レビュー:

・地銀株が売られ、5月4日寄時点で逆に経営に問題の無さそうなWALウエスタンアライアンスなどは反発や、長期で見た買い場としてのチャンスがあるのではとかなり悩んだ。

・結果的にリスクが大きすぎると思いスルーした。例えば買ったとたん半値になったとして、そのまま買い持ちできるのか、と言うことあまりに小さいポジションであればほぼ持った意味がないと考え、スルーに至る。

・5月4日、WAL ウエスタンアライアンスは結局-38%下げ、翌日は寄りで30%以上戻した。

・ゴールドが5月4日史上最高値2081ドルになった。その後5月5日反落。様子見。

2023年4月24日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、UALキャッシュ0.05%以下

考えていること:

好調だったゴールドだが金利の見通しが少し暗転したためか、2,000ドル前後で足踏み状態。

大型株決算続く。

4/25後 マイクロソフト、アルファベット 4/26後 メタ 4/27後 アマゾン 5/4後 アップル

基本テックは決算クリア、株価上昇したがアマゾンのみ4月のAWS販売鈍化がカンファレンスコールで説明され、下落。

4/26 ポーランド失業率 予想5.4% 結果5.4% 前月5.5%

4/27 トルコ中銀オーバーナイト金利 予想8.5% 結果8.5% 前月8.5%

4/28 ポーランドCPI 予想15.0% 結果14.7% 前月16.1%

注目:なし

週間レビュー:

2023年4月17日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、LWキャッシュ0.05%以下

考えていること:

先週から大型株の決算が続く。

4/19後 テスラ 4/25後 マイクロソフト、アルファベット 4/26後 メタ 5/4後 アップル

注目:なし

週間レビュー:10年債利回り3.577% 全体としては大きな動きなし

2023年4月10日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOL、LWキャッシュ0.05%以下

考えていること:

4/12 CPI 予想:+5.2% 結果:+5.0% 前月:+6.0%

CPIは予想を下回ったがその後のプライスアクションなどは微妙であり、週末時点では10年債利回りもむしろ上昇していた。コアインフレが予想5.6%に一致し、エネルギー価格は下げたもののサービス関連の価格が減少していなかったことなどが注目されている。

銀行株のJPM JPモルガンの決算後株価+7%。

注目:GDX

週間レビュー:

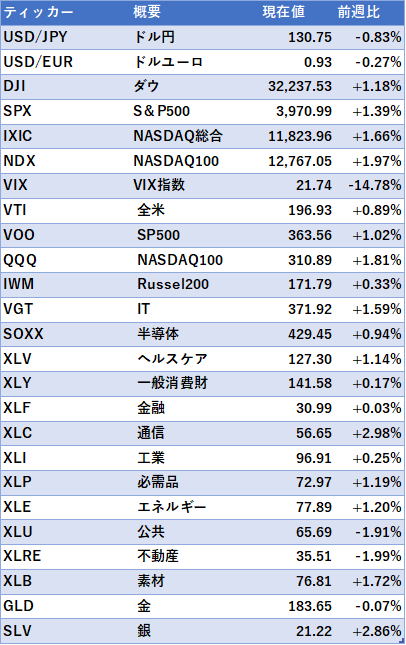

10年債利回り3.520% ドル高、株高 全体的に好調、金融+2.78%、エネルギー+2.65% 不動産・公共セクター苦戦 $EWZ ブラジル+8.38% $EWY 韓国 +5.65%

2023年4月3日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:フルインベストメントを堅持。

4/2 サウジアラビアの50万バレル/日減産発表。石油株が上昇。

4/3 トルコCPI 予想:51.33% 結果50.51% 前月:55.18% 予想を下回る

ジョルト求職予想を下回り、10年債利回り3.3%台に低下、ゴールドが上昇。52週高値水準。

4/7 雇用統計 平均時給 予想:+4.3% 結果:+4.2% 前月:4.6%

4/7 雇用統計 失業率 予想:3.6% 結果:3.5% 前月:3.6%

注目:GDX

週間レビュー:

いてもたってもいられずLW ラムウェストンを1%未満のキャッシュで購入笑 貯金がない

2023年3月27日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:引き続きポジションが縮小したが、フルインベストメントを堅持。

3/31PCEインフレ 予想5.1%、結果5.0%、前回5.3% 予想をやや下回る。

3/31ポーランドCPI 予想15.9%、結果16.2%、前回16.6% 予想をやや上回る。

注目:NKE ONON

靴(スポーツアパレル)だが、2022年はサプライチェーンの乱れから売上が挙げられていなかった企業が決算/株価とも復調していると感じる。

週間レビュー:

23年度第1四半期が終わり、私の見ている限りの国別ETFでは昨年好調だったトルコETFが最も厳しいパフォーマンス、一方ラテンアメリカやユーロ圏の大きな国が比較的年初来好調。

2023年3月19日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:先週大きく下げたため、年初来で最もポジションがやられる。大きなストーリーは崩れていないのでフルインベストメントを堅持。

・3月22日FOMC +0.25%利上げ

注目:なし

週間レビュー:

2023年3月12日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:フルインベストメントを堅持。

・3月13日(月)トルコ 2月小売売上+33.9% 前月+21.8%

・3月14日(火)CPI 予想+6.0% 前月+6.4%

・3月15日(水)ポーランド 2月CPI 前月+17.2%

・3月15日(水)米国小売売上 2月 予想-0.3% 前月+3%

注目:GDX

週間レビュー:

2023年3月6日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

・3月8日(水)ADP非農業部門雇用者数 予想195K 結果242K 前月106K

・3月10日(金)雇用統計 非農業部門雇用者数予想200K 結果311K 前月504K

失業率予想3.4% 結果3.6% 前月3.4%

・3月14日(火)CPI 前月+6.4%

注目:

週間レビュー:

2023年2月27日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

・3月10日雇用統計

注目:なし

週間レビュー:

10年債利回りが一時4%を超える

10年債利回り3.960%、ドル安、株高 NASDAQ、工業、半導体、エネルギー好調

2023年2月19日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

・先週かなりエネルギーにinしたくなったが、短期的にはスルーしてよかった

・22年10月以降は大損となるETFもなく、売買を繰りかえさなくてもいいように感じている

・PCE Priceインデックス 予想+5.0%、結果+5.4% (前月+5.3%)

注目:なし

週間レビュー:10年債利回りは3.953%で終える、ドル高、エネルギー以外全面的に下落

2023年2月12日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

・エネルギーが再び好調。2月10日終値段階で、①XLI -2.94% ②XLE -4.75% ③XLV -7.62%がセクターETFで52週高値まで近い。

・2月14日アメリカCPI 予想+6.2%、結果+6.4%、前月+6.5%。前月からダウンするが予想を上回る。10年債利回りが3.7%台後半に上昇(もともと3.6~3.7%程度だった)ドル円は133円台、円安ドル高に。

注目:XLE

週間レビュー:ドル高、エネルギーが大きく調整 セクターでは工業が堅調 金利も上昇基調で金曜日には一時3.9%台になった割にNASDAQが耐えている印象

2023年2月5日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

2月8日パウエル議長スピーチ

2月8日EIA短期エネルギー見通し

2月14日アメリカCPI

注目:なし

週間レビュー:金利が3.7%台に再上昇し、エネルギーが好調。

2023年1月30日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

1月30日18:00ポーランドGDP 予想+4.8% 結果+4.9%

2月2日 FOMC声明 政策金利+0.25%、あと数回の利上げ予定

2月3日16:00 トルコCPI 予想+53.5% 結果+57.68% 前月64.27%

2月3日 雇用統計 非農業部門雇用者数予想18万5000人結果51万7000人

GAFAMの決算が出そろったが、どこも悪かったと捉えている。

1月20日を終え、S&P500のForward PERは17.0だったが今週の決算を終えて、18.4になり、これは過去5年の18.5以下だが、過去10年の平均17.2より高い(割高)になっている。

しかし今年の年初からはNASDAQが大幅に反発しており、指数の中では

注目:なし

週間レビュー:

2023年1月23日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

1月23日18:00ポーランド12月小売売上 12月予想+17.8%Y/Y 結果+15.5%予想を下回る 11月は+18.4%Y/Y

1月24日引け後MSFT決算発表 EPS〇、売上×、ガイダンス×

EPS予想$2.31 結果$2.32 売上高予想$53.15B 結果$52.7B y/y+2% Productivity and Business Processes 17.0B +7% Intelligent Cloud 21.5B +18% More Personal Computing 14.2B +19%

Q3ガイダンス売上高予想$52.5B 新ガイダンス51.0B(y_y+3%)

1月25日引け後TSLA決算発表 EPS〇、売上〇、納車ガイダンスは不変

EPS予想$1.11 結果$1.19

売上高予想$24.32 結果$24.32B (+37.2% Y/Y) 生産台数ガイダンスの長期CAGR+50%は不変

1月26日22:30 米国Q4 GDP予想+2.6% 結果+2.9%

特定口座のSBI・V全米株式・EMaxisSlim全世界を株式の売却(一時的)を検討している。

テックの決算がここから何かしら崩れると考えているが、ある程度株価には織り込まれているようにも思え、指数自体が大幅にクラッシュすることは無いようにも思える。➡結局何もしないかもしれない。

注目:GLD、GDX

週間レビュー:

2023年1月17日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:GLD、GDX

来週1/24MSFT 1/25TSLA決算発表

1月19日 ネットフリックス決算

ネットフリックス $NFLX Q4決算発表 EPS×、売上〇、

EPS予想$0.54 結果$0.12

売上高予想$7.85B 結果$7.852B(y/y+1.9%) └メンバーシップ+4% └1人当たり売上-4% FY23ガイダンス

EPS予想$2.98 新$2.82

売上高予想$8.15B 新$8.172B

注目:GLD、GDX

週間レビュー:NASDAQ、通信、テクノロジー、エネルギーなどが好調 S&P500はやや下げる 10年債利回りが1/18~一時3.3%台に低下した

2023年1月9日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

月9日~12日 JPモルガンヘルスケアカンファレンス

1月10日 トルコ 失業率 前月10.2% 11月10.2%

10月12日 トルコ リテール売上高 10月+9.3% 11月+12.1% Y/Y

10月13日 ポーランドCPI 11月+17.5% 12月+16.6% y/y

1月12日 アメリカ CPI予想+6.5%、結果+6.5%

大手テック系決算が1月30日週ごろ~マイクロソフト~始まる見込み(ホームページではまだ発表していないが、例年月の後半~GAFAの決算発表がある。メタは1日、アップルは2日に発表決定)

FOMCが1月31日~2月1日

GAFAの決算がネガティブな可能性も高いが、同時期のFOMCがポジティブな可能性も高く感じる。

SBI・V全米株式を全世界に切り替えたいが、例えば1月6日(金)の上昇を取り損ねたりする恐れもあり、切り替えるリスクもあると感じる。もう少し早くしておけばよかったと反省。

注目:MRK、CAG、LW

週間レビュー:

2023年1月2日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

・1月12日 12月CPI

・1月13日(現地、朝)JPモルガン決算発表~金融系決算発表。

・大手テック系決算が1月30日週ごろ~マイクロソフト~始まる見込み(ホームページではまだ発表していないが、例年月の後半~GAFAの決算発表がある。メタは1日、アップルは2日に発表決定)

・FOMCが1月31日~2月1日

来週以降だが、このあたりから市場が少し荒れる可能性もあるのかなと考えている。

なるべく売買はしたくないが、仮に好調が続くのであれば、ポジションンを整えるチャンスも少ないのかもしれないので、頭の片隅には入れておく。

1月上旬からラリーが続くならばどこかで一息つくタイミングでポジションを整理することを事前に準備しておきたい。

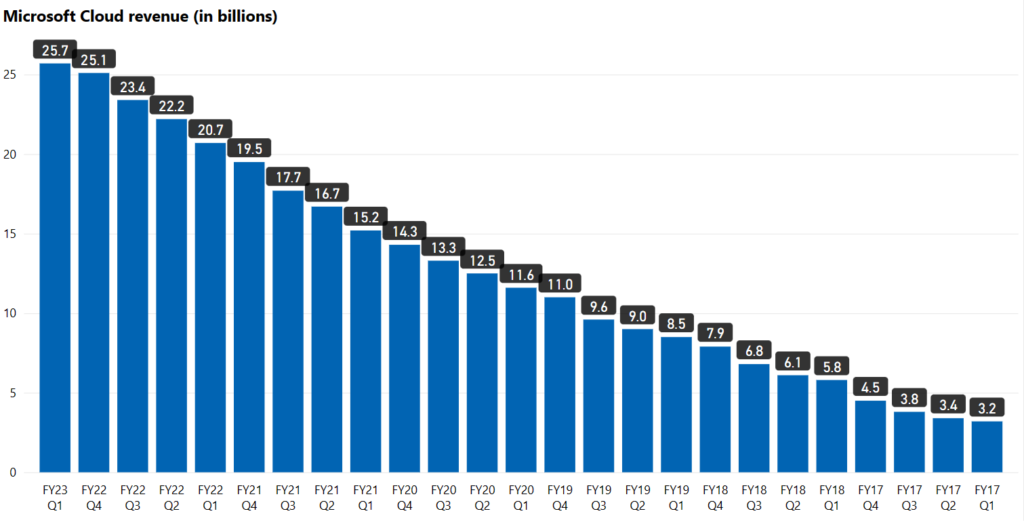

例えばマイクロソフトクラウドの売上高成長はずっと続いているが、こういった好調が止まる(伸びがより鈍化する、なくなる)などがあった場合、GAFAが多く占める指数が苦戦することもあり得ると考える。

注目:XLV、MRK

週間レビュー:ヘルスケア以外、全面高。ドル円が年初一時130円を割ったが、132円台に戻す。

大型株ではテスラ、マイクロソフト、が苦戦

保有のTURが木曜日-8%程度下げたが、金曜日+5%程度反発、50日移動平均線の上で推移し、触れていない状況。

2022年12月26日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

アノマリー的には良い月である12月だが指数が下げている

クリスマス前後はアノマリー的には良いので特にポジションの変更はしない

ここ数年トレードが多すぎたと思っており、売買を減らした落ち着いた管理をしようと思っている

2022年がエネルギーの年だったので次はヘルスケアなんじゃないかと思っている

注目:特になし

週間レビュー:

2022年12月19日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

12月20日 11月建築許可

予想1.485M 結果1.342M 10月1.512M 予想、前月を下回る。長期の下落傾向。

12月24日 新築住宅販売 予想600k 10月632k

来週月曜日はクリスマスで休場。クリスマスラリー(前後3日=21日(水)、22日(木)、23日(金)、27日(火)、28日(水)、29日(木)

イーライリリーの糖尿病薬、マンジャロ(Mounjaro)、トルリシティ(Trulicity)、がFDAの不足やくリストに。24年末に供給2倍を目指すとのこと。Mounjaro:22年Q3売上高$187.3M、Trulicity:22年Q3売上高1,850.4M。イーライリリーの売上高が6,941.6Mのため、単純に上記2種の薬の売り上げが2倍になれば+29.3%の売上高成長になる。

避けるべき投資対象があるように感じる。個別株をしばらくやってきて思うのが、攻めが重要ではなく、長期的に成長するマーケットの中で地雷を避けつつ少し居心地の良い場所を探すこと、のように感じる。

ディフェンシブな銘柄が比較的安全そうで、GAFA、半導体、住宅などのセクターは今あえて選ばなくて良いと感じる。業績回復株も不況が近い状況で、どうなるか分からないので避けている。

注目:XLV、XLP

週間レビュー:ダウ、エネルギーが好調。ブラジルやラテンアメリカも好調。

2022年12月12日週

保有:SBI・V・全米株式、E-MaxisSlim 全世界株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:

12月13日CPI予想前年+7.3% 結果+7.1%

12月15日朝4:00政策金利発表、4:30FOMC後プレスカンファレンス

デッドキャットバウンスに関して、今年一本調子で落ちてきた小型株、というのが多すぎるため狙うべきか考え中。デッドキャットバウンス狙いもいいがタイミングと銘柄を間違えると意味をなさないため、今のところはやらないつもり。

★が直近決算クリア銘柄

ASAN MarketCap $3.07B Short% Float 15.43% Short% Shares 11.81%

DDD MarketCap $1.21B Short% Float 10.96% Short% Shares 7.78%

COIN MarketCap $10.39B Short% Float 23.44% Short% Shares 26.44%

UPST MarketCap $1.39B Short% Float 35.38% Short% Shares 30.44%

TDOC MarketCap $4.40B Short% Float 20.64% Short% Shares 18.11%

U MarketCap $13.67B Short% Float 10.01% Short% Shares 7.82%

AFRM MarketCap $3.29B Short% Float 19.61% Short% Shares 18.33%

DOCS MarketCap $6.85B Short% Float 16.34% Short% Shares 13.72%

MNDY MarketCap $4.80B Short% Float 13.02% Short% Shares 5.67%★

MCW MarketCap $3.01B Short% Float 21.76% Short% Shares 5.86%★

HCP MarketCap $5.56B Short% Float 11.21% Short% Shares 9.23%★

APP MarketCap $3.85B Short% Float 11.05% Short% Shares 6.08%

BMBL MarketCap $4.32B Short% Float 13.74% Short% Shares 8.29%

XMTR MarketCap $1.89B Short% Float 20.14% Short% Shares 12.33%

注目:XLV、XLP

週間レビュー:

2022年12月5日週

保有:SBI・V・全米株式、FM、TUR、EPOLキャッシュ1%以下

考えていること:12月13日(来週)CPI

注目:XLV、XLP

週間レビュー:

2022年11月28日週

保有:SBI・V・全米株式、VTI、RPRX、DAL、RCLキャッシュ2%

考えていること:先週とほぼ同じ

大体ポートフォリオの半分が全米株式で、これは変更するつもりがないが、VTIを変更し、リスクを取っても良いかと思っている。

新型コロナウイルス発生時は投資経験が浅く、キャッシュ比率が高すぎたことが課題だったが、今回はリスク許容度を考えて勝負する時が来たのかもしれないと思っている。

11/30 ADP非農業部門雇用者数 11月が発表。予想20万人に対し、結果12万7千人と大幅に下回る。雇用人数500人以上の大規模事業者が-68,000人、部門別では工業-10万人、プロフェッショナル&ビジネスサービスー7万7千人、レジャー&ホスピタリティが+22万4千人などの変化が大きかった。

注目:

週間レビュー:

ダウが強い。エネルギーが好調続くが、ヘルスケア、公共、必需品なども52週高値付近。

個別銘柄も52週高値更新が増えてきている。

2022年11月21日週

保有:SBI・V・全米株式、VTI、RPRX、DAL、RCLキャッシュ2%

考えていること:

大体ポートフォリオの半分が全米株式で、これは変更するつもりがないが、VTIを変更し、リスクを取っても良いかと思っている。

新型コロナ発生時は投資経験が浅く、キャッシュ比率が高すぎたことが課題だったが、今回はリスク許容度を考えて勝負する時が来たのかもしれないと思っている。

11/24 新規住宅販売

11/24 サンクスギビング

注目:利回りは11/16時点

EWW 経費率0.50%分配利回り2.63%★

EPHE 経費率0.57% 分配利回り1.79%

TUR 経費率0.57%FM 経費率0.79% 分配利回り2.09%★

EPOL 経費率0.61% 分配利回り2.45%★

FM 経費率0.79% 分配利回り3.39%★

週間レビュー:

ヘルスケア、必需品、公共セクター以外がやや苦戦。

2022年11月14日週

保有:SBI・V・全米株式、VTI、RPRX、DAL、RCLキャッシュ2%

考えていること:

あまり考えを変えていない

GAFAMや小型グロースを避けることが最重要と考える

小型グロースは前週も決算ミス企業が多く

注目:ヘルスケア、ソーラー

MRK メルク AMGN アムジェン BMY ブリストルマイヤーズ

TURは長期レンジを抜けブレイクアウト中

2022年11月7日週

保有:SBI・V・全米株式、VTI、RPRX、DAL、RCLキャッシュ2%

考えていること:

・GAFAMや小型グロースを避けることが最重要と考える。

・11/10 CPI予想前年+8.0% 結果+7.7%。前月8.2%と下回る。これを受け長期金利急落、株価上昇。

注目:ヘルスケア、ソーラー

MRK メルク

・2000年の高値92.19ドルを今年超えた。

・EPSガイダンスがほんの少し低いが決算が安定している印象。

AMGN

直近のブレイクアウト。決算クリア。

BMY

ブレイクアウト近い水準。決算クリアしている。

TUR

直近4年間での抵抗線が30ドル付近なのでそろそろ近い水準。※過去5年の週足チャート。

2022年を見ると米株不調と全く逆行するようなチャートになっている。

週間レビュー:

強烈な上げ。金曜日ヘルスケアが下がったが理由がよくわからない。ドル円は146.62円➡138.815円に下げる。

2022年10月31日週

保有:SBI・V・全米株式、VTI、RPRX、DALキャッシュ2% ※きちんと計算したらキャッシュは2%以下だったので修正。

考えていること:

11/2 米国 ADP非農業部門雇用者数発表予想190K 前月208K

11/3 日本時間3:30~FOMC 声明

小型株決算に徐々に移っていく。ウォッチ継続と、素早いinを行う。

特に11月は不要な飲み会の予定などを入れず、相場に集中をなるべく高められるようにする。

最近指数の上昇が激しいがFOMC前後も注意。

注目:

RCL、CCL CCLのほうが安いと感じているが、RCLのほうが高級路線という認識。22年に入ってからの株価下落も緩やか、比較的回復が早いのはRCLなのかもしれない。クルーズ内の北米比率はNCLH>RCL>CCL。業績回復株でDALを買ったがクルーズも今業績、株価とも明らかに回復している。

ENPH 決算良かった。直近ずっとクリア。

週間レビュー:

10年債利回り4.163% 2年債利回り 4.658%

2022年10月24日週

保有:SBI・V・全米株式、VTI、RPRX、DALキャッシュ2%

考えていること:

・10/26 新規住宅販売予想585K 前月677K 結果603K

・10/27 GDP予想+2.4% 結果+2.6%

・10/28 中古住宅保留(9月、前月比) 予想-5% 前月-1.9% 結果-10.2%

4か月連続のマイナス。高インフレによる金利上昇で需要が減少している。

・GAFAM他大型株の決算発表

→GOOG、AMZN、METAが厳しい。全体的に厳しいがAAPLのみ決算後上昇。インターネット広告鈍化。Metaについては全社の売上高が前年を割る。

注目:

週間レビュー:

2022年10月17日週

保有:SBI・V・全米株式、VTI、RPRX、DALキャッシュ2%

考えていること:

・決算シーズン本格化。

・金融系の決算はコンセンサスに対しては意外と15日時点では悪くない。MSがミス。

・業績回復株のDALはEPSをミスしたが、ガイダンスが強かったのでin。

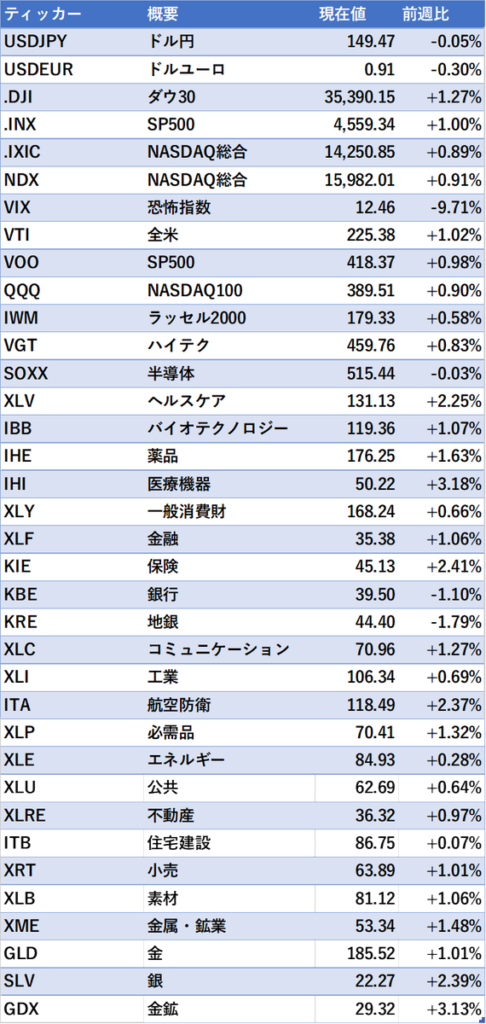

・10月18日(水)22:15 9月鉱工業生産発表 前回8月は前年+3.68%。4月以降4か月連続で低下している。

注目:なし

週間レビュー:

9月鉱工業生産予想前月+0.1%、結果前月+0.4%

ダウが50日移動平均線に一瞬タッチ。

金融系決算は全体的に悪くなかった。

大型株を中心に決算をウォッチしているが、ここまで40企業ウォッチ、EPSミスが4企業。

2022年10月10日週

保有:SBI・V・全米株式、VTI、RPRX キャッシュ2%

考えていること:

じっくり取り組みたい。あまり売買をしたくないと感じる。

本音ではホテル・航空・クルーズを業績回復株として買いたい気持ちがあるが、いずれも52週安値近い水準。10/12デルタ航空決算とその後の株価に注目。

ホテル・航空・クルーズ:

・ポジ理由 業績回復、低PER。

・ネガ理由 クルーズのForwardPEは歴史的に見て安くない、52週安値付近銘柄多数、不況時に良い株か疑問 例えば自分自身でも新型コロナ前より出張が減っていて、ほとんどリモートで過ごすようになったことが理由。

10月13日CPI発表。予想前年+8.1%。結果+8.2%。

週後半くらいから本格決算シーズンが始まる。

注目:なし

週間レビュー:

2022年10月3日週

保有:SBI・V・全米株式、VTI、RPRX キャッシュ2%

考えていること:

マーケットの底付近であることを狙い先ずは分散のきいた投資対象にイン。QQQやVTとかでもいいのかと思ったが、とりあえず今は米国の底であるという仮説と分散を理由にVTI(全米株式)に。

理想的には将来は投資信託分はコア、VTI分はサテライトとしてリスクを抑えて投資を続けたい意向だが、仮に強いブル相場になった場合は考え方を変える必要がありそう。

注目:なし

週間レビュー:

アルゼンチンのYPFやHESなどの石油株が52週高値。金曜日には52週安値を更新する銘柄が多数。

月、火とマーケットが上昇したが、金曜日雇用統計後に大きく下落。

雇用統計では9月平均時給32.46ドル。前年+5.0%。前年比ベースでは8月の+5.2%より下がった。

非農業部門雇用者数は予想250Kに対し結果263Kと予想を上回る。

2022年9月26日週

保有:RPRX キャッシュ90%超

考えていること:

9/27 5:00 FOMCメンバー クリーブランド連銀総裁 メスター談話

9/27 20:30 パウエル議長発言

9/28 23:10 FOMCメンバー NY連銀前総裁 ウイリアムダドリー談話

9/30 1:00 コアPCEインフレ率発表

9/30 21:30 コアPCEインフレ率発表

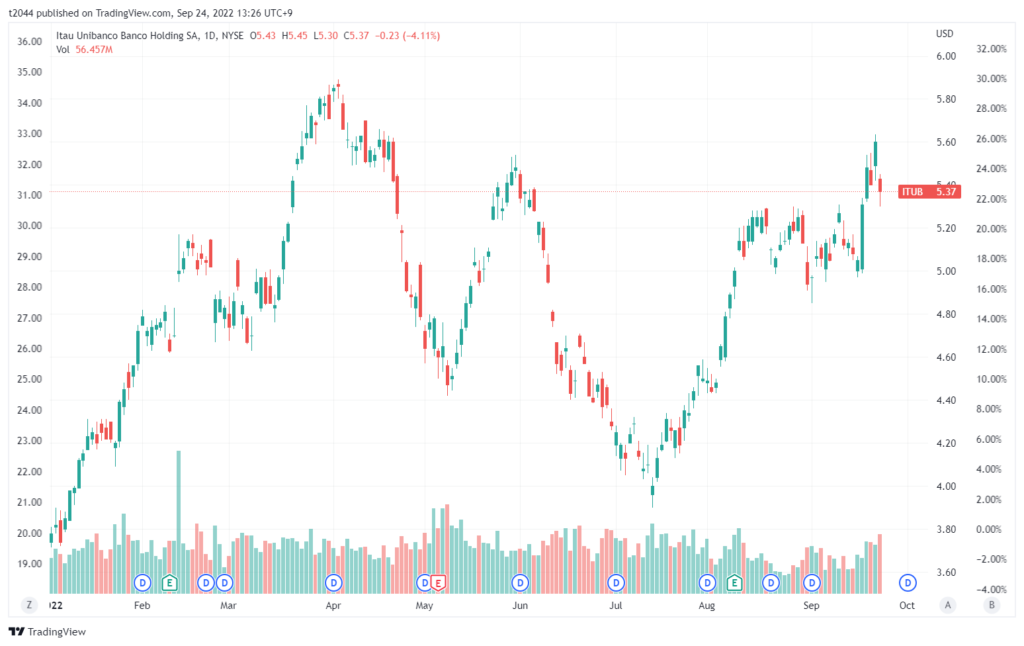

注目:ITUB イタウ銀行

52週高値近い。

週間レビュー:

コアPCEインフレ予想4.7%に対し、結果4.9%。

米国 シカゴ購買部協会景気指数予想51.8に対し、結果45.7。2020年6月以来27か月ぶりに50を割り込む。

2022年9月19日週

保有:RPRX キャッシュ90%超

考えていること:

9/22早朝政策金利発表。+75BPとこれまでの予想通り。

注目:なし

週間レビュー:

CME Fed Watchによる利上げ予想は11/2 +75BP(72.9%)、12/14+50BP(70.6%)

(2023年)2/1が+25BP(66.6%)となっている。23年12月時点での予想はばらついているが、大まかに言って、23年度は利上げが止まり、金利が水平飛行、12月頃にようやく利下げになるか、という状況が予想されている。

個別株ではGISゼネラルミルズ、決算受け、52週高値更新。

9月23日(金)もマーケット荒れ、52週安値銘柄が続出。安値も複数セクターにまたがっている。引け前に一時VIX指数が32を超えた。

XLI(工業ETF)が52週安値、GOOG、MSFT、META、NVDAも52週安値。さらにエネルギーセクターが23日金曜日に大崩れした。

2022年9月12日週

保有:RPRX キャッシュ90%超

考えていること:

9月13日CPI 予想前年比+8.1%。前月+8.5%から2か月連続のマイナス予想。

コアCPIは予想+6.1%、前月+5.9%

9月15日小売り売上高予想前月+0.2%、前月+0%、鉱工業生産前月比予想+0.2%、前月+0.6%

注目:なし。

週間レビュー:

FDX フェデックス 利益警告 EPS予想$5.10 新ガイダンス$3.44 売上高予想$23.5B 新ガイダンス$23.2B 通年のEPSガイダンス$22.5~$24.5を撤回 9/16株価▲21.4% 52週安値

IP インターナショナルペーパー フェデックスの利益警告にてパッケージ輸送が弱っているため、ジェフリーズがダウングレード。 9/16株価▲11.21% 52週安値

NVDA、META、ADBEなど52週安値。

2022年9月5日週

保有:RPRX キャッシュ90%超

考えていること:レイバーデー明けの週。静観予定。

注目:なし。

週間レビュー:

出来高は少なかったが力強く上昇した週だった。

2022年8月29日週

保有:RPRX キャッシュ90%超

考えていること:短期金利が上昇。ジャクソンホールでのパウエル氏タカ派発言もあり、悲観的な状況がしばらく続くのでは、と考えている。

注目:なし。

週間レビュー:

金鉱株 NEM52週安値。通信VZ 52週安値。ベライゾンなどはディフェンシブでよいかと思っていたが今の段階では安値付近。

ニューヨーク連銀のジョン・ウィリアムズ総裁は、インフレが抑制されるまで金利は上昇し続け、これらの水準にとどまると予想していると述べた。

ウィリアムズ氏は、金利をどこへ向かわせたいのかは具体的に述べていないが、インフレ率を下げるには実質金利がプラスになる必要があると考えていると指摘した。

国際ビジネス、ワールドニュース&グローバル株式市場分析 (cnbc.com)

2022年8月22日週

保有:BMY、VRTX、RPRX、PXD、CVXキャッシュ50%くらい

考えていること:

・23日:新築住宅販売

・24日:中古住宅販売保留/原油在庫

・25-27日ジャクソンホールシンポジウム

注目:食品・ヘルスケアプランなど。

週間レビュー:

8/26金曜日のFinviz mapが以下。ジャクソンホール後パウエル議長タカ派姿勢に市場下落。

2022年8月15日週

保有:BMY、VRTX、RPRX、PXD、CVXキャッシュ50%くらい

考えていること:

HD LOW WMT TGTなど小売りの決算がある。賃金上昇を商品単価の増でカバーできるのか注目。

7月の小売売上も発表あり。

2020年~IPOで比較的株価・決算問題なさそうな銘柄としてRPRX、ZI、DRVNがあると考えている。

ZIに関して売上高成長率54%(22年Q2)、だがざっくり「営業関係」ということではCRMも実は+24%(22年Q1)も伸びている。

ZIの22年売上ガイダンス中央値で$1.085B、CRMはガイダンス中央値で31.75B売上高が30倍くらい違うので、業界のリーダーが伸びているというのは良いと考える。

不安点はForwardPEが48倍の点。

広告関係ではTTD決算がよかった。過去もほぼミスがない銘柄。ただ、今後広告の市場が成長鈍化するならば、バリュエーションの低下が懸念される。

おとなしく、直近で業績のよさそうな銘柄に固めるのがよさそうと感じる。

注目:

DIS ウォルトディズニーカンパニー 決算良かった。

HUBB ハベル 電気ソリューションと公共事業ソリューションを行う。

ADP オートマティックデータプロセッシング 給料計算ソフトウェアや人材派遣。カップ形成、7月末好決算でブレイクアウト。過去最高値更新中。

CSL カーライルグループ 7/28の決算がよくその後株価が伸び新高値更新。

WMS アドバンスド・ドレナージシステムズ8/4決算後好調、新高値更新。ガイダンスも〇。ビルなどに排水を提供する。

週間レビュー:金曜日にハイテク・小型株が大幅下落。コモディティ・半導体・半導体・通信など苦戦。

2022年8月8日週

保有:BMY、VRTX、RPRX、PXD、CVXキャッシュ50%くらい

考えていること:

8月10日 CPIが最重要ととらえる。予想は前年+8.9%。(6月は+9.1%)、エネルギーや食料品を除くコアCPIの予想は前月+0.5%、(6月は前年+0.7%)、いずれも下げることを想定している。

ゴールドマンがコアCPIの見通し変更。2022 年 12 月のコア PCE インフレ率が前年比 4.5% (前回予想 4.2 %) 、2023 年 12 月は 2.6% (前回予想 2.5 %)と予想。➡インフレはより悪化するのでは。という見通し。

FRBのミシェル・ボウマンが先月の0.75%の利上げと、今後の同様な利上げ継続必要性を述べた。

8/7現在9月+0.75%の利上げ予想が約70%。(データ元:CME fed watch)

10日CPIは予想を下回り前年+8.5%。エネルギーを中心にインフレ鈍化。コアCPIも全月+0.3%、エネルギー・食品除くインフレも鈍化。特にCPIが予想を下回ったのは2021年2月以降はじめて(18か月ぶり)。

インフレ圧力低下を感じ市場は好感した週だった。

注目:

CSL カーライルグループ 7/28の決算がよくその後株価が伸び新高値更新。

WMS アドバンスド・ドレナージシステムズ8/4決算後好調、新高値更新。ガイダンスも〇。ビルなどに排水を提供する。

週間レビュー:

2022年8月1日週

保有:BMY、VRTX、RPRX、PXDキャッシュ65%くらい

考えていること:

8月10日CPIが最重要ととらえる。予想は前年+8.9%。(6月は+9.1%)、エネルギーや食料品を除くコアCPIの予想は前年+0.5%、(6月は前年+0.7%)、いずれも下げることを想定している。

8月5日の雇用統計では非農業部門雇用者数が予想より上回るなど、強いデータだった。これまでの市場はリセッションを織り込んだ形でNASDAQを中心に上昇してきた認識だが、少し風向きが変わったかな、という金曜日。

注目:XOM、CVX 明らかに好決算。

XOM Earnings: ExxonMobil reports record profit for Q2 amid 71% revenue growth | AlphaStreet

アルファストリートというところの決算分析がわかりやすい。

2022年7月25日週

保有:BMY、VRTX、RPRX、PXDキャッシュ65%くらい

考えていること:

28日21:30~Q2のGDP

CME Fed Watch Toolの利上げ予測は

7月24日時点

7月+0.75%(80%)、9月+0.5%、11月+0.5%、12月+0.%、年末段階で3.25-3.50%の政策金利の予測

28日早朝発表FRB声明あり。➡結果+0.75%、今後について更なる引き締め示唆も、利上げペースの緩和となることに反応してか、NASDAQを中心に伸びた。

GDP:-0.9%。

FOMC後7/29に10年債利回りが2.6%台まで低下。ドル円が134円台となり、その後Q2GDP発表後最安でドル円132円台まで低下。

週間でS&P500は4%以上上昇。

中国製造業PMIが予想50.4に対し、結果49.0、前回50.2に対しても予想に対しても下回る。

注目:

GPC ジェニュインパーツ 自動車用交換部品の企業。配当$3.58(7/25時点2.51%)66年連続増配を発表している。18日週(22日金曜日)で22年1月5日の$142.97だった52週高値&過去最高値更新、終値$144.59

SCI サービスコーポレーションインターナショナル

2022年7月18日週

保有:BMY、VRTX、RPRX、PXDキャッシュ65%くらい

考えていること:

7/13のCPIは悪かった。(予想+8.8% 結果+9.1% 前月+8.6%)、長期金利(10年債)は3%を割った水準で推移。

長短金利の逆イールド(週末時点で10年債利回り2.91%、2年債利回り3.12%)が発生している。

CME Fed Watch Toolの利上げ予測は

7月14日(CPI発表直後)時点

7月+1%、9月+0.75%、11月+0.25%、12月なし、年末段階で3.5-3.75%の政策金利の予測

7月16日時点

7月+0.75%、9月+0.75%、11月+0.25%、12月+0.25%、年末段階で3.5-3.75%の政策金利の予測

1、利上げのペースが速まる、という予測

2、年末段階の金利の見通しは変わらない、という予測

がメインとなっている。

AAA Gas Prices 全米平均ガソリン価格は6月14日が最高値だった。このままエネルギー価格が下がるのであれば、8月発表の7月CPIでのインフレ鈍化、9月発表の8月CPIでインフレ鈍化➡9月21日FOMCでの利上げ幅減少が最短のシナリオと考えている。

サプライズがなければこの9月辺りが買い場になるのかもしれない。と考える。(変更なし)

6月の小売売上は全体で前月+1%、ガソリンが+3.6%と最大で、全体の小売売上$695Bのうち、ガソリンは76Bで11%を占める。

ガソリンの単価は7/15時点ざっくりと前月比10%程度下落しているが、消費量が変わらなければCPIを1%程度引き下げる要因になる計算。だが、ガソリン以外の価格上昇が1%であればCPI引き下げ要因にはならず、来月もCPIは高いのではないか、とうっすらと思っている。

金融系決算始まる。ティッカーC:シティグループだけよかった。他はコンセンサス未達。特に投資銀行部門が苦しい。UNH ユナイテッドヘルス 通年ガイダンスEPSちょっと届かないが、悪くなかった。

注目:

・GIS 週中下げたがずっとよさそう。好決算でブレイクアウト、上場来高値更新後も新値を取っている。

・TAP モルソンクアーズ 52週高値&長期でもカップ形成

2022年7月11日週

保有:BMY、VRTX、RPRX、キャッシュ75%くらい

考えていること:

7/13のCPIが一番の不安材料

7/9時点のCME Fed Watch Toolの利上げ予測は

7月+0.75%、9月+0.5%、11月+0.5%、12月+0.25%、年末段階で3.5%の政策金利で、2023年1月なしというもの。

CPIがほとんど改善していないなどの状況であればこれらが動く可能性がある。逆にCPIの結果が良ければ利上げのスピードや到達点が下がる可能性がある。

AAA Gas Prices 全米平均ガソリン価格は6月14日が最高値だった。このままエネルギー価格が下がるのであれば、8月発表の7月CPIでのインフレ鈍化、9月発表の8月CPIでインフレ鈍化➡9月21日FOMCでの利上げ幅減少ということは考えられると思うが、すでに利上げ幅減少(+0.75%➡0.5%)は織り込まれている状況。

サプライズがなければこの9月辺りが買い場になるのかもしれない。と考える。

注目:

・VRTX 52週高値更新中

・GIS 好決算でブレイクアウト、上場来高値更新後も新値を取っている。

・KO、MNST、PEP 飲料などが比較的新値に近い。

2022年7月4日週

保有:BMY、VRTX、RPRX、キャッシュ75%くらい

考えていること:

7/13(来週)のCPIが一番の不安材料

注目:ディフェンシブ銘柄 GIS ゼネラルミルズが先週好決算で、史上最高値。

2022年6月27日週

保有:BMY、VRTX、RPRX、キャッシュ75%くらい

考えていること:

6/27中古住宅販売保留・コア耐久財受注 6/29パウエル氏発言 6/30失業保険申請数 発表あり

10年債利回り、2年債利回りが金曜日に低下。

6月のISM製造業景気指数が2年ぶりの低水準を受けリセッション懸念高まったらしい。

注目:ディフェンシブ銘柄

2022年6月20日週

保有:BMY、VRTX、RPRX、キャッシュ75%くらい

考えていること:

0.75%の利上げを受けマーケットの混乱がさらに高まるのではないかと考えている。

→むしろ反発した。BMY・VRTXは6月24日(金)新高値更新。ほかにもLLY、UTHRなどが新高値。少し主役が変わりつつあると感じる。

S&P500指数は金曜日から5連騰し回復。ただ、ダウントレンドの中にあるように見える。

一応5日間の値動きはフォロースルーデイの定義を満たす。次回FOMCは7月26日~27日で、その前後に波乱があるかもしれないと思っており、引き続きテクニカルがよさそうでも警戒は必要に思える。

注目:ディフェンシブ銘柄

2022年6月13日週

保有:NAT、BMY、VRTX、RPRX、YPF、キャッシュ60%くらい

考えていること:

FOMC週。50BPの利上げが6月12日時点では織り込まれている。

先週CPIを受けてマーケットが荒れた。S&P500は終値ベースでは今年で2番目に安い。

注目:なし

6月15日 FOMCにて0.75%利上げあり。利上げ幅としては1994年以来最大。

2022年6月6日週

保有:NAT、BMY、VRTX、RPRX、YPF、キャッシュ60%くらい

考えていること:6/14-15のFOMCを控えた週。

6/10 21:30コアCPI 発表ありCPI Home : U.S. Bureau of Labor Statistics (bls.gov)

注目:なし

2022年5月30日週

保有:NAT、BMY、VRTX、RPRX、YPF、キャッシュ60%くらい

考えていること:23日週の反発があったが、主に指数と金利に注目したい。

注目:石油・公共・ヘルスケア

2022年5月23日週

保有:NAT、BMY、VRTX、RPRX、EURN、SBLK、HES、YPF、EE、キャッシュ15%くらい

考えていること:

先週(16-20週)で小売業の決算暗転(インフレによる人件費高騰)、S&P500のベアマーケット入り(1/4高値 4818.62、20%ダウンで3854.89だったがその線は踏みとどまっていた➡5/21安値3810.32)。10年債利回りは少し下がっている。

小売業の決算を受けてか不明だが、その段階でKOやKなどの比較的堅調だった銘柄のチャートも大きく崩れる

主要ETFで52週安値付近はVOO、VTI、QQQ、XLI、XLF、

これまで比較的堅調だったXLPについてもきつい下げで安値付近。

XLB、GLDなどもあまり良いチャートに見えず。

キャッシュポジションを増やすタイミングを考えていたが、一部実施。結果週末の上げについては取れず機会損失をしたと感じたが、どこかでキャッシュを増やしたい意向だったのであまり気にしないことにしている。

10年債利回りが下落し、債券が買われた。将来の景気見通しが暗くなったという意味に捉えているが、債券が買われたのに反応し、少し遅れて木、金と株式も反発をした認識。

NASDAQは7週下落したのちの反発。その他各指数も今週はプラスで終えた。

S&P500は5月17日の高値を金曜日に超えたがあまり木曜日は$2.375B、金曜日は$2.119B、と出来高が小さい為、あく抜けと言える状況なのか懐疑的なため、キャッシュポジションを下げ過ぎないリスク管理を行う。

JWMの決算。ノードストローム店舗は+23.5%成長、ノードストロームラックは+10.5%成長、店舗売り上げは+18.7%成長。特に洋服の旅行やビジネスシーン用途での買い替え需要が強かった模様。

注目:石油・公共・ヘルスケア

2022年5月16日週

保有:NAT、BMY、VRTX、EURN、SBLK、HES、YPF、EE、キャッシュ15%くらい

考えていること:

・5月17日パウエル議長コメントでは引き続きインフレを警戒しているというような内容。マーケットは17日少し反発、コメント後はあまり動かなかったが高いまま終了。

・WMT・TGT・ROSTなど小売りの決算が悪い。

・WMTはインフレ影響・サプライチェーン影響などがEPS見通しを悪化させている

・5月19日 フィラデルフィア連邦準備制度理事会製造業景気指数予想16.0結果2.6 大幅に下回る。2.6のスコアは2020年6月以降最低水準。

フィラデルフィア連邦準備制度理事会製造業景気指数は、フィラデルフィアの一般的な景況感の相対的なレベルを評価したものです。指数が0を上回ると状況が改善し、下回ると状況が悪化することを示す。このデータは、フィラデルフィア連銀管内の約250の製造業者を対象にした調査から作成されたものです。

注目:石油・ヘルスケア・公共など

2022年5月9日週

保有:NAT、BMY、VRTX、EURN、SBLK、HES、YPF、EE、キャッシュ15%くらい

考えていること:

5月11日(水)CPI発表CPI Home : U.S. Bureau of Labor Statistics (bls.gov)

・【FOMC】インフレが強く引き締め局面が続く。

・5月利上げ+0.5%、6月+0.5%、7月+0.5%の可能性を示唆。

・QT開始。6月減額キャップは米国財務省証券300億ドル、住宅抵当証券175億からスタート。9月には引き締めを加速させ、米国財務省証券600億ドル、住宅抵当証券350億ドルへ。

・ヘルスケアのチャートが崩れてきたように感じる

注目:エネルギー、公共、生活必需品、保険の中でチャートが良く決算が良いなどの銘柄。

PXD パイオニアナショナルリソーセズ

シェールオイル。

好決算、特別配当、ブレイクアウト

K ケロッグ

食品。

2020年の終値ベースの上値抵抗線突破。決算売上・EPS・ガイダンスクリア

2021年営業CFマージン11.99%

2022年5月2日週

保有:NAT、BMY、VRTX、JAZZ、EURN、SBLK、HES、YPF、EE、キャッシュなし

考えていること:

FOMCがある。先週末大きく下げ、2週連続下げた。FRBから緩和的なコメントはないものの、今以上に悪くなる様子が想像しずらいと思っている。

GAFAM・TSLA決算は、アップル以外全部ミス、アップルもガイダンスにサプライチェーン不安あり、マーケットが動いた。今週以降ハイパーグロース系は反発するかもしれないが、上位銘柄が売られるリスクもある。※FBはガイダンスミスだがDAU改善で大幅上昇した。

年初来パフォーマンスGOOG:-20.75%、AMZN:-27.07%、FB-40.78%、AAPL:-13.38%、MSFT:-17.10%、QQQ:-22.02%

・【FOMC】インフレが強く引き締め局面が続く。

・5月利上げ+0.5%、6月+0.5%、7月+0.5%の可能性を示唆。

・QT開始。6月減額キャップは米国財務省証券300億ドル、住宅抵当証券175億からスタート。9月には引き締めを加速させ、米国財務省証券600億ドル、住宅抵当証券350億ドルへ。

・JAZZ=決算ミスのため売り

・小型グロースがことごとく売られた週。外しておいて怪我は防げたがなかなか利が出せない。HESは新高値更新。

注目:なし。引き続きエネルギー、ヘルスケア、公共、生活必需品などを中心に考える。※逆にIT,SaaS,半導体,金融,は避ける

2022年4月25日週

保有:BMY、VRTX、JAZZ、EPOL、EWW、EURN、SBLK、HES、YPF、EE、キャッシュなし

考えていること:

思ったより早いタイミングで下落があった。6月の利上げ+0.75%折込によるものと整理している。

6月+0.75%の利上げが急激に織り込まれている#米国株#株式投資 pic.twitter.com/qkBqqpSqwH

— 𝐓🇺🇸投資勉強中 (@dangerousteee) April 22, 2022

逆にすでに織り込まれた材料なのであれば、これ以上の金利見通しへの恐怖からの下落は無いのかと思っている。

今後はFRBのクワイエットピリオド(ブラックアウトピリオド)についても頭の片隅に入れておくべきなのかと思った。

✍️ブラックアウト期間

— 𝐓🇺🇸投資勉強中 (@dangerousteee) April 23, 2022

blackout period

インサイダーが情報を出すことを止めたり制限したりする期間

2022年のFRBのブラックアウト期間は以下

Jan. 15-27

March 5-17

April 23-May 5

June 4-16

July 16-28

Sept. 10-22

Oct. 22-Nov. 3

Dec. 3-15https://t.co/DAN0s8E8x9

25日早朝にフランス大統領選の結果が出る。

GAFAMの決算。

4月27-29くらいは反発しそうなチャートだったが、読めなかったのでグロースはスルー。

結果的に28日(木)飲み反発したため難しい状況だったと思う。

ドルが強すぎるのでいったんEWW・EPOL損切。

注目:

NFLX ネットフリックス 今週36%下落 会員数増加見込みだったところ減少だった。という決算での記述によるものと思われる。ネットフリックスに関わらず在宅要素の強い銘柄に対しては少し慎重に考えるようにしている。

Paid net additions were -0.2m compared against our guidance forecast of 2.5m and 4.0m in the same quarter a year ago.

FINAL-Q1-22-Shareholder-Letter.pdf (q4cdn.com)

2022年4月18日週

保有:BMY、VRTX、JAZZ、EPOL、EWW、EURN、SBLK、HES、YPF、EE

考えていること:

売り時を考えている(継続)

エネルギー、公共、小売り、商業不動産、必需品、ヘルスケアが良い

DAL決算もあり、ここのところ旅行関連も良いように見えるが、おとなしく新値銘柄をプレイしたほうが良いように思える

注目:

PKG パッケージングコーポレーションオブアメリカ

包装用資材メーカー。商品輸送用の段ボール紙と波型包装製品を手掛ける。 カラ ーやディスプレイ付きの箱、農業で使われる肉用箱とワックス塗装箱も製造するPKG:New York 株価 – パッケージング・コープ・オブ・アメリカ – Bloomberg Markets

RTX レイセオン

O リアリティインカム

米国各地に ある商業用不動産のポートフォリオを所有・管理する。単一テナント小売店舗地を 買収し、地域および全国的なチェーン店への長期ネットリース契約での賃貸に注力

2022年4月11日週

保有:BMY、VRTX、JAZZ、EPOL、EWW、EURN、SBLK、HES、YPF、キャッシュ10%

考えていること:

売り時を考えている。

EURN:2020年1月高値が13.21ドル、現在2020年4月の高値11.90ドルを超え、13.01ドル。4月8日の高値は13.24ドルだった。

薬品株:ほとんど上昇トレンドにあるので普通なら保持するところだが、決め打ちで何銘柄か月末頃には売りに行きたい。実質4月は営業日ベースであと14日なので、来週以降は少し上がったら売り、ということも検討する。

CPIと銀行株の決算が始まる。

CPI予想1.2%、結果1.2% コアCPI予想0.5%、結果0.3%

注目:

ディフェンシブ銘柄、大型ヘルスケア、公共セクターが堅調に推移

KR、WMT、COST、DG:小売りが軒並み52週高値更新

KO、GIS:52週高値更新

PEP、STZ:52週高値付近まで上昇

ABBV、ANTH、STE:大型ヘルスケア

いずれポジションを軽くしたいので、4月末までトレードもしたい。

トレード枠はエネルギー関連かコモディティ、肥料、農業などを考えている

CPE:エネルギー関連で比較的下げ幅限定的に見える

SWN:結構値動きが激しいので今のところ保留

BP:28ドル付近のMA200くらいまで下げて反発する日があればリスクが低そう

2022年4月3日週

保有:VTI、BMY、VRTX、JAZZ、EPOL、EWW、キャッシュ30%

➡VTI売 EURN、SBLK、HES、YPF買、キャッシュ10%

考えていること:4/11週頃のキャッシュ投入先。5月4日FOMCで利上げ50BPがあるならばそこでマーケットが崩れるリスクは無いのか。

あるのであれば5月4日段階でのポジションについては考えたほうがいいと感じる。(発表は日本時間5/5 3:00)

4月18-30日くらいで1回転取れても取れなくてもそのポジションはいったんキャッシュにしておく必要があるのではと感じている。

4月末頃にはキャッシュポジションを30~50%くらいに戻しておいた方が良いかもと感じている。

➡FOMC議事録がタカ派の内容でありマーケットが少し崩れたので方針を変更してinすることにした。

注目:

STE ステリス 2021年3月までの年度 売上高3,107百万ドル、営業CF689百万ドル、EPS4.63ドル、営業CFマージン22.1%

~2021年12月までの9ヶ月間売上高1,871百万ドル、営業CF513百万ドル、EPS1.97ドル

249.06ドルの新高値更新銘柄で、抵抗線をわずかに超えたところ

SEC Filing | STERIS plc (gcs-web.com)

AMX メキシコETFの構成比最大銘柄だが52W更新。

年初来PF整理。+10.5% 為替1/1 115.11円➡122.51円 +6.4% ドルベースで+3.8%くらい。

2022年3月27日週

保有:VTI、BMY、VRTX、JAZZ、キャッシュ50%

考えていること:しばらく我慢しようと思う。4月中旬ぐらい。そこまでに大きな下げが来たら出動を検討する。

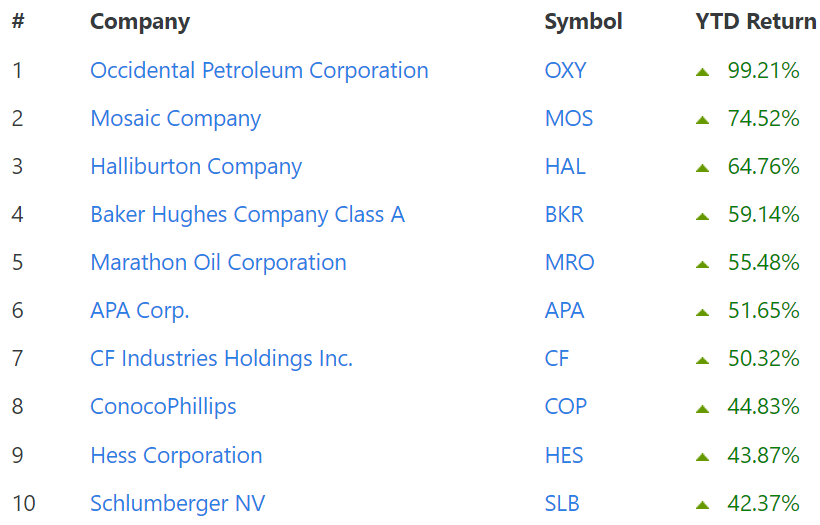

上位

エネルギー:OXY、HAL、BKR、MRO、APA、COP、HES、SLB

肥料:MOS、CF

下位:MRNA(ワクチン)、SHW(塗料)、DPZ(宅配ピザ)、IPGP(ファイバーレーザー)、CDAY(企業向け人事ソフトウェア)、ALGN(歯列矯正)、FB(SNS)、ETSY(オンラインマーケットプレイス)、NFLX(ネット動画配信)、PYPL(電子決済)、EPAM(ITソフトウェア DX関連)

EPAMはロシア関連でガイダンスを引き下げた企業。

🇺🇸米国版yahoofinance便利機能

— 𝐓🇺🇸投資勉強中 (@dangerousteee) March 26, 2022

52週高値銘柄https://t.co/HapnaQkHKm

52週安値銘柄https://t.co/G03pMBTeCt

どんな銘柄が高値を更新していて、どんな銘柄が安値を更新してしまっているのかを知るツール#米国株

注目:

薬品・保険が52週高値銘柄多いと感じている

ANTM:保険 480.76ドル 時価総額1160億ドル

AIG:保険 64.48ドル 時価総額525億ドル

ITUB:ブラジルの銀行 5.72ドル 時価総額523億ドル

SRE:ガスと電気・公共セクター、52週高値 162.46ドル 時価総額512億ドル

SO:ガスと電気・公共セクター、52週高値 70.93ドル 時価総額752億ドル

SU:カナダのエネルギー会社 34.05ドル 時価総額489億ドル

AZN:薬品 65.13ドル 時価総額1985億ドル

BXP:アメリカのオフィス物件の所有者および開発業者 129.78ドル 時価総額203億ドル

CNP:電力事業 30.41ドル 時価総額191億ドル

EWW・EPOL購入、下げたら売ろうと思うがキャッシュを有効活用したかったのと、アメリカの景気に関係ない銘柄の購入。

2022年3月21日週

保有:QQQ、VTI、NVDA、TSLA、RPRX、VIC

考えていること:

QQQがMA50上、その他グロース銘柄も移動平均線近く半値戻し水準も見えてきている為、少し様子見をしたい。

先週は随分上がった。(木)・(金)調整はいるかと思い小型グロースを売ったが調整はなく想像以上にマーケットが良かった。ナスダック総合+8%など。

グロース➡薬品にシフトした。4月上旬の確定申告前に少し調整リスクあるのではと思っている。が、結果的に売ったグロースのNVDA、TSLA、QQQいずれも上昇した。TSLAはベルリン工場稼働後、NVDAはインベスターデイ翌々日上昇。

注目:理由

ANTM:新高値圏

BMY:カップ形成新高値

BOX:新高値 小型なので試すとしたらちょっと。

コメント